В нашей стране, как и в любом другом государстве, соблюдение таможенных правил и обязанностей является основным условием для успешного ведения внешнеэкономической деятельности. Одной из таких обязанностей является своевременная уплата таможенных платежей. В случае нарушения сроков уплаты платежей, предусмотрено взыскание пени.

Пени за нарушение сроков уплаты таможенных платежей начисляются согласно действующему законодательству. Они представляют собой дополнительные суммы, которые должны быть уплачены в случае задержки или неполной уплаты таможенных платежей. Пеня начисляется за каждый день просрочки и рассчитывается на основе установленной законодательством ставки.

Величина пени зависит от сроков просрочки и категории нарушения. Она может составлять определенный процент от суммы задолженности или рассчитываться по формуле, утвержденной в соответствующих нормативных актах. Пени за нарушение сроков уплаты таможенных платежей взыскиваются также в случае неправильного указания данных о товаре или других нарушений таможенного законодательства.

Последствия неплатежа таможенных сборов

Невозможность своевременной уплаты таможенных сборов может увлечь за собой негативные последствия для предприятия или физического лица. Отсутствие уплаты может привести к недоставке товара, задержке его выпуска, а также наложению пеней и штрафов.

Задержка выпуска товара

В случае неплатежа таможенных сборов таможенная служба может задержать выпуск товара. Это может привести к серьезным последствиям, особенно при экспорте или импорте товаров с ограниченным сроком годности, быстрораспадающихся или сезонных товаров.

Наложение пеней и штрафов

За просрочку уплаты таможенных сборов налагаются пени и штрафы. Их размер зависит от суммы задолженности и времени просрочки. Пени могут быть начислены независимо от причины неплатежа, а штрафы – затем, после выяснения обстоятельств и установления вины.

Пени и штрафы являются обязательным платежом и могут составлять значительную сумму, которая может серьезно ударить по финансовым ресурсам предприятия или физического лица.

В случае невозможности уплаты таможенных сборов в срок, рекомендуется своевременно обратиться в таможенные органы с просьбой о рассрочке или пролонгации срока уплаты. Это позволит избежать наложения пеней и штрафов, а также минимизировать проблемы с выпуском товаров.

Таможенные платежи: виды и особенности

Таможенные платежи представляют собой определенные суммы денег, которые субъекты внешнеэкономической деятельности обязаны уплачивать при осуществлении импорта, экспорта или транзита товаров через таможенную территорию. Они играют важную роль в формировании бюджета государства и регулировании внешнеэкономических отношений.

Существует несколько видов таможенных платежей:

- Импортные пошлины, которые уплачиваются при ввозе товаров на территорию страны. Размер пошлины зависит от ставки, установленной для конкретного товара.

- Экспортные пошлины, которые взимаются при вывозе товаров за пределы страны. Они могут быть фиксированными или установленными в процентном отношении к стоимости товара.

- Акцизы, которые взимаются с определенных видов товаров, таких как алкоголь, табак, автомобили с большим объемом двигателя и т.д. Размер акцизов обычно зависит от количества или стоимости товаров.

- Налог на добавленную стоимость (НДС), который уплачивается при продаже товаров на внутреннем рынке или при ввозе товаров из-за рубежа. Размер НДС определяется процентной ставкой, установленной законодательством.

- Таможенные сборы, которые взимаются за оказание таможенных услуг, например, за оформление таможенной декларации или проведение таможенного досмотра.

Особенностью таможенных платежей является их обязательность и неотвратимость. Субъекты внешнеэкономической деятельности не могут избежать уплаты таких платежей, поскольку их неуплата может повлечь за собой негативные последствия, такие как штрафы, задержки в таможенной очистке товаров или даже запрет на дальнейшую деятельность.

Подготовка к уплате таможенных сборов

1. Определение стоимости импортируемых товаров

Первым шагом является определение стоимости импортируемых товаров. Это необходимо для расчета таможенных сборов, которые будут взиматься соответственно к стоимости товара.

2. Определение классификации товаров

Следующим этапом является определение классификации товаров по таможенной системе. Каждый товар имеет свой таможенный код, который определяет ставку налога и таможенных сборов.

Таможенный код товара можно найти в Товарной Номенклатуре Внешнеэкономической Деятельности (ТН ВЭД).

Важно правильно определить классификацию товаров, чтобы избежать неправильного расчета и задержек в таможенном оформлении.

Неплатеж таможенных платежей: последствия

Невыполнение обязательств по уплате таможенных платежей может повлечь за собой серьезные последствия для юридических и физических лиц. Таможенные органы имеют полномочия применять различные меры ответственности в случае нарушения сроков уплаты. Рассмотрим основные последствия, которые могут возникнуть в случае неплатежа таможенных платежей.

1. Начисление пеней и штрафов

В случае задержки или неплатежа таможенных платежей, таможенные органы имеют право начислять пени и штрафы за каждый день просрочки. Размер пеней и штрафов определяется законодательством и может быть значительным, что может значительно увеличить сумму задолженности.

2. Задержка растаможки товаров

В случае неплатежа таможенных платежей таможенными органами может быть применена мера задержки растаможки товаров. Это означает, что товары не будут выпущены до полного погашения задолженности. Задержка растаможки может стать серьезной проблемой для предприятий, которые зависят от оперативной поставки товаров.

3. Юридические последствия

Неплатеж таможенных платежей может привести к возбуждению уголовного дела. По законодательству нарушение таможенных правил и неправильная уплата платежей может быть признана преступлением, за которое может быть назначено наказание в виде штрафа, лишения свободы или исправительных работ.

Кроме того, неплатеж может послужить основанием для возбуждения административных дел и применения административных санкций. Юридические последствия неплатежа таможенных платежей могут быть длительными и сопровождаться значительными материальными и временными затратами для нарушителей.

- Начисление пеней и штрафов

- Задержка растаможки товаров

- Юридические последствия

Расчет пеней за неуплату

Пеня за неуплату таможенных платежей рассчитывается в соответствии с действующим законодательством и устанавливается на основании применения процентной ставки к сумме неуплаченного платежа. Размер пени может варьироваться в зависимости от причин и сроков неуплаты.

Для расчета пеней используется следующая формула:

Пеня = Сумма неуплаченного платежа ? Процентная ставка ? Количество дней просрочки

Процентная ставка и количество дней просрочки определяются в соответствии с законодательством и указами таможенных органов. При этом, целевой период, за который рассчитываются пени, начинается с даты, следующей за установленным сроком уплаты.

В случае просрочки оплаты, сумма пени начисляется на долю неуплаченного платежа за каждый день просрочки до момента уплаты. При этом, даже незначительная задержка в оплате может привести к начислению пеней.

Расчет пеней за неуплату таможенных платежей является важной составляющей процесса таможенного оформления и требует точности и актуальности данных о суммах пени и сроках уплаты. При возникновении разногласий или оспаривании размера пеней, необходимо обратиться к компетентным специалистам в области таможенного права.

Как избежать неплатежей таможенных сборов?

Чтобы избежать неплатежей таможенных сборов при импорте или экспорте товаров, следует учитывать несколько ключевых факторов:

- Тщательно планировать – заранее изучайте все таможенные процедуры и требования, связанные с импортом или экспортом товаров. Не забывайте о специфических правилах для конкретных товарных групп.

- Учитывать сроки – определитесь с возможными сроками поступления товаров на таможенную территорию и планируйте свою транспортировку и документацию в соответствии с ними. Также убедитесь, что у вас достаточно времени для оплаты необходимых таможенных сборов.

- Составить точные и полные декларации – предоставьте таможне все необходимые сведения о товарах, включая их характеристики, стоимость, страну происхождения и прочую информацию. Тщательно проверьте документы на правильность и полноту.

- Контролировать платежи – следите за своими обязательствами по уплате таможенных сборов и налогов, время от времени проверяйте состояние платежей и удостоверьтесь, что все оплаты осуществлены в срок.

- Заручиться помощью специалистов – при необходимости обратитесь за профессиональной консультацией к юристам или специалистам в области таможенного дела. Они помогут вам разобраться во всех нюансах и избежать ошибок.

Соблюдение этих простых, но важных мер позволит избежать неприятностей и пеней при уплате таможенных сборов и обеспечит более гладкую таможенную процедуру для ваших импортных или экспортных операций.

Нормы и сроки уплаты таможенных платежей

Нормы и сроки уплаты таможенных платежей могут различаться в зависимости от вида платежа и других факторов. В общем случае, уплата таможенных платежей происходит в течение определенного срока после совершения таможенного декларирования. Неуплата таможенных платежей или нарушение сроков уплаты может привести к наложению пеней и штрафов со стороны таможенных органов.

Для каждого вида таможенного платежа устанавливаются отдельные нормы и сроки уплаты. Например, в случае платы ввозных таможенных пошлин, срок уплаты может быть установлен в течение 10 дней после совершения таможенного декларирования. При неуплате таможенной пошлины в указанный срок, налоговые органы имеют право начислить пеню, которая будет увеличиваться с каждым днем просрочки.

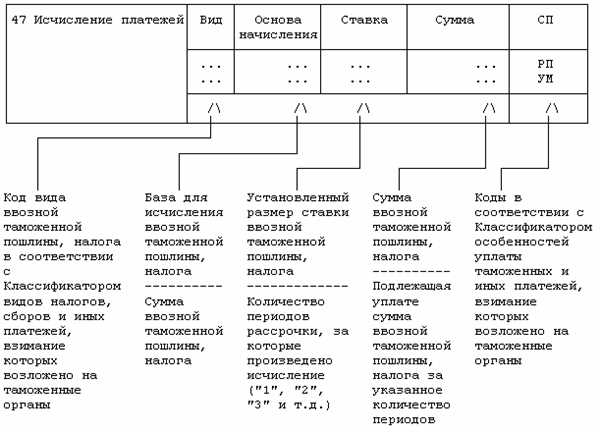

| Вид таможенного платежа | Срок уплаты |

|---|---|

| Таможенная пошлина | В течение 10 дней после совершения таможенного декларирования |

| Акцизный сбор | В течение 15 дней после совершения таможенного декларирования |

| НДС при ввозе товаров | В течение 20 дней после совершения таможенного декларирования |

| Антидемпинговая пошлина | В течение 30 дней после совершения таможенного декларирования |

При неуплате таможенных платежей в установленные сроки, налоговые органы имеют право начислить пеню в соответствии с действующим законодательством. Пункты и сроки начисления пеней могут различаться в зависимости от каждого конкретного случая. Поэтому рекомендуется всегда своевременно и правильно выполнять обязанности по уплате таможенных платежей, чтобы избежать негативных последствий.

Уплата таможенных платежей: процедура

Определение суммы платежа

Перед уплатой таможенных платежей необходимо определить их сумму. Величина платежа зависит от нескольких факторов, таких как стоимость товара, таможенная ставка, НДС и другие дополнительные сборы. Для определения точной суммы платежа следует обратиться к таможенному органу или воспользоваться специализированными онлайн-калькуляторами.

Способы уплаты

Уплата таможенных платежей может быть осуществлена несколькими способами. Один из самых распространенных способов — это банковский платеж. Таможенные платежи могут быть перечислены на специальный счет указанного в таможенной декларации банка. Кроме того, некоторые таможенные органы предлагают возможность оплаты платежей с помощью электронных платежных систем, таких как WebMoney, Яндекс.Деньги и другие. В любом случае, при уплате необходимо указать все необходимые данные и реквизиты для идентификации платежа.

Оплата таможенных платежей должна быть осуществлена в установленные законодательством сроки. В случае нарушения сроков уплаты может быть применена финансовая ответственность в виде пеней или штрафов.

Как рассчитываются пени за неуплату?

Расчет пени за неуплату таможенных платежей основывается на соответствующих нормах законодательства.

Сумма пени рассчитывается исходя из задержки платежа и процентной ставки, установленной государством.

Общая формула для расчета пени выглядит следующим образом:

Пени = сумма задолженности ? процентная ставка ? срок задержки платежа

Процентная ставка может быть разной и зависит от законодательных актов и условий на момент нарушения сроков уплаты. Обычно она указывается в ежегодном размере, но для расчета пени применяется ее пропорциональная часть за период задержки.

Однако, важно отметить, что в некоторых случаях сумма пени может быть ограничена. Например, в соответствии с действующим законодательством, величина пени за неуплату таможенных платежей не может превышать 1/300 Белорусского базового расчетного значения за каждый день задержки.

В случае неуплаты таможенных платежей, налоговые органы имеют право инициировать процесс взыскания пени. Также, деятельность предприятия или индивидуального предпринимателя может быть приостановлена до полного погашения задолженности, включая пеню.

Платежные документы при оплате таможенных платежей должны быть представлены в заданные сроки, чтобы избежать необходимости уплаты пени и проблем с таможенными органами.

Понятие неуплата таможенных платежей

Неуплата таможенных платежей может происходить по разным причинам, включая невнимательность, неправильное оформление документов, отсутствие необходимой информации о стоимости товара или простое нежелание выполнять обязательства перед государством.

В случае неуплаты таможенных платежей таможенные органы имеют право применять различные меры ответственности в отношении нарушителей. Одной из таких мер является начисление пени за неуплату таможенных платежей. Пени могут начисляться как фиксированная сумма, так и в виде процентной ставки от суммы неуплаченных платежей за каждый день просрочки.

Размер пени за неуплату таможенных платежей может быть установлен законодательством, а также может зависеть от конкретных обстоятельств случая. Законодательство может предусматривать штрафы, административные наказания или даже уголовную ответственность для лиц, совершивших неуплату таможенных платежей и иных таможенных правонарушений.

В целях предотвращения неуплаты таможенных платежей, компании и частные лица должны уделять особое внимание правильному оформлению документации и своевременному погашению необходимых таможенных платежей. В случае возникновения проблем или неясностей, рекомендуется обратиться к специалистам по таможенному делу или юристам, которые смогут окажут необходимую помощь и консультацию.

Как избежать неуспешной уплаты таможенных платежей?

1. Правильно расчитайте сумму платежей

Перед отправкой груза, свяжитесь с таможенными службами или консультантом, чтобы узнать точную сумму таможенных платежей. Учтите все необходимые налоги, пошлины и сборы. Проверьте все документы и уточните, какие платежи требуются в вашем случае.

2. Подготовьте необходимые документы

Убедитесь, что вы предоставляете все необходимые документы для таможенного оформления. Включите в сборы все требуемые лицензии, сертификаты, накладные и счета-фактуры. Проверьте, что все документы заполнены правильно и грамотно.

3. Обратитесь к профессионалам

Если у вас нет достаточного опыта в области таможенного оформления, рекомендуется обратиться к таможенному брокеру или консультанту. Они помогут вам разобраться в требованиях и предоставят профессиональную помощь в уплате таможенных платежей.

4. Будьте внимательны

При заполнении деклараций и других таможенных документов будьте внимательны и аккуратны. Проанализируйте все вопросы, не стесняйтесь задавать вопросы при необходимости. Ошибки или упущения могут привести к задержкам и дополнительным платежам.

5. Следуйте срокам оплаты

Обязательно учитывайте сроки уплаты таможенных платежей. В случае просрочки может быть наложен штраф или задержан груз. Поддерживайте свои финансы в порядке, чтобы избежать несвоевременной оплаты.

Соблюдение этих рекомендаций поможет вам избежать проблем с уплатой таможенных платежей и обеспечит успешный импорт или экспорт товаров.

Таможенные платежи: законодательная база

Конституция Российской Федерации является первоочередным источником законодательства и закрепляет право государства на установление пошлин и иных таможенных платежей.

Основным законом, регламентирующим таможенные платежи на территории России, является Таможенный кодекс Российской Федерации. В нем содержатся положения о порядке уплаты, расчета и контроля за таможенными пошлинами и сборами. Кодекс также устанавливает размеры и условия освобождения от уплаты таможенных платежей.

Федеральный закон О таможенном регулировании в Российской Федерации содержит основные принципы и правила таможенной деятельности, регулирование и контроль за перемещением товаров через таможенную границу России. Он также устанавливает правила расчета и уплаты таможенных пошлин и других платежей.

Законодательная база также включает в себя нормативные акты правительства, министерств, осуществляющих таможенный контроль и ведение таможенного дела. В числе таких актов следует отметить: Положение о порядке уплаты и возврата таможенных платежей, Типовые правила для определения таможенной стоимости товаров, Постановление о размерах штрафа за неуплату или неполное уплату таможенных платежей.

Правомерность действий таможенных органов, а также определение правил уплаты и контроля за соблюдением таможенных платежей базируется на указанных выше нормативных актах и законодательстве Российской Федерации в целом.

Гражданско-правовые последствия неуплаты таможенных платежей

Неуплата таможенных платежей влечет за собой ряд гражданско-правовых последствий. Такие последствия могут быть неблагоприятными как для физических лиц, так и для юридических лиц, осуществляющих внешнеэкономическую деятельность.

Одним из основных последствий является начисление пени за просрочку уплаты таможенных платежей. Пеня взимается на общих условиях, предусмотренных гражданским законодательством РФ. Размер пени рассчитывается в зависимости от продолжительности просрочки и процентной ставки, установленной налоговым законодательством.

Кроме того, неуплата таможенных платежей может привести к привлечению к административной ответственности. Административные наказания включают штрафы, которые также устанавливаются налоговым законодательством. Уровень штрафов может варьироваться в зависимости от вида нарушения и суммы неуплаченных таможенных платежей.

Помимо этого, неуплата таможенных платежей может привести к применению мер досудебного или судебного принуждения со стороны таможенных органов. Такие меры могут включать передачу информации в банковские учреждения о неплатежеспособности должника, арест имущества должника, запрет на выезд должника за пределы страны и другие.

В случае неурегулирования спора о неуплате таможенных платежей между сторонами путем переговоров или других предусмотренных законом процедур, стороны могут обратиться в суд для разрешения спора. Судебный спор по вопросам неуплаты таможенных платежей рассматривается в рамках гражданского процессуального права и подлежит рассмотрению в соответствии с нормами гражданского законодательства.