Земельный налог — это один из налогов, который обязаны платить собственники земельных участков. Платежи по этому налогу основаны на стоимости земли и являются одним из важных источников доходов местных бюджетов. Для того чтобы соблюсти требования законодательства и не нарушить сроки, необходимо своевременно подавать отчетность по земельному налогу.

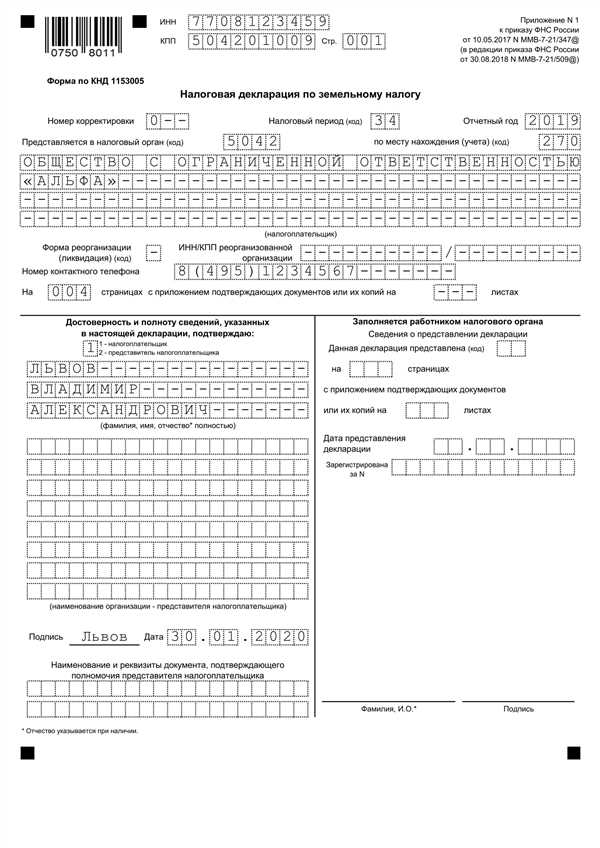

Основным документом, которым устанавливается правонарушение или соответствие собственников имущества имеющих землеучастки, является декларация по земельному налогу. Для заполнения декларации нужно учесть особенности налогообложения, такие как наличие особых ставок для сельскохозяйственных угодий, предоставление льгот, а также возможные скидки и вычеты.

Важно помнить, что отчетность по земельному налогу подается годовая, поэтому необходимо вовремя собирать все необходимые документы, отчетные накладные и выписки из бухгалтерии. Также необходимо учесть, что декларация по земельному налогу может быть подана как электронным, так и бумажным способом, в зависимости от предпочтений налогоплательщика.

Отчетность по земельному налогу

Отчетность по земельному налогу представляет собой процесс подачи информации о налоговой базе и уплате налога на землю.

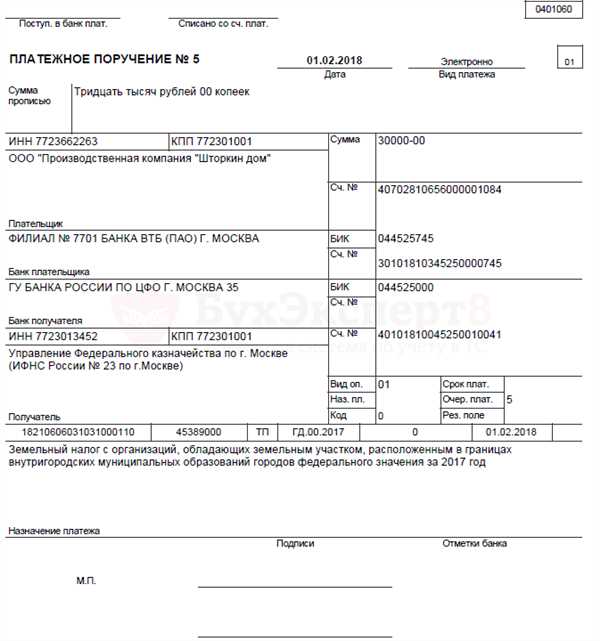

Подача отчетности по земельному налогу осуществляется годовыми декларациями, которые заполняются и подаются налогоплательщиками в налоговые органы.

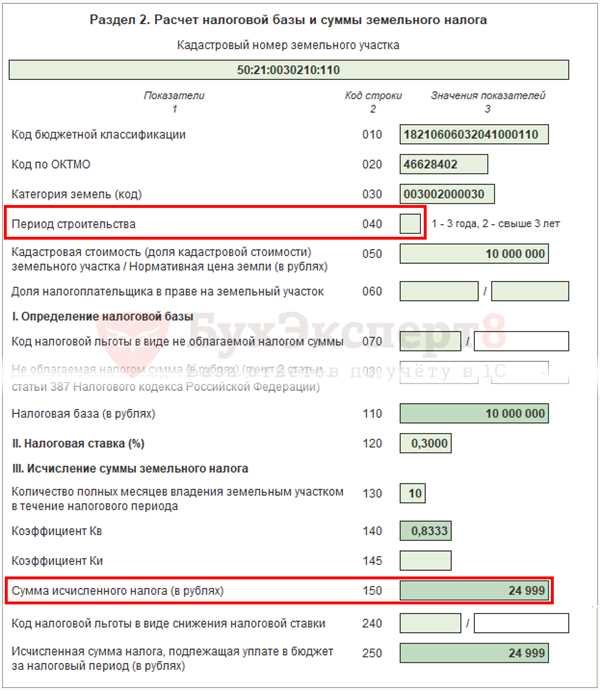

Отчетность по земельному налогу включает в себя информацию о категории земельного участка, площади земельного участка, его целевом назначении, кадастровой стоимости и ставке налога.

Особенности заполнения отчетности по земельному налогу зависят от законодательства каждого отдельного региона и могут различаться в разных регионах.

В общем случае, заполнение отчетности по земельному налогу включает в себя предоставление сведений о налогооблагаемых объектах, расчет налога и подачу декларации в установленные сроки.

Подача отчетности по земельному налогу является обязательной для всех налогоплательщиков, которые имеют земельные участки и осуществляют на них какое-либо хозяйственное или иное использование.

Порядок подачи

Для заполнения декларации необходимо указать всю информацию о земельном участке, включая его площадь, кадастровый номер, целевое назначение и стоимость. Также следует указать информацию о субъекте, владеющем земельным участком.

При заполнении декларации следует обратить внимание на правильное указание всех данных. В случае некорректного заполнения декларации, налоговый орган может запросить дополнительные документы или предоставить субъекту возможность исправить ошибки.

После подачи декларации налогоплательщик должен регулярно отслеживать информацию о состоянии своего земельного участка на сайте налоговой службы. Также необходимо учитывать все изменения, связанные с землепользованием или изменением стоимости земельного участка.

Преимущества своевременной подачи декларации:

1. Избежание штрафных санкций — своевременная подача декларации поможет избежать наложения штрафов со стороны налогового органа за нарушение сроков.

2. Прозрачность и корректность данных — регулярное заполнение декларации позволяет подтвердить законность владения земельным участком и обеспечивает прозрачность информации о его стоимости и использовании.

Важно помнить:

Декларация по налогу на землю — это не только юридическое требование, но и ответственность перед государством за правильную уплату налога по земле.

Особенности заполнения

При заполнении отчетности по земельному налогу необходимо учесть следующие особенности:

1. Вид земельного налогу. Земельный налог может взиматься на различные виды земельных участков, такие как сельскохозяйственные, промышленные, жилые и другие. Необходимо указать соответствующий вид налога в отчетности.

2. Основания для налогообложения. Возможны различные основания для начисления земельного налога, такие как владение земельным участком, право пользования землей и другие. Заполнение отчетности должно отражать соответствующее основание для налогообложения.

3. Кадастровая стоимость земли. Земельный налог может быть начислен на основе кадастровой стоимости земли. При заполнении отчетности необходимо указать соответствующую информацию о кадастровой стоимости.

4. Особенности расчета налоговой базы. Налоговая база для земельного налога может рассчитываться по различным критериям, таким как площадь земельного участка, стоимость земли и другие. В отчетности необходимо указать используемые критерии расчета налоговой базы.

5. Сроки и порядок подачи отчетности. Необходимо учесть установленные законодательством сроки и порядок подачи отчетности по земельному налогу. В случае нарушения сроков или неправильного заполнения отчетности могут быть применены штрафные санкции.

Соблюдение указанных особенностей заполнения отчетности по земельному налогу поможет избежать ошибок и необходимости дополнительной переработки документов.

Декларация по налогу на землю

Порядок заполнения декларации по налогу на землю

Для правильного заполнения декларации по налогу на землю следует придерживаться следующих шагов:

- Определиться с формой декларации в зависимости от категории налогоплательщика.

- Собрать необходимые документы: кадастровый паспорт, договоры аренды или иные документы, подтверждающие право на земельный участок.

- Точно указать данные о земельном участке: его площадь, категорию, расположение и прочие характеристики.

- Определить налоговую базу, используя установленные законодательством коэффициенты.

- Рассчитать сумму налога, учитывая ставку налога и налоговые льготы, на которые вы имеете право.

- Заполнить соответствующие разделы декларации, указав все данные и рассчитанный налог.

- Подписать декларацию и направить ее в налоговый орган до установленного срока.

Особенности заполнения декларации по налогу на землю

При заполнении декларации по налогу на землю следует обращать внимание на следующие особенности:

- Правильно указывать данные о земельном участке, так как неверная информация может привести к некорректному исчислению налога.

- Учитывать налоговые льготы, на которые вы имеете право, и правильно их указывать в декларации.

- Проверять правильность расчетов и правильность заполнения декларации перед ее подачей, чтобы избежать ошибок.

- Сдавать декларацию вовремя, иначе вы можете быть обязаны уплатить штрафы и пеню.

Таким образом, заполнение и подача декларации по налогу на землю – важные этапы в процессе уплаты данного налога. Соблюдение требований и особенностей заполнения позволит избежать проблем и необходимости внесения дополнительных платежей.

Декларация на землю

Заполнение декларации на землю является важным этапом процесса налогообложения и требует тщательного и точного подхода. В ней необходимо учесть все особенности и требования законодательства, а также следить за сроками подачи.

Порядок заполнения декларации на землю

Для начала заполнения декларации необходимо внимательно ознакомиться с инструкцией. В ней приведены все необходимые шаги и требования к заполнению декларации. Также важно учесть особенности заполнения в зависимости от вида земельного участка и его назначения.

При заполнении декларации необходимо указать следующую информацию:

- Данные о собственнике или пользователе земли

- Характеристики земельного участка: площадь, местоположение, целевое назначение и другие параметры

- Сведения о правах на земельный участок

- Информацию о наличии или отсутствии объектов недвижимости на земельном участке

- Данные об использовании земельного участка, например, для сельскохозяйственных или строительных целей

Сроки подачи декларации на землю

Сроки подачи декларации на землю устанавливаются законодательством и могут различаться в зависимости от региона и вида земельного участка. Обычно декларация подается в первом квартале года, но могут быть и другие сроки.

Необходимо правильно определить сроки подачи декларации и учитывать их, чтобы избежать штрафных санкций и проблем с налоговой инспекцией. В случае возникновения вопросов или трудностей в заполнении декларации рекомендуется обратиться к специалистам или консультантам, чтобы получить квалифицированную помощь и предотвратить возможные ошибки.

Способы подачи отчетности

Для уплаты земельного налога необходимо каждый год подать декларацию на землю. Существует несколько способов подачи отчетности на данную налоговую категорию, чтобы обеспечить соблюдение требований законодательства.

Первый способ — электронная подача. В этом случае заполненную декларацию можно отправить через специальную электронную систему налоговой службы. Для этого необходимо зайти на сайт налоговой и следовать инструкциям. Этот способ обеспечивает быструю и удобную подачу документов, а также позволяет избежать очередей и проблем с отправкой почтой.

Второй способ — подача почтой. Если вы не можете воспользоваться электронной подачей, вы можете отправить заполненную декларацию по почте на адрес налоговой службы. В этом случае необходимо учесть сроки почтовой доставки и подготовить все необходимые документы заранее. Также следует убедиться, что вы правильно оформили декларацию и приложили все необходимые документы.

Третий способ — личная подача. Вы можете прийти в налоговую службу лично и вручить заполненную декларацию. В этом случае сотрудники налоговой проверят документы на месте и примут отчетность. При этом необходимо учесть рабочее время налоговой службы и график приема документов.

Независимо от способа подачи отчетности, необходимо заполнить декларацию в соответствии с требованиями налогового законодательства, указав все необходимые сведения о земле и плательщике налога. Также следует учесть сроки подачи декларации, чтобы избежать штрафов и проблем с налоговой службой.

Сроки подачи

Для того чтобы быть в правовом положении, следует своевременно подать отчетность по земельному налогу. Согласно Налоговому кодексу РФ, исчисление налога производится исходя из фактического использования земельных участков налогоплательщиком. Таким образом, каждый налогоплательщик обязан самостоятельно подавать декларацию по земельному налогу.

Сроки подачи декларации по земельному налогу зависят от следующих факторов:

1. Форма владения земельным участком

- Для физических лиц, владеющих земельным участком на праве собственности, срок подачи декларации — до 1 мая текущего года.

- Для физических лиц, владеющих земельным участком на праве постоянного (бессрочного) пользования, срок подачи декларации — до 1 мая текущего года.

- Для юридических лиц, срок подачи декларации — до 1 марта текущего года.

2. Категория земельного участка

Существует несколько категорий земельных участков: земли сельскохозяйственного, населенных пунктов, промышленности, транспорта, обороны и других категорий. В зависимости от категории, срок подачи декларации может варьироваться.

Обязательство по подаче декларации по земельному налогу является важным вопросом для налогоплательщиков. В случае несоблюдения сроков или подачи неправильной или неполной информации, налогоплательщик может быть подвергнут штрафным санкциям. Поэтому рекомендуется заранее ознакомиться с требованиями к форме и срокам подачи декларации, чтобы избежать возможных проблем с налоговыми органами.

Необходимые документы

Для правильной подачи декларации по земле на уплату земельного налога необходимо предоставить следующие документы:

| Наименование документа | Описание |

|---|---|

| Технический паспорт на земельный участок | Документ, удостоверяющий право собственности на земельный участок и содержащий сведения о его характеристиках. |

| Акт оценки земельного участка | Документ, подтверждающий оценочную стоимость земельного участка на момент подачи декларации. |

| Договор аренды земельного участка | Документ, удостоверяющий право аренды земельного участка, если вы не являетесь его собственником. |

| Разрешение на строительство | Документ, подтверждающий право владения и использования земельного участка для строительства. |

Возможно, потребуются и другие документы, в зависимости от конкретной ситуации. Обязательно уточняйте требованиям в налоговой инспекции или других уполномоченных органах перед отправкой декларации.

Актуальные изменения в законодательстве

По данным налогового кодекса, налоговая декларация по земельному налогу должна быть подана в течение установленного срока и содержать полную информацию о земельных участках и объектах недвижимости, которые подлежат налогообложению.

Внесение изменений в налоговую декларацию

Согласно последним изменениям, сроки подачи налоговой декларации по земельному налогу могут быть изменены в зависимости от регионального законодательства. В случае невыполнения этих сроков, налогоплательщик может быть привлечен к административной ответственности.

Повышение требований к заполнению декларации

С новыми изменениями законодательства, в декларации необходимо указывать дополнительные данные о земельных участках и объектах недвижимости, такие как площадь участка, его категория, а также информацию о наличии строений и сооружений. Эти изменения вводятся для более точного определения суммы земельного налога.

Кроме того, в налоговой декларации необходимо указать подробную информацию о правах на земельные участки и объекты недвижимости, включая данные о собственниках и арендаторах.

Ответственность за неправильную декларацию

С ужесточением требований к заполнению декларации, налогоплательщик несет ответственность за предоставление неполной или недостоверной информации. В случае выявления фактов нарушения, могут быть применены штрафные санкции в соответствии с действующим законодательством.

На основе данных налогового кодекса и новых изменений в законодательстве, необходимо обращать особое внимание при заполнении налоговой декларации по земельному налогу. Все требования должны быть соблюдены для избежания негативных последствий и минимизации рисков для налогоплательщика.

Контроль и наказания за нарушение

Органы государственной налоговой службы осуществляют контроль за исполнением субъектами хозяйствования обязанностей по уплате земельного налога. Они имеют право проверять декларации, документы, сведения и иные материалы, необходимые для выполнения такого контроля. В случае выявления нарушений в обязательном порядке в одной из следующих форм может примениться наказание:

- наложение штрафа, размер которого зависит от характера и степени нарушения;

- приостановление права на пользование землей до устранения нарушений и уплаты налога;

- отзыв предоставленных налоговых льгот;

- исковое взыскание задолженности по налогу через суд.

Также в рамках контроля проводятся периодические плановые и внеплановые проверки. В процессе таких проверок органы государственной налоговой службы имеют право требовать дополнительные документы и информацию от плательщиков налога.

Неисполнение обязанностей по уплате земельного налога может повлечь за собой административную ответственность, а в некоторых случаях — уголовную ответственность. Поэтому важно следовать заполнению исчерпывающей и достоверной информации при подаче отчетов по земельному налогу, чтобы избежать негативных последствий.

Кому обязательно подавать отчетность

Для того чтобы соблюдать законодательство и избежать штрафных санкций, все собственники земельных участков должны подавать декларацию по земельному налогу. Это относится как к физическим лицам, так и к юридическим лицам.

Налог на землю подлежит уплате владельцами участков, независимо от их типа: сельскохозяйственных, строительных, придомовых или дачных. В декларации необходимо указать данные о площади земельного участка и его стоимости, а также размер налога, подлежащего уплате.

Физические лица

Физические лица, которые являются собственниками земельных участков, должны подавать отчетность по земельному налогу каждый год. Для этого необходимо заполнить декларацию и предоставить ее в налоговую инспекцию по месту жительства.

Особенностью для физических лиц является то, что при наличии нескольких земельных участков необходимо заполнять и сдавать отчетность по каждому участку отдельно.

Юридические лица

Юридические лица, которые являются владельцами земельных участков, также обязаны подавать отчетность по земельному налогу. Для этого необходимо заполнить декларацию и предоставить ее в соответствующую налоговую инспекцию. Дедлайн для подачи отчетности устанавливается органами государственной налоговой службы.

Подача отчетности о земельном налоге является обязательной процедурой для всех собственников земельных участков, и ее невыполнение может повлечь за собой негативные последствия в виде штрафных санкций и других юридических проблем.

Помощь при заполнении документов

Заполнение документов по земельному налогу может быть сложным процессом, требующим внимательности и знаний. Если у вас возникли вопросы или затруднения, вы можете обратиться за помощью к специалисту.

Специалисты налоговых служб

В каждом налоговом органе есть сотрудники, готовые помочь вам с заполнением документов по земельному налогу. Они могут дать вам консультацию, объяснить непонятные моменты и помочь с правильным заполнением форм.

Юридические консультанты

Если вам требуется более глубокое понимание законодательства по земельному налогу, вы можете обратиться к юридическому консультанту. Он поможет вам разобраться в сложных нюансах и даст рекомендации по заполнению документов согласно требованиям закона.

Помните, что правильно заполненные документы по земельному налогу будут гарантировать вам соблюдение налоговых обязательств и предотвращение возможных проблем с налоговыми органами.

На веб-сайтах налоговых органов и специализированных порталов вы также можете найти разделы с ответами на часто задаваемые вопросы и примерами заполнения документов.