Восстановление НДС является важной процедурой в бухгалтерии, особенно для предприятий, осуществляющих продажу товаров или услуг. Правильное ведение книги продаж и своевременная корректировка поступления помогают предотвратить возможные ошибки и минимизировать налоговые риски.

Учет и корректировка поступления НДС в книге продаж включает в себя несколько этапов. В первую очередь, необходимо вести ее детально и аккуратно, указывая все необходимые данные: наименование организации-поставщика товаров или услуг, номер и дату документа, сумму НДС и общую сумму счета.

Однако иногда может возникнуть необходимость корректировки уже поступившего НДС в книге продаж. Причины могут быть разные: изменение цены, возврат товара или услуги, ошибочное начисление налога и т.д. Для этого необходимо внести соответствующую запись о корректировке, указав все детали и основание для изменений.

Правильная отчетность по восстановлению НДС также имеет важное значение. Необходимо своевременно подготовить и представить в налоговую службу все необходимые документы, включая сведения по корректировке поступления НДС и формулу расчета.

Восстановление НДС: корректировка поступления и отчетность

Корректировка поступления

Корректировка поступления НДС происходит в тех случаях, когда бизнес оказался в переплате по налогу на добавленную стоимость для конкретного налогового периода. При этом налогоплательщик может получить возможность восстановить переплату в течение указанного законом срока.

Для осуществления восстановления НДС налогоплательщик должен подать в территориальный налоговый орган заявление. В заявлении необходимо указать сумму переплаты и приложить копии налоговых накладных, подтверждающих эту переплату.

Отчетность

После восстановления НДС налогоплательщик обязан включить полученные средства в отчетность перед налоговыми органами. В отчете необходимо указать суммы восстановленного НДС для каждого налогового периода, а также предоставить соответствующие документы, подтверждающие вышеуказанные суммы.

Отчетность должна быть представлена в налоговую инспекцию в соответствии с установленными сроками. Налогоплательщику следует планировать сбор необходимых документов и составление отчетности заблаговременно, чтобы не пропустить дедлайн.

Что такое НДС?

НДС является косвенным налогом, поскольку он не платится непосредственно государству, а уплачивается в процессе покупки товаров и услуг. Он распространен во многих странах мира и используется для финансирования различных государственных программ и проектов.

Ставка НДС может быть разной и зависит от типа товара или услуги. Она может быть как фиксированной, так и изменяемой.

Примеры товаров и услуг, на которые распространяется НДС:

- Продукты питания

- Одежда и обувь

- Электроника

- Транспортные услуги

- Услуги связи

Компании, осуществляющие продажи и оказывающие услуги, обязаны включать НДС в стоимость товаров или услуг и передавать его государству в установленные сроки. Однако они также имеют право восстановить себе уплаченный НДС при покупке товаров или услуг для своей деятельности.

Для восстановления НДС компании должны вести правильную отчетность и представлять соответствующую документацию в налоговые органы. В случае выявления ошибок или неправильно заполненной документации, возможны штрафы и другие финансовые санкции.

Основные принципы восстановления НДС

- Правильное оформление документов. Все документы, связанные с покупками и продажами, должны быть оформлены в строгом соответствии с требованиями налогового законодательства. Важно указывать все необходимые реквизиты и правильно заполнять декларацию на возврат НДС.

- Сохранение первичных документов. Вся необходимая документация, подтверждающая совершенные операции, должна быть сохранена в течение не менее 4 лет со дня получения возврата НДС. Это позволяет избежать проблем при проверках со стороны налоговых органов.

- Соблюдение сроков подачи заявления на возврат НДС. Согласно законодательству, предприниматель должен подать заявление на возврат НДС не позднее 4 месяцев с момента окончания налогового периода, в котором была произведена покупка. Необходимо строго соблюдать этот срок, иначе вернуть НДС может оказаться невозможным.

- Правильное указание суммы возврата НДС. При заполнении декларации на возврат НДС, необходимо внимательно рассчитывать сумму, которую предприниматель имеет право вернуть. Неправильный расчет может привести к отказу в возврате или к обязанности вернуть переплату.

- Знание и соблюдение изменений в законодательстве. Налоговое законодательство постоянно меняется и развивается. Предпринимателю необходимо быть в курсе последних изменений, чтобы правильно восстанавливать НДС и избегать налоговых рисков.

Соблюдение основных принципов восстановления НДС является ключевым фактором для успешного возврата налога на добавленную стоимость. Предприниматель должен быть внимателен и аккуратен при оформлении документов, соблюдать сроки и правила, и быть в курсе последних изменений в налоговом законодательстве. Это позволит избежать проблем с налоговыми органами и получить ожидаемые средства в срок.

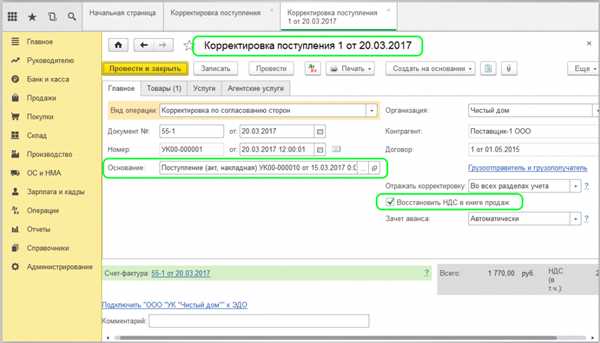

Как происходит корректировка поступления НДС?

Для проведения корректировки поступления НДС необходимо выполнить следующие шаги:

- Определить причины производства корректировки. Корректировку могут требовать различные обстоятельства, например, возврат товара, изменение ставки НДС, ошибки при заполнении документов и другие.

- Составить документы для корректировки. В соответствии с требованиями законодательства необходимо подготовить и подписать специальные документы, такие как акт сверки, акт списания и т.п.

- Учесть корректировку в книге продаж. Налоговое законодательство предусматривает запись корректировки в специальной книге продаж, которая ведется в электронном или бумажном виде. Корректировка должна быть отражена в книге в порядке, установленном законодательством.

- Отразить корректировку в налоговой декларации. После учета корректировки в книге продаж необходимо отразить ее в налоговой декларации. Возможны различные варианты отражения корректировки в зависимости от причины корректировки и правил, установленных налоговым законодательством.

Важно отметить, что корректировка поступления НДС должна быть проведена в соответствии с требованиями налогового законодательства, и невыполнение этих требований может привести к налоговым рискам и штрафам.

Обязанности предпринимателя в отношении восстановления НДС

Во-первых, предприниматель обязан вести точный учет всех поступлений и расходов, связанных с оборотом товаров и услуг, в книге продаж. Это позволит в последующем корректно корректировать суммы НДС и восстанавливать его.

Кроме того, предприниматель должен соблюдать сроки представления налоговой отчетности. В зависимости от формы налогообложения, эти сроки могут различаться. Необходимо своевременно подавать налоговую декларацию и другие документы, которые требуются для восстановления НДС.

Также, предприниматель должен быть внимателен при заполнении налоговой отчетности и правильно указывать суммы НДС, которые подлежат восстановлению. Неправильное указание сумм может привести к ошибкам при подсчете и, как следствие, к недостаточному восстановлению НДС.

На предпринимателе также лежит ответственность за достоверность представляемых документов и информации. Работать совместно с профессиональными консультантами и бухгалтерами поможет избежать ошибок и снизить риски возникновения проблем с восстановлением НДС.

В итоге, восстановление НДС в книге продаж является ответственным процессом, требующим точности и внимания. Осознание своих обязанностей предпринимателем позволит избежать проблемных ситуаций и правильно осуществить эту процедуру.

Возможности использования НДС при восстановлении налога

Корректировка поступления представляет собой процедуру, при которой налогоплательщик исправляет ранее неправильно указанные суммы поступления от продажи товаров и услуг. Зачастую неправильно указанные суммы возникают из-за ошибок в учетных документах или неверного определения ставки НДС.

Чтобы правильно скорректировать поступление, необходимо учесть следующие моменты:

- Проверить правильность применения НДС на протяжении всего периода. В случае выявления ошибок, необходимо произвести корректировку.

- Использовать соответствующие коды причин корректировки, чтобы указать основание для восстановления налога.

- Указать правильные суммы корректировки и суммы восстановленного НДС.

Правильная отчетность также является важным элементом для успешного восстановления НДС. Налогоплательщик должен предоставить документы, подтверждающие основание корректировки, а также учтенные суммы восстановленного налога. Для этого используются специальные формы отчетности.

Один из вариантов использования НДС при восстановлении налога – это возможность компенсации. При наличии положительного баланса налогоплательщик может запросить компенсацию в виде возврата денежных средств.

Таким образом, хорошо организованный процесс корректировки поступления и правильная отчетность позволяют налогоплательщикам восстановить НДС и финансово оптимизировать свою деятельность.

Каким образом проводится корректировка поступлений НДС?

Корректировка поступлений НДС проводится в случае, если налогоплательщик обнаружил ошибку при оформлении первоначального расчета. Это может быть связано с неправильным указанием суммы НДС в книге продаж, ошибочным начислением или учетом налоговых льгот, или иными факторами, приводящими к некорректному отражению НДС в отчетности.

Для проведения корректировки поступлений НДС необходимо выполнить следующие этапы:

1. Определение необходимости корректировки

Первым шагом является определение необходимости корректировки поступлений НДС. Для этого налогоплательщик должен внимательно изучить свою книгу продаж и выявить возможные ошибки или расхождения с реальными данными.

2. Подготовка документации

После определения необходимости корректировки, налогоплательщик должен подготовить комплект документов, подтверждающих основание для проведения корректировки. К таким документам могут относиться: исправленные счета-фактуры, акты сверки счетов, договоры, а также любая другая документация, подтверждающая изменение суммы НДС.

Документация должна быть оформлена в соответствии с требованиями законодательства, содержать все необходимые реквизиты и быть подписанной уполномоченными лицами налогоплательщика.

3. Представление документов в налоговые органы

Подготовленные документы должны быть представлены в налоговый орган, ответственный за ведение налогового учета налогоплательщика. Для этого необходимо составить заявление о корректировке поступлений НДС и приложить к нему все подтверждающие документы.

Заявление и документы можно представить лично в офисе налогового органа или отправить по почте с уведомлением о вручении.

По результатам рассмотрения заявления и представленных документов налоговый орган принимает решение о проведении корректировки поступлений НДС. В случае положительного решения, налогоплательщику будет предоставлено уведомление о проведении корректировки.

Важно отметить, что корректировка поступлений НДС является ответственной процедурой, требующей соблюдения всех требований законодательства и налоговых правил. Поэтому рекомендуется обратиться к специалистам или получить консультацию в налоговом органе, чтобы избежать ошибок и возможных негативных последствий.

Влияние корректировки поступления на правильность отчетности

Основная цель корректировки поступления состоит в исправлении ошибок в бухгалтерском учете и обеспечении соответствия отчетности действительности. При проведении этой процедуры учетные записи обновляются согласно действующему законодательству и требованиям налоговых органов.

Правильность отчетности о восстановлении НДС напрямую зависит от корректности проведения корректировки поступления. Необоснованная или неправильная корректировка может привести к серьезным последствиям для предприятия. Например, неиспользование правила полной пропорциональности или неправильный расчет ставки НДС может привести к перерасходу или недополучению НДС при восстановлении.

Последствия неправильной корректировки поступления:

1. Перерасход или недополучение восстановленного НДС. Ошибка в расчете ставки или неправильное использование правила полной пропорциональности может привести к проблемам при восстановлении НДС. В этом случае предприятие может быть лишено части или полной суммы восстановленного НДС.

2. Налоговые санкции и штрафы. Непредставление или неправильное оформление отчетности о восстановлении НДС также может привести к налоговым санкциям и штрафам. Налоговые органы имеют право проверить правильность проведения корректировки и рассчитать штрафы за нарушение налогового законодательства.

Важные моменты при корректировке поступления:

1. Точность и осведомленность. При проведении корректировки поступления необходимо быть внимательным и знать все актуальные правила и требования налогового законодательства. Учетчики должны быть осведомлены о том, какие документы и доказательства требуются для подтверждения корректировки.

2. Обратимость и прозрачность. Корректировка поступления НДС должна быть обратимой. Это означает, что в случае ошибки можно будет внести изменения в учетные записи или подтверждающую документацию. Кроме того, весь процесс корректировки должен быть прозрачным и документированным.

Основные этапы правильной отчетности по восстановлению НДС

Для осуществления восстановления НДС в книге продаж необходимо следовать определенным этапам, которые обеспечат правильную отчетность и минимизацию ошибок:

- Подготовка документов. Перед началом процедуры восстановления НДС необходимо собрать все необходимые документы, такие как копии счетов-фактур, приемок-передач, актов о выполненных работах и оказанных услугах.

- Анализ права на восстановление НДС. Для определения возможности восстановления НДС необходимо проанализировать применимость ставок НДС, суммы восстановления, соблюдение сроков предъявления, а также учитывать особенности деятельности предприятия.

- Оформление заявления на восстановление НДС. После подготовки необходимых документов следует оформить заявление на восстановление НДС. В заявлении указываются сведения о предприятии, период, по которому запрашивается восстановление, и сумма НДС.

- Предоставление документов в налоговый орган. Получив заявление на восстановление НДС, налоговый орган проводит проверку предоставленных документов и осуществляет проверку соответствия операций законодательству.

- Получение решения налогового органа. По итогам проверки налоговый орган принимает решение о восстановлении или отказе в восстановлении НДС. Решение оформляется соответствующим документом.

- Отражение в учете. В случае положительного решения о восстановлении НДС необходимо правильно отразить эту операцию в бухгалтерском учете. Указать сумму восстановленного НДС и провести соответствующую корректировку в книге продаж.

- Составление отчетности. По окончании процедуры восстановления НДС необходимо составить отчетность, которая включает сведения о восстановленном НДС, налоговом периоде, налоговой базе и прочих необходимых данных. Отчетность представляется в налоговый орган по месту нахождения предприятия в установленные сроки.

Правильное выполнение каждого этапа процедуры восстановления НДС и правильная отчетность помогут избежать проблем с налоговыми органами и обеспечить корректность бухгалтерского учета.

Существуют ли ограничения при восстановлении НДС?

При восстановлении НДС существуют определенные ограничения и требования, которые необходимо соблюдать. В первую очередь, для возмещения НДС необходимо иметь право на его вычет, что означает наличие действующего договора на поставку товаров или оказание услуг.

Кроме того, существует ряд ограничений по списку товаров и услуг, на которые возможно получение возврата НДС. Например, определенные товары могут быть исключены из списка, такие как алкогольные и табачные изделия. Также, некоторые услуги, например, услуги по рекламе, размещению и продвижению товаров, могут быть исключены из возможности восстановления НДС.

Одним из важных требований является необходимость наличия документов, подтверждающих оплату НДС. Это может быть счет-фактура на оплату товаров или услуг, квитанция об оплате или другие документы, подтверждающие факт оплаты налога.

Также, важным моментом является соблюдение сроков подачи заявления на возмещение НДС. Обычно такое заявление должно быть подано в налоговый орган в течение определенного срока после окончания отчетного периода.

Важно отметить, что восстановление НДС возможно только в рамках действующего законодательства и при соблюдении всех требований и ограничений, установленных налоговыми органами.

Какие ошибки могут возникнуть при отчетности по восстановлению НДС?

- Неправильное восстановление НДС. При восстановлении НДС необходимо учитывать, что не все расходы могут быть включены в базу для восстановления. Например, если расходы были использованы для некоммерческих целей или для приобретения товаров и услуг, которые не являются предметом деятельности компании, то НДС по этим расходам не может быть восстановлен.

- Несоответствие документации. Для восстановления НДС требуется правильно оформленная документация, включающая счета-фактуры и кассовые чеки. Ошибки в дате, номере или сумме на документах могут привести к отказу в восстановлении НДС.

- Неправильное определение ставки НДС. НДС имеет различные ставки в зависимости от типа товаров или услуг. Ошибка при определении ставки может привести к неправильному расчету суммы НДС, что отразится на отчетности.

- Несоответствия между книгой продаж и книгой покупок. При восстановлении НДС важно, чтобы эти две книги были взаимосвязаны и содержали правильную информацию о сделках. Необходимо проверить соответствие записей и выявить возможные расхождения, которые могут вызвать проблемы при отчетности.

- Необходимость проведения корректировки поступления. Если при восстановлении НДС выявляется ошибка в списке поступлений, то необходимо провести корректировку поступления. Невыполнение данной процедуры может привести к ошибкам в отчетности и неправильному восстановлению НДС.

Чтобы избежать этих ошибок и обеспечить правильную отчетность по восстановлению НДС, важно тщательно анализировать документацию, следить за актуальностью информации и своевременно проводить корректировки при необходимости.

Практические примеры по восстановлению НДС в книге продаж

В данном разделе рассмотрим несколько практических примеров по восстановлению НДС в книге продаж. Эти примеры помогут вам лучше понять процесс корректировки поступления и правильной отчетности.

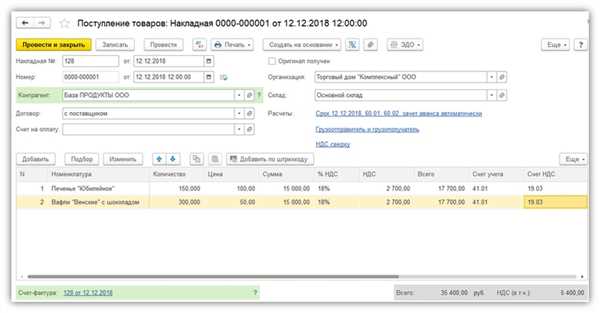

Пример 1: Корректировка поступления

Предположим, что вашей компании был поступил товар, за который вы заплатили НДС в размере 5000 рублей. Однако позднее вы обнаружили, что поставщик ошибочно увеличил стоимость товара на 2000 рублей, включив НДС в эту сумму. Чтобы восстановить НДС, необходимо произвести корректировку поступления.

Для этого вы должны:

- Создать корректировочный документ в книге продаж, указав в нем номер, дату и причину корректировки.

- Записать сумму корректировки как отрицательную величину (-2000 рублей).

- Указать соответствующий код операции по ОКТМО.

- Указать сумму НДС для восстановления (-200 рублей).

- Указать НДС в налоговой накладной, соответствующей этой корректировке.

Пример 2: Правильная отчетность

Предположим, что ваша компания получила возврат товара, за который вы уже уплатили НДС. Для правильной отчетности необходимо:

- Создать корректировочный документ в книге продаж, указав в нем номер, дату и причину корректировки.

- Записать сумму корректировки как отрицательную величину (-5000 рублей).

- Указать соответствующий код операции по ОКТМО.

- Указать сумму НДС для восстановления (-500 рублей).

- Указать НДС в налоговой накладной, соответствующей этой корректировке.

Следует отметить, что во всех случаях восстановленный НДС должен быть указан в специальных графах отчетности. Это позволит учесть восстановление в налоговом учете и получить возможность вернуть НДС компании.

Важные аспекты восстановления НДС в книге продаж

1. Правильное заполнение книги продаж

Одним из важных аспектов восстановления НДС является правильное заполнение книги продаж. В книге продаж следует указывать все информацию о сделках, включая суммы НДС, ставки налога, покупателей, даты совершения операций и другие данные. Несоблюдение правил заполнения книги продаж может привести к проблемам при восстановлении НДС.

2. Ведение документооборота

Для восстановления НДС необходимо иметь полный комплект документов, подтверждающих совершенные операции. Это могут быть счета-фактуры, акты выполненных работ, товарные накладные и другие документы, удостоверяющие поставку товаров или оказание услуг. Все документы должны быть правильно оформлены и соответствовать требованиям законодательства.

Важно: при восстановлении НДС необходимо также учитывать периодичность налоговых периодов у организации. Восстановление НДС производится за определенный период, а не за всю деятельность предприятия в целом.

Восстановление НДС в книге продаж — важный и ответственный процесс. Соблюдение установленных правил и требований, правильное заполнение документации и ведение документооборота позволят предприятию успешно осуществить этот процесс и получить обратно уплаченный ранее налог.