Коды бюджетной классификации (КБК) используются в уведомлениях по упрощённой системе налогообложения (УСН) для определения категории плательщика и учёта доходов и расходов. В 2023 году были введены новые изменения и требования по использованию КБК, которые повлияют на бухгалтерскую отчётность и налогообложение многих предпринимателей.

Одним из главных изменений является расширение перечня видов деятельности, для которых требуется указывать КБК в уведомлении. Если до 2023 года КБК был необязательным для отдельных категорий предпринимателей, то теперь его необходимо указывать при любом виде деятельности, вне зависимости от выбранной системы налогообложения.

В связи с изменениями, требуется более тщательный подход к выбору и указанию КБК. Теперь необходимо обратить внимание на разделы и подразделы КБК, чтобы точно определить вид деятельности. Неправильное указание КБК может привести к ошибкам в учёте и налогообложении, а также к возможным штрафам со стороны налоговых органов.

КБК в уведомлении по УСН в 2023 году

Важно отметить, что использование правильного КБК в уведомлении по УСН является обязательным для всех налогоплательщиков, работающих по этой системе. Код бюджетной классификации помогает государству определить, на какие цели будут направлены средства, полученные от предпринимателей.

В новом уведомлении по УСН в 2023 году внесены изменения относительно КБК. Теперь налогоплательщикам требуется указать код бюджетной классификации в сведениях об уплате налогов. Это значит, что при заполнении уведомления необходимо внимательно проверить и указать правильный КБК, чтобы избежать возможных проблем с налоговыми органами.

В случае неправильного указания КБК в уведомлении, налоговая служба может обратиться к предпринимателю с требованием исправить ошибку и предоставить правильную информацию. Если налогоплательщик не исправит ошибку или не предоставит правильный КБК в течение установленного срока, могут быть применены штрафы и санкции в соответствии с законодательством.

Для удобства и избежания ошибок налогоплательщикам рекомендуется внимательно изучить информацию об изменениях в КБК, а также обратиться за консультацией к специалистам или использовать справочники, предоставляемые налоговыми органами.

Новые изменения и требования

С 2023 года в системе упрощенной системы налогообложения (УСН) ожидаются новые изменения и требования, связанные с кодификатором бюджетной классификации доходов и расходов (КБК).

1. Изменения в структуре КБК

Согласно новым требованиям, введенным в 2023 году, структура КБК будет изменена. Будут внесены новые коды для различных видов доходов и расходов, что позволит более точно отразить финансовые операции в учете и отчетности.

2. Обязательное заполнение КБК в уведомлении по УСН

Согласно новым требованиям, начиная с 2023 года, заполнение КБК будет обязательным при подаче уведомления по УСН. КБК является ключевым элементом в системе бюджетной классификации и помогает правильно идентифицировать доходы и расходы, а также определить сумму налога, подлежащего уплате.

Для удобства предпринимателей и бухгалтеров будет создан единый реестр КБК, в который внесутся все коды, необходимые для заполнения уведомления по УСН. Это позволит упростить процесс заполнения и снизить риск ошибок при передаче информации в налоговую систему.

Обязательное заполнение КБК также позволит налоговым органам более быстро и точно анализировать и систематизировать данные о доходах и расходах предпринимателей, что сократит возможность налоговых ошибок и улучшит контроль за исполнением налоговых обязательств.

| Номер изменения | Наименование изменения |

|---|---|

| Изменение 1 | Дополнение структуры КБК новыми кодами для видов доходов и расходов |

| Изменение 2 | Обязательное заполнение КБК в уведомлении по УСН |

Изменения в кодификаторе бюджетной классификации

Одно из главных изменений коснулось КБК, связанных с учетом и расчетом налоговых обязательств по УСН. Теперь все доходы и расходы, связанные с упрощенной системой налогообложения, должны быть отражены в отдельном разделе КБК, отведенном только для УСН. Такое разделение позволяет создать более четкую структуру учета и отчетности для налоговых органов и контрольных органов.

Новые требования для КБК по УСН:

1. Каждое уведомление и отчет по УСН должно содержать специально отведенный раздел КБК, в котором будут отражены все доходы и расходы, связанные с этой системой налогообложения. Это требование позволит контролировать и анализировать финансовую деятельность организаций, использующих УСН.

2. В разделе КБК по УСН должны быть указаны все коды и субкоды, относящиеся к упрощенной системе налогообложения. Это включает в себя коды для доходов, расходов, налогов и других платежей, которые связаны с УСН. Такая детализация позволит более точно отражать все финансовые операции по УСН.

3. Коды и субкоды в разделе КБК по УСН должны быть связаны с соответствующими налоговыми статьями, предусмотренными законодательством. Это поможет сократить возможность ошибок и упростить процесс учета и отчетности.

Эти изменения в кодификаторе бюджетной классификации значительно улучшат учет и отчетность по УСН и помогут налоговым органам более эффективно контролировать и анализировать финансовую деятельность организаций, использующих упрощенную систему налогообложения.

Пояснения к использованию КБК в уведомлении

КБК состоит из 20 символов и представляет собой числовой код. Первые два символа обозначают номер раздела бюджетной классификации, следующие два символа – номер подраздела, а остальные символы – конкретный код бюджетной статьи.

В уведомлении по УСН в 2023 году необходимо указывать КБК в следующих случаях:

- При уплате налоговых платежей, указанных в разделе 1 общероссийского классификатора видов экономической деятельности (ОКВЭД) для бюджетов всех уровней.

- При уплате налоговых платежей, указанных в разделе 2 ОКВЭД, в случае если налогоплательщиком является организация, осуществляющая деятельность по этим видам экономической деятельности.

- При уплате налоговых платежей, подлежащих зачислению в федеральный бюджет, и являющихся уплатой акцизов, экспортных пошлин, таможенных пошлин и налогов в связи с осуществлением ввоза товаров на территорию Российской Федерации.

Важно понимать, что неправильное использование или непредоставление КБК в уведомлении может привести к отказу в приеме платежа или наложению штрафных санкций. Рекомендуется внимательно изучить требования и инструкции по использованию КБК для корректного заполнения уведомления по УСН в 2023 году.

Новые требования к заполнению уведомления

С 2023 года в уведомлении по УСН введены новые требования, которые необходимо учитывать при заполнении данного документа. Эти требования направлены на более точное и полное представление информации о налоговой базе и сумме налоговой ответственности.

1. Указание КБК

Одним из важных изменений является обязательное указание КБК (код бюджетной классификации) в соответствующем поле уведомления. КБК определяет цель и назначение платежа, а также обеспечивает его правильное зачисление в бюджет.

2. Детализация статей доходов и расходов

В новой версии уведомления предусмотрена возможность детализации статей доходов и расходов. Теперь необходимо указывать коды соответствующих статей вместе с их наименованием и суммой. Это позволит налоговым органам более детально проанализировать финансовую деятельность предприятия.

3. Подтверждающие документы

Уведомление должно быть подкреплено подтверждающими документами, такими как счета-фактуры, кассовые чеки и другие документы, подтверждающие сумму доходов и расходов. Это позволит убедить налоговый орган в достоверности предоставленной информации.

Обратите внимание, что неправильное заполнение уведомления или несоблюдение новых требований может привести к штрафам и непредвиденным трудностям с налоговыми органами. Поэтому очень важно быть внимательным и ответственным при заполнении данного документа.

Выплата налогов с использованием КБК

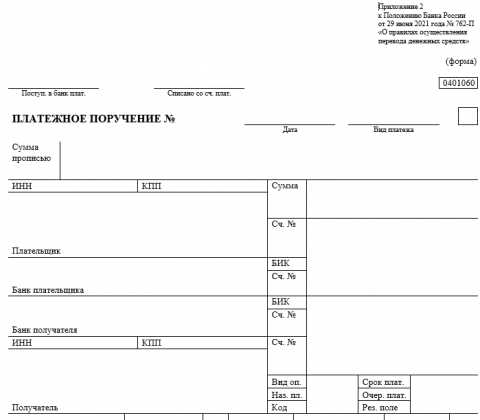

Классификационный бюджетный код (КБК) играет важную роль при выплате налогов в рамках системы упрощенной налогообложения (УСН). Каждый налогоплательщик, применяющий УСН, обязан указывать соответствующий КБК при оплате налогов в банк или в другие уполномоченные органы.

КБК представляет собой уникальный код, состоящий из 20 цифр, и используется для идентификации процедуры оплаты налога. Этот код помогает гарантировать, что платеж будет правильно зарегистрирован и причислен к соответствующему бюджету.

При выплате налога с использованием КБК следует обратить внимание на то, что коды могут меняться в зависимости от изменений в законодательстве и бюджетной политике. Поэтому перед каждым платежом необходимо проверять актуальность КБК уплачиваемого налога.

Использование правильного КБК при выплате налога важно для того, чтобы избежать проблем с налоговыми органами и обеспечить проведение платежа в полном объеме. Поэтому при заполнении уведомления по УСН следует тщательно проверять и указывать КБК соответствующего налога.

Неверное указание КБК может привести к недоплате налога, штрафам и прочим финансовым проблемам. Поэтому рекомендуется консультироваться со специалистами или использовать официальные источники информации при выборе КБК для оплаты налога.

Важно запомнить:

- Правильное указание КБК при выплате налога — залог успешного проведения платежа;

- КБК может меняться, поэтому актуальность кода необходимо проверять перед каждым платежом;

- Неверное указание КБК может привести к негативным последствиям, включая штрафы и финансовые проблемы;

- Консультирование со специалистами или официальными источниками информации поможет избежать ошибок при выборе КБК.

Использование правильного КБК при выплате налогов важно для успешной оплаты и соблюдения налоговых обязательств.

Структура и компоненты КБК

Структура КБК

КБК состоит из 20 позиций, каждая из которых представляет собой число от 1 до 9, обозначающее уровень детализации, и одну или несколько цифр, обозначающих соответствующую группу, подгруппу или подподгруппу. Например, код 3.01.01 означает, что это уровень 3 (подгруппа), группа 01 и подгруппа 01.

Компоненты КБК

КБК состоит из следующих компонентов:

- Основная группа – первые две цифры кода, которые обозначают основную сферу деятельности, к которой относится доход или расход.

- Подгруппа – две или три средние цифры кода, которые дополняют основную группу и определяют более узкую категорию дохода или расхода.

- Подподгруппа – две последние цифры кода, которые уточняют и конкретизируют доход или расход и относятся к более детальному уровню классификации.

Каждый компонент КБК имеет своё значение и определяет конкретную категорию и подкатегорию дохода или расхода в бюджетной классификации.

Правильное применение и использование КБК является обязательным требованием при заполнении уведомления по УСН в 2023 году. Ошибки в кодировании КБК могут привести к отказу в регистрации уведомления и наложению штрафных санкций. Поэтому важно быть внимательным и следовать требованиям установленной бюджетной классификации.

Особенности использования КБК в уведомлении по УСН

Правильное использование КБК имеет следующие особенности:

- Указание КБК в уведомлении по УСН обязательно. В новых изменениях, КБК стал обязательным для заполнения в форме уведомления. Он указывается в соответствующем поле исключительно с использованием цифр.

- КБК должен быть корректным и актуальным. Определение правильного и актуального КБК осуществляется в соответствии с каталогом КБК, утвержденным Комитетом по статистике России. Использование неверного КБК может привести к задержкам при обработке декларации.

- КБК необходимо указывать для всех видов доходов и расходов. В уведомлении по УСН необходимо указать КБК для всех видов доходов, расходов и отражаемых операций на протяжении отчетного периода.

Правильное использование КБК в уведомлении по УСН является одним из основных требований для предоставления точной и правильной отчетности о доходах и расходах предпринимателей, работающих по упрощенной системе налогообложения.

Актуальность изменений КБК в 2023 году

Переход на новые КБК

Одним из важных изменений является переход на новый КБК. Этот классификатор включает в себя новые коды для различных видов доходов, расходов и операций. Переход на новые КБК является обязательным для всех субъектов, применяющих УСН. Это требование законодательства позволяет снизить вероятность ошибок и упростить процесс отчетности.

Изменения в порядке заполнения

Другим важным изменением является изменение порядка заполнения уведомления по УСН. Теперь необходимо указывать соответствующие новым КБК коды для каждого дохода, расхода и операции. Это позволяет упорядочить информацию и сделать отчетность более прозрачной и понятной для налоговых органов.

Изменения КБК в 2023 году являются одним из важных шагов в совершенствовании упрощенной системы налогообложения. Они позволяют повысить качество отчетности для предпринимателей и организаций, а также обеспечить более гладкое взаимодействие с налоговыми органами.

Роль КБК в бухгалтерском учете

Код бюджетной классификации (КБК) играет важную роль в бухгалтерском учете, особенно при работе с государственными и муниципальными организациями. Этот код используется для идентификации и систематизации доходов и расходов, а также для классификации бюджетных средств.

Идентификация доходов и расходов

В бухгалтерии коды КБК применяются для идентификации доходов и расходов организации. Каждый доход или расход имеет свой уникальный код, который позволяет быстро и точно определить его вид и назначение. Это важно для составления отчетности и контроля финансового состояния.

Систематизация бюджетных средств

КБК также используется для систематизации бюджетных средств. Каждый вид дохода и расхода имеет свою категорию в КБК, что помогает учетной записи правильно классифицировать денежные средства. Это особенно важно для государственных и муниципальных организаций, которые должны соблюдать строгие правила по использованию бюджетных средств.

Использование КБК в бухгалтерском учете позволяет сделать его более структурированным, удобным и прозрачным. Этот код помогает сформировать правильную отчетность, осуществить контроль за бюджетными средствами и обеспечить соответствие финансовых операций установленным нормам и требованиям.

Преимущества и ограничения использования КБК

Преимущества использования КБК:

1. Универсальность и стандартизация. Каждый КБК имеет свое уникальное значение, что позволяет устанавливать точную связь между финансовыми операциями и счетами. Это облегчает учет, контроль и анализ бюджетных средств.

2. Удобство и надежность. Использование стандартной системы КБК упрощает взаимодействие между различными финансовыми организациями и учреждениями. Коды КБК обеспечивают однозначность и точность информации о расходах и поступлениях средств.

Ограничения использования КБК:

1. Сложность заполнения. Для правильного использования КБК требуется подробное знание классификаторов и нормативных актов. Неправильное заполнение КБК может привести к ошибкам в финансовой отчетности и возникновению претензий со стороны контролирующих органов.

2. Ограниченная гибкость. Система КБК имеет определенную иерархию и ограничения в классификации расходов и доходов. Это может стать проблемой в случае нестандартных и индивидуальных ситуаций.

КБК является неотъемлемой частью бюджетной системы России и играет важную роль в обеспечении учета и контроля бюджетных средств. При правильном использовании КБК можно повысить эффективность работы организаций и обеспечить прозрачность и отчетность в сфере публичных финансов.

Изменения КБК и их влияние на предпринимателей

Введение новых изменений в Классификатор бюджетной классификации (КБК) в уведомлении по Упрощенной системе налогообложения (УСН) в 2023 году оказывает значительное влияние на работу предпринимателей. Они должны быть в курсе этих изменений и принять соответствующие меры для их реализации.

С одной стороны, новые изменения в КБК призваны сделать уведомление по УСН более прозрачным и понятным для предпринимателей. Вступление дополнительных кодов и классификаций помогает уточнить процесс налогового учета, а также предоставляет более подробные сведения о доходах, расходах и налоговых обязательствах.

С другой стороны, эти изменения вносят определенные сложности и трудности для предпринимателей, особенно для тех, кто не имеет достаточного опыта работы с КБК или не имеет возможности нанять профессионального бухгалтера. Они должны самостоятельно изучить и освоить новые коды и принять новые требования, чтобы избежать штрафных санкций и конфликтов с налоговыми органами.

Кроме того, предприниматели должны быть готовы к дополнительным затратам на обновление программного обеспечения и компьютерного оборудования, чтобы эффективно использовать новые коды и классификации КБК. Эти затраты могут быть непредвиденными и негативно повлиять на финансовое положение предпринимателя.

В целом, изменения КБК в уведомлении по УСН в 2023 году требуют от предпринимателей дополнительных усилий и ресурсов для приспособления к новым требованиям. Однако, правильное понимание и реализация этих изменений могут обеспечить более точный и прозрачный налоговый учет, что способствует развитию долгосрочной устойчивой деятельности предпринимателя.