Унифицированный план счетов — это обязательный для применения документ, который регулирует учетную политику и систему счетов в Российской Федерации. Он разработан для всех предприятий и организаций, независимо от их формы собственности и вида деятельности.

Упд регулирует порядок ведения бухгалтерского учета и определяет порядок составления финансовой отчетности. Каждый предприниматель обязан применять Упд в своей деятельности.

Унифицированный план счетов вводится в действие с 1 января 2002 года. Это означает, что с этой даты все предприятия обязаны указывать счета в соответствии с Упд при ведении своей учетной политики.

Для упрощения учета и отчетности был создан номенклатурный справочник счетов Упд. В нем содержится перечень счетов и подсчет их содержательности.

Упрощенная система налогообложения

Для того чтобы применять УСН, предприниматель должен соответствовать ряду условий, таких как: быть индивидуальным предпринимателем или обществом с ограниченной ответственностью, осуществлять предпринимательскую деятельность определенной отрасли или производить определенный вид товаров, иметь годовой доход ниже установленного лимита и другие.

УСН предлагает предпринимателям существенные преимущества. Во-первых, упрощена процедура ведения учета доходов и расходов, что экономит время и средства на бухгалтерские услуги. Во-вторых, ставка налога по УСН ниже, чем в обычной системе налогообложения. Сумма налога рассчитывается как процент от доходов, а не прибыли, что позволяет предпринимателям экономить налоговые платежи.

Основные формы УСН:

- Упрощенная налоговая система для доходов (УСНД) – применяется для физических лиц по определенным видам деятельности, таким как торговля, услуги, производство, строительство и т.д. Налоговая ставка варьируется в зависимости от выбранной системы налогообложения.

- Упрощенная налоговая система для объектов малого предпринимательства (УСНО МП) – применяется для субъектов МСП, удовлетворяющих определенным условиям. В этой форме УСН налоговая ставка фиксированная и не зависит от доходов.

- Единый налог на вмененный доход (ЕНВД) – применяется для определенных отраслей деятельности, в которых сложно определить реальный доход или затраты. Налоговые ставки устанавливаются для каждой отрасли в зависимости от региона и вида деятельности.

Сроки действия УСН:

Упрощенная система налогообложения действует с 1 января 1998 года и продолжает быть актуальной в настоящее время. За годы ее существования была неоднократно изменена и обновлена, чтобы соответствовать требованиям экономических реалий и потребностям предпринимателей.

1 год

Первый год действия Упрощенной системы налогообложения (Упд) был 2003 год. В этом году Упд была введена в Российской Федерации в качестве альтернативы обычной системе налогообложения для некоторых категорий предпринимателей.

0 год

9 год

В 2019 году было принято введение Упрощенной системы налогообложения (Упд) с 1 января 2020 года. Упрощенная система налогообложения предназначена для малых предприятий, позволяя им упростить процесс учета и уплаты налогов. Система действует и на текущий момент, облегчая налогооблажение для многих предпринимателей.

Упрощенная система налогообложения предоставляет преимущества для малого бизнеса. Предприниматели, которые применяют Упд, платят налоги по специальной ставке, в зависимости от вида деятельности. Вместо оплаты налогов по общей системе налогообложения, где нужно учитывать всех сотрудников, затраты, прибыль и прочие факторы, малые предприятия могут просто платить фиксированную сумму налога в зависимости от вида деятельности и оборота.

Однако следует отметить, что Упрощенная система налогообложения имеет свои ограничения. Есть предельный годовой оборот, который, если превышен, предпринимателю придется перейти на общую систему налогообложения. Также существуют ограничения по видам деятельности, которые могут применять Упд.

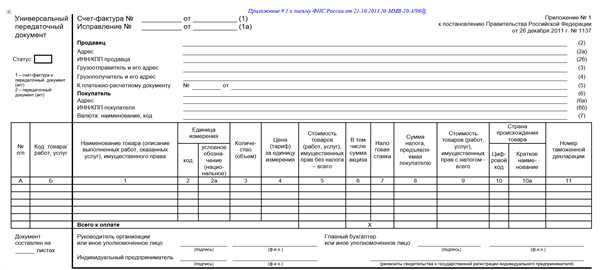

Документы для Упд

Упрощенная система налогообложения (Упд) в России была введена с целью упростить процедуру учета и уплаты налогов для небольших предпринимателей. В рамках Упд необходимо предоставлять некоторые документы для корректного ведения учета и отчетности.

Основные документы для Упд:

1. Кассовый чек – основной документ, подтверждающий факт продажи товаров или оказания услуги. На чеке должны быть указаны данные о продавце, покупателе, описание товара или услуги, стоимость и сумма налога.

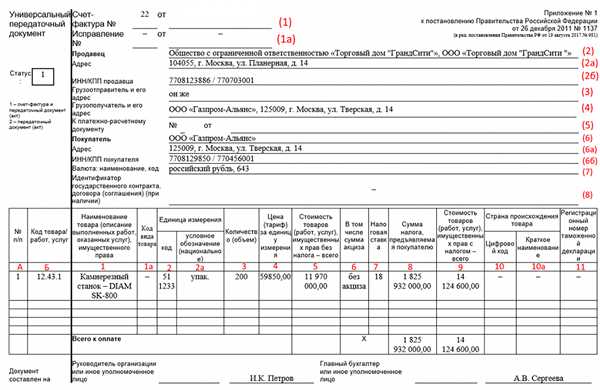

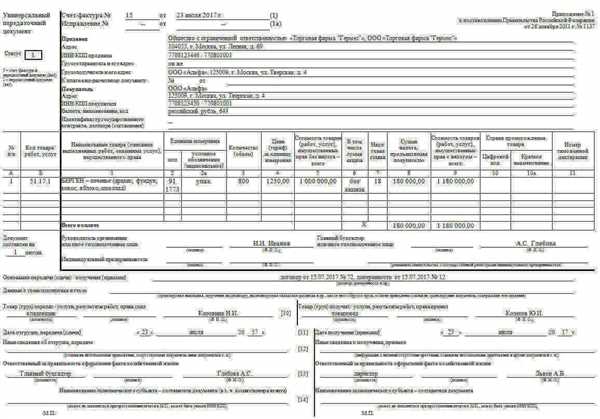

2. Счет-фактура – документ, используемый при взаиморасчетах между организациями. Счет-фактура содержит информацию о стоимости товара или услуги, объеме, наименовании продавца и покупателя.

Дополнительные документы для Упд:

1. Акт выполненных работ – документ, подтверждающий факт выполнения определенной работы или оказания услуги.

2. Договор – юридически обязывающий документ, заключенный между продавцом и покупателем, определяющий условия взаимодействия.

3. Документы, подтверждающие затраты и расходы – копии счетов, квитанций и других документов, подтверждающих факт оплаты услуг или покупку товаров для нужд предприятия.

В целом, список документов для Упд зависит от конкретного вида деятельности организации, поэтому рекомендуется ознакомиться с требованиями налогового законодательства или проконсультироваться с бухгалтером для составления полного перечня необходимых документов.

Перечень документов

Для применения Унифицированного патента и действия Условий применения Унифицированного патента приводится следующий перечень документов:

1. Заявка на выдачу Унифицированного патента

Заявка должна содержать информацию о заявителе и изобретении, а также прилагаться сопроводительный документ с описанием

2. Платежи по выдаче Унифицированного патента

Оплата пошлины и регистрации, а также прочие необходимые платежи

| Наименование документа | Необходимость предоставления |

|---|---|

| Заявка на выдачу Унифицированного патента | Да |

| Описание изобретения | Да |

| Сопроводительный документ | Да |

| Платежи по выдаче Унифицированного патента | Да |

Наличие всех перечисленных документов является обязательным для успешного получения и действия Унифицированного патента.

Сроки предоставления

Упрощенная система налогообложения (Упд) действует в России с 1 января 2012 года. Она была введена с целью упрощения налогового учета и снижения бюрократической нагрузки на предпринимателей.

Со временем Упд неоднократно изменялась и дорабатывалась в соответствии с изменениями в законодательстве и налоговой практике. Последнее крупное обновление системы произошло с 1 января 2019 года, когда были введены новые правила уплаты налога на добавленную стоимость (НДС) для упрощенщиков. Согласно этим правилам предприниматели, применяющие Упд, могут выбрать режим обложения НДС по ставке 10% или по ставке 20%, если их обороты не превышают 150 миллионов рублей в год.

При применении Упд предприниматель обязан ежеквартально представлять налоговую декларацию по форме 6-НДФЛ. Соответствующие документы должны быть поданы в налоговые органы не позднее 28-го числа второго месяца, следующего за отчетным кварталом.

Особенности учета

Ведение учета по Упрощенной системе налогообложения (Упд) имеет свои особенности, которые необходимо учесть при организации бухгалтерии.

1. Единый налог

В соответствии с Упд предприниматели освобождаются от уплаты налога на добавленную стоимость (НДС) и налога на прибыль. Вместо этого, они уплачивают единый налог, который рассчитывается на основе установленной ставки и оборота.

2. Учет расходов

Учет расходов по Упд осуществляется по принципу кассового метода. Это значит, что расходы фиксируются в момент их фактической оплаты. Учет осуществляется на основании документов, подтверждающих оплату расходов.

3. Продажи товаров и услуг

При ведении учета по Упд необходимо учитывать особенности учета продаж товаров и услуг. Продажи фиксируются на основании договоров, кассовых чеков и других документов, подтверждающих продажу.

Таким образом, при ведении учета по Упрощенной системе налогообложения необходимо учесть особенности учета расходов, продаж и уплаты единого налога. Это поможет предпринимателям правильно вести бухгалтерию и избежать проблем с налоговой службой.

Учет расчетов

Учет расчетов в Упд предполагает фиксацию всех операций по расчетам с покупателями и поставщиками товаров или услуг. Ведение учета расчетов позволяет контролировать финансовую составляющую деятельности организации и соблюдать требования налогового законодательства.

Основными документами, регламентирующими учет расчетов, являются:

- Договоры с покупателями и поставщиками.

- Счета-фактуры.

- Кассовые и банковские документы.

- Акты и накладные.

При ведении учета расчетов в Упд необходимо соблюдать определенные правила и требования. В частности, необходимо указывать все необходимые реквизиты в документах, правильно заполнять таблицу расчетов с покупателями и поставщиками, а также соблюдать сроки предоставления отчетности и уплаты налогов.

Учет расчетов в Упд позволяет организациям контролировать движение денежных средств, эффективно планировать свою деятельность и предоставлять надежную информацию налоговым органам. Это помогает минимизировать риски и обеспечивает прозрачность финансовых операций.

Учет товаров

Учет товаров в Упд проводится с использованием упрощенных форм учета. Предприятия ведут книгу учета доходов (приходов) и расходов, где регистрируются все операции по приобретению, производству, реализации и списанию товаров.

Каждая операция по товару должна быть профилирована подходящим кодом товарной номенклатуры. Помимо этого, предприятия должны учитывать стоимость товаров на момент их приобретения и стоимость реализации товаров.

При реализации товаров, предприятия учитывают не только их стоимость, но и сумму НДС, которая подлежит уплате в бюджет. Поэтому важно точно учитывать все операции по приобретению и реализации товаров.

Методы учета товаров

В рамках Упд существуют два метода учета товаров: метод фактических затрат и метод фиксированного учета. При использовании метода фактических затрат, предприятия должны учитывать все фактические затраты на приобретение и производство товаров.

С другой стороны, метод фиксированного учета позволяет предприятиям установить фиксированный процент от стоимости реализации товаров в качестве расхода. Этот метод позволяет упростить учет товаров и уменьшить трудозатраты на ведение бухгалтерии.

Контроль и проверка учета товаров

- На предприятиях, осуществляющих деятельность в рамках Упд, может быть проведена проверка со стороны налоговых органов, которая включает в себя проверку учета товаров.

- При проведении проверки, налоговые органы могут запросить документацию, связанную с операциями по приобретению и реализации товаров.

- Предприятия должны точно и своевременно вести учет товаров, чтобы избежать проблем при проверке со стороны налоговых органов.

Учет товаров является важным аспектом в рамках Упрощенной системы налогообложения. Предприятия должны быть внимательны и точно вести учет товаров, чтобы избежать проблем с налоговыми органами и обеспечить своевременное и точное уплату налогов.

Обязательства Упд

Упрощенная система налогообложения (Упд) была введена в России в 2011 году. Ее целью было снижение бюрократической нагрузки на малые и средние предприятия и стимулирование развития предпринимательства.

Упд предусматривает особый порядок расчета и уплаты налогов. Предприниматели, использующие Упд, обязаны вести учет доходов и расходов по особым правилам, а также ежеквартально подавать декларацию в налоговую инспекцию. В соответствии с Упд, предприятия обязаны уплачивать налог на прибыль или доходы, в зависимости от выбранной их формы, исключительно по упрощенным ставкам. Налоговая ставка устанавливается в зависимости от вида деятельности.

С начала введения Упд в России, законодательство в области налогообложения постоянно изменялось и усовершенствовалось. В связи с этим, предприниматели, использующие систему Упд, обязаны следить за изменениями в законодательстве и внимательно изучать все нововведения.

В настоящий момент Упд действует в России и предоставляет предпринимателям возможность упрощенного налогообложения. При выборе системы Упд, предприниматели могут значительно уменьшить бюрократическую нагрузку и сосредоточиться на развитии своего бизнеса.

Сдача отчетности

Для юридических лиц, применяющих Упрощенную систему налогообложения (Упд), сдача отчетности происходит ежеквартально.

Сроки сдачи отчетности зависят от разных факторов:

- Если организация велика СЕЗ «Технопарк» или Содружество СПИВ, отчетность сдается не позже чем через 30 дней после окончания отчетного квартала.

- Если организация применяет Упд, но не входит в СЕЗ «Технопарк» или Содружество СПИВ, сроки сдачи отчетности определяются налоговыми органами. Обычно это 25-й день после окончания отчетного квартала (или месяца) для отчетов о фактической прибыли и иных показателях (форма Упд-1), и 10-й день после окончания отчетного месяца для отчетов о доходах (форма Удо).

Отчетность сдается в электронной форме через специальную систему электронного документооборота (СЭД). Для этого организация должна получить специальный сертификат ключа электронной подписи. Сроки получения ключа ЭП могут быть различными. Однако, при отправке отчетности организация должна иметь действующий ключ ЭП.

В случае несвоевременной или неправильной сдачи отчетности, организация может быть подвергнута штрафам или иным санкциям согласно Налоговому кодексу.

Платежи

Упрощенная система налогообложения (Упд) действует в России с 2012 года и включает в себя ряд особенностей, в том числе отдельные правила для платежей. В рамках Упд, предприниматели платят налог на основе упрощенной системы расчета, что делает процесс учета и уплаты налогов проще и более понятным для малых и средних предприятий.

Какие платежи нужно производить?

При применении Упд предприниматель должен производить следующие платежи:

- Налог на прибыль организаций (НПО);

- Социальные взносы;

- Взносы в пенсионный фонд;

- Взносы в фонд обязательного медицинского страхования (ОМС);

- Взносы в фонд социального страхования (ОСМ);

- Сумма налога, рассчитанная по ставке 6% от выручки от реализации товаров, работ, услуг.

Оплата всех этих платежей должна быть произведена в установленные законодательством сроки, что требует от предпринимателя внимательности и своевременности. При несвоевременной оплате возникают штрафы и налоговые санкции, которые могут серьезно навредить финансовому состоянию предприятия.

Способы оплаты платежей

Оплата платежей по Упд может быть произведена несколькими способами:

- Банковский перевод;

- Оплата через платежные системы;

- Электронные платежные системы;

- Оплата наличными через кассовый аппарат.

При выборе способа оплаты необходимо учитывать особенности каждого метода и выбирать наиболее удобный и эффективный для вашего предприятия. Также, стоит помнить о необходимости сохранять документы, подтверждающие оплату, в том числе квитанции, выписки из банка и другие документы.

Обратите внимание, что правила оплаты платежей по Упд могут изменяться и уточняться в соответствии с законодательством. Поэтому, важно быть внимательным к нововведениям и своевременно обновлять свои знания для корректного и законного уплаты налогов.