Беспроцентные займы от общества с ограниченной ответственностью (ООО) учредителю — это выгодное предложение для бизнеса, предлагающее существенные преимущества. Взятие займа от ООО является эффективным решением финансовых проблем и позволяет учредителю получить необходимые средства без дополнительных затрат на проценты и комиссии.

Один из главных плюсов беспроцентного займа от ООО учредителю заключается в отсутствии налоговых последствий. В соответствии с законодательством РФ, такие займы не облагаются налогами на прибыль и НДС. Это позволяет эффективно использовать деньги, полученные в результате займа, для развития и укрепления финансовой стабильности предприятия.

Выдача беспроцентного займа от ООО учредителю также является выгодной с точки зрения налогообложения. В случае применения упрощенной системы налогообложения (УСН), сумма займа не учитывается при определении налогооблагаемой базы. Это позволяет избежать дополнительных налоговых платежей и сохранить большую часть полученных денежных средств для инвестиций и развития бизнеса.

Беспроцентный займ от ООО учредителю

ООО, или Общество с ограниченной ответственностью, является одним из самых распространенных организационно-правовых форм. Учредители данного юридического лица могут быть физическими лицами или другими организациями.

Одним из преимуществ владения ООО является возможность выдачи беспроцентного займа учредителю. Такой займ может быть выдан в рамках стандартных правил, предусмотренных законодательством.

Налоговые последствия

Выдача беспроцентного займа помогает избежать налоговых проблем, так как проценты по займу не начисляются. Согласно положениям Налогового кодекса РФ, пассивный доход в виде процентов на беспроцентный займ не облагается налогом на прибыль.

При этом, важно соблюдать все требования и условия при выдаче беспроцентного займа, чтобы избежать нарушений закона и неприятных последствий с точки зрения налоговых органов.

Выдача беспроцентного займа

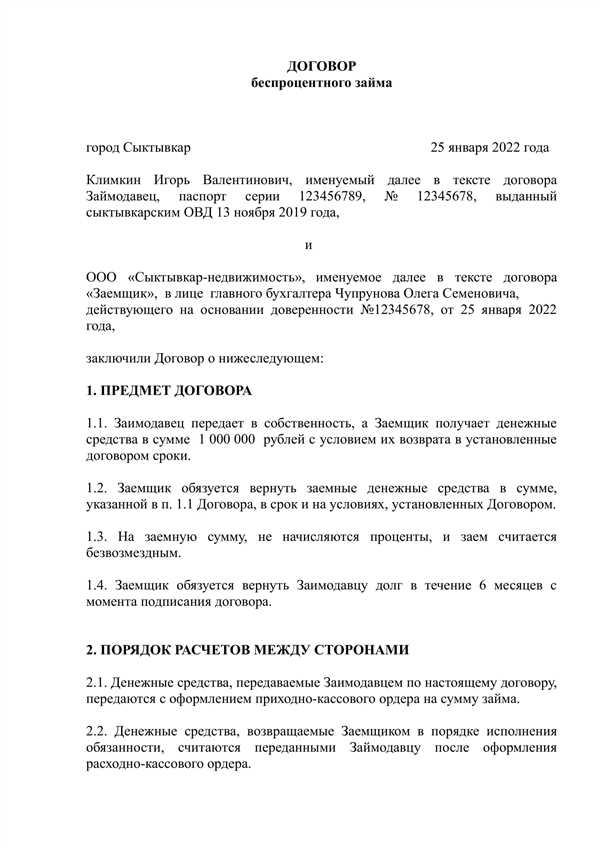

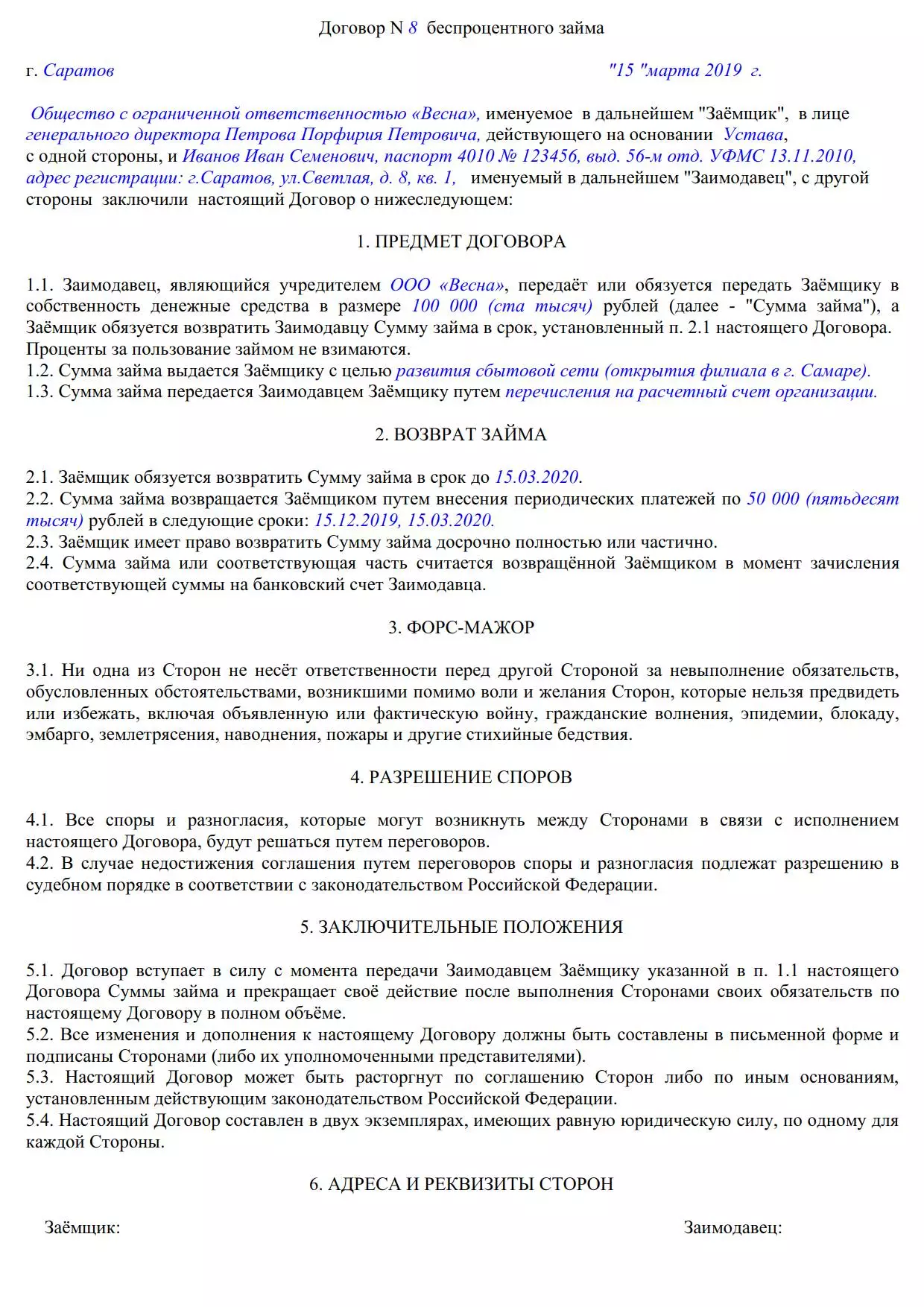

Для выдачи беспроцентного займа учредителю ООО необходимо заключить соответствующий договор займа. В договоре должны быть указаны все условия займа, включая сумму, сроки погашения, порядок выплат и другие важные моменты.

Правильное оформление договора и соблюдение требований законодательства поможет избежать неприятных споров и конфликтов в будущем.

Таким образом, выдача беспроцентного займа от ООО учредителю может стать отличным способом получить необходимые средства без дополнительных финансовых затрат и без неприятных налоговых последствий. Рекомендуется обратиться к квалифицированным специалистам для получения консультации и юридической поддержки.

Лучший способ получить деньги без переплат и лишних проблем

ООО и УСН: преимущества для учредителя

Благодаря особенностям налогообложения по Упрощенной системе налогообложения (УСН), компания может выдать беспроцентный займ своему учредителю. Данный способ позволяет избежать налоговые последствия, так как займ не расценивается как доход для учредителя.

Выдача займа от ООО учредителю не требует уплаты налога на доходы физических лиц (НДФЛ) и соответствующих отчислений. Это означает, что учредитель получает доступ к необходимым средствам без дополнительных финансовых затрат.

Беспроцентный займ: выгода для ООО

Основное преимущество для ООО, выдающего беспроцентный займ учредителю, заключается в минимизации налоговых рисков. Займ не учитывается в доходе компании и, соответственно, не облагается налогом на прибыль организации.

Кроме того, выдача займа учредителю способствует формированию благоприятного делового имиджа компании. Учредителю предоставляется возможность временно использовать деньги, что может способствовать развитию бизнеса и укреплению взаимоотношений между ООО и его учредителем.

Суммирование выгод

Беспроцентный займ от ООО учредителю является оптимальным вариантом для обеих сторон. Учредитель получает нужные средства без переплат и налоговых обязательств, а ООО минимизирует налоговые риски и создает благоприятный бизнес-климат.

Если вам необходимо получить деньги без переплат и лишних проблем, обратитесь к своему ООО и узнайте о возможности беспроцентного займа от учредителя. Этот способ является идеальным решением для обеих сторон, с учетом налоговых особенностей УСН.

Выдача беспроцентного займа учредителю налоговые последствия

Если ООО использует УСН, то выдача беспроцентного займа учредителю также облагается налогом по ставке, установленной для данной системы налогообложения. При этом, общая сумма займа должна быть учтена в расчете базы для уплаты налогов.

В случае, если ООО применяет ОСН, то выдача беспроцентного займа учредителю может быть произведена без учета налоговых последствий, если данный заем является внереализационным доходом для ООО. В этом случае, при расчете налоговой базы займ не учитывается.

Однако, при выдаче беспроцентного займа учредителю необходимо учесть существующие требования документооборота. Займ должен быть оформлен в письменном виде, с указанием всех существенных условий и согласием обеих сторон.

Также, важно помнить о том, что выдача беспроцентного займа учредителю должна соответствовать финансовым возможностям ООО, чтобы не вызвать налоговые проблемы в будущем.

| Система налогообложения | Налоговые последствия |

|---|---|

| Упрощенная (УСН) | Займ облагается налогом по ставке УСН |

| Общая (ОСН) | Займ может быть произведен без учета налоговых последствий |

Займ учредителю ООО — выгодное решение для обеих сторон

Выдача беспроцентного займа от ООО учредителю может быть отличным вариантом для обеих сторон. ООО (Общество с ограниченной ответственностью) вправе выдавать займы своим учредителям, и в таком случае нет необходимости платить проценты по кредиту. Это значительно экономит деньги для самого ООО, и для учредителя.

Беспроцентные займы учредителям ООО могут быть особенно удобны для тех, кто ведет свою деятельность по упрощенной системе налогообложения (УСН). При получении процентного займа от банка или другой стороны, учредители должны учесть эти проценты в своей налоговой отчетности, что может повысить налоговую нагрузку.

Однако, в случае выдачи беспроцентного займа от ООО учредителю, нет необходимости учитывать проценты в налоговой отчетности. Это означает, что учредитель уплачивает налог только на свою доходность, а не на проценты по займу.

Налоговые последствия

Выдача беспроцентного займа от ООО учредителю имеет также свои налоговые последствия. ООО не получает налоговых вычетов в связи с выдачей займа, а учредитель также не получает налогового вычета при его получении.

В то же время, при возврате займа, ООО может учесть сумму займа как расходы, что сократит налоговую базу для организации. Учредитель, в свою очередь, может учесть выплату займа как расходы на проценты при определенных условиях, что также позволит снизить налогооблагаемую базу.

Выдача беспроцентного займа учредителю ООО — это взаимовыгодное решение для обеих сторон. Учредитель получает необходимый капитал без потери дополнительных денежных средств на проценты, а ООО сокращает налоговые обязательства. Важно учесть возможные налоговые последствия и правильно оформить займ в соответствии с законодательством.

Условия предоставления займа учредителю ООО

Получение беспроцентного займа от ООО учредителю может быть одним из лучших способов для получения необходимых средств без дополнительных затрат и проблем. Однако, перед тем как оформить займ, необходимо учесть несколько налоговых аспектов и условия, связанных с его предоставлением.

Важно помнить, что получение займа от ООО учредителю может повлечь за собой налоговые последствия. В первую очередь, следует обратить внимание на то, какая система налогообложения применяется к ООО. Если это упрощенная система налогообложения (УСН), то выдача займа будет считаться доходом и подлежат налогообложению.

Также стоит учесть, что выдача беспроцентного займа учредителю может вызвать вопросы в налоговой инспекции. Чтобы избежать проблем, рекомендуется провести все операции по выдаче займа соблюдая формальности и документирование.

Отсутствие процентной ставки при выдаче займа может помочь учредителю ООО сэкономить средства. Однако, перед оформлением займа, следует тщательно ознакомиться с условиями договора. Некоторые компании могут устанавливать дополнительные требования, например, предоставление залога или поручительства, что следует учитывать при принятии решения о получении займа.

Таким образом, перед оформлением беспроцентного займа от ООО учредителю необходимо учесть все налоговые и юридические аспекты, связанные с данной операцией. Рекомендуется проконсультироваться с налоговым или юридическим специалистом, чтобы избежать возможных проблем и неприятностей.

Процедура оформления беспроцентного займа учредителю

1. Формализация займа

Первым шагом является формализация займа. В качестве основного документа, подтверждающего факт займа, обычно используется договор займа. В нем указываются сумма займа, сроки его выдачи и возврата, а также отсутствие процентов по нему.

2. Подготовка документации

Для оформления беспроцентного займа учредителю необходимо подготовить определенную документацию. В частности, это может включать:

- Приказ о выдаче займа.

- Полученные от учредителя денежные средства.

- Акт приема-передачи денежных средств.

- Иные документы, которые могут потребоваться в соответствии с требованиями компетентных органов.

Важно учесть, что в документах должна быть указана информация о том, что займ выдан без процентов, чтобы избежать возможных проблем с налоговыми органами.

3. Учетные документы

После оформления займа важно вести аккуратную учетную и бухгалтерскую документацию. Для этого нужно создать соответствующий учетный регистр и отразить все операции по займу, включая его выдачу и возврат учредителем. Это поможет избежать возможных споров и претензий со стороны налоговых органов.

Оформление беспроцентного займа учредителю может стать отличным решением для обеих сторон – организации и учредителя. Однако, для минимизации налоговых рисков и предотвращения неприятных последствий необходимо правильно оформить займ и вести правильную бухгалтерию.

Правовые аспекты предоставления займа учредителю от ООО

Законность займа учредителю от ООО

Предоставление займа учредителю от ООО является законным действием. Такая операция регулируется Гражданским кодексом РФ и может быть осуществлена на условиях, предусмотренных договором между ООО и учредителем.

Налоговые последствия

Однако, необходимо учитывать возможные налоговые последствия предоставления беспроцентного займа. В соответствии с налоговым законодательством, если займ предоставляется безвозмездно или на условиях, неустоимых для кредитора (без оценки залога, с переплатой и т.п.), то данный доход может быть признан служебным и подлежать налогообложению.

УСН и предоставление займа

Для юридических лиц, применяющих Упрощенную систему налогообложения (УСН), предоставление займа учредителю от ООО может быть признано налоговым вычетом в расходах. Однако, важно ознакомиться с деталями и учетными особенностями в соответствии с законодательством.

Таким образом, предоставление займа учредителю от ООО является законным и популярным способом финансовой поддержки. Однако, необходимо обратить внимание на налоговые последствия и возможные особенности в зависимости от режима налогообложения.

Как получить займ учредителю от ООО на УСН

Выдача беспроцентного займа учредителю является легальным действием, которое регулируется налоговыми законами. При этом, для оптимального использования этой возможности, необходимо соблюдать определенные правила и условия:

- Во-первых, займ должен быть оформлен в виде договора между ООО и учредителем. Документ должен содержать все необходимые данные о сторонах, сумме и сроке займа.

- Во-вторых, для беспроцентного займа необходимо предусмотреть гарантии его возврата, например, поручительство другого учредителя или имущественное обеспечение.

- В-третьих, необходимо соблюдать налоговые требования при оформлении и учете займа. Учредитель должен указать полученный займ в своей налоговой декларации и уплатить налоги с учетом этой суммы.

Получение займа учредителю от ООО на УСН позволяет получить нужные средства без лишних расходов и переплат. Однако, чтобы избежать налоговых проблем и осложнений, необходимо строго соблюдать требования законодательства и правильно оформить все необходимые документы.

Налоговые последствия займа учредителю ООО при УСН

Выдача беспроцентного займа учредителю ООО может иметь налоговые последствия, особенно при применении системы налогообложения Упрощенной системы налогообложения (УСН).

В соответствии с законодательством РФ, займы, выданные учредителем ООО, не облагаются налогом на прибыль в случае, если они являются временными и возврат займа предусмотрен соглашением между сторонами.

Однако, при применении УСН у ООО выдача займа учредителю может рассматриваться налоговыми органами, как сделка с искажением стоимости активов ООО в целях уклонения от уплаты налогов. В таком случае, займ может быть признан частью доли учредителя и облагается налогом.

Если вы рассматриваете возможность получения беспроцентного займа от ООО, учредитель которого непосредственно вы, рекомендуется изначально проконсультироваться с налоговым консультантом или юристом, чтобы правильно оформить сделку и избежать непредвиденных налоговых последствий.

Важно: данная статья не является юридическим консультацией. Перед принятием решения о выдаче займа или получении займа у учредителя ООО при применении УСН, рекомендуется получить профессиональную консультацию.

Отчетность по займу учредителю от ООО на УСН

Выдача беспроцентного займа учредителю от ООО может иметь налоговые последствия для обеих сторон.

Согласно условиям упрощенной системы налогообложения (УСН), при выдаче займа учредителю ООО необходимо соблюдать определенные правила и предоставлять соответствующую отчетность.

Первоначально, при выдаче займа необходимо заключить соответствующий договор между ООО и учредителем.

При выдаче беспроцентного займа, учредитель ООО может быть обязан уплатить налог на доходы физических лиц (НДФЛ) по ставке 13%. В таком случае, учредитель должен предоставить соответствующую отчетность, подтверждающую получение займа и уплату налога.

ООО также должно предоставить отчетность по данной операции. В отчетности должна быть указана сумма выданного займа, даты выдачи и погашения, а также сведения о налоговых последствиях, связанных с выдачей займа.

Учредитель ООО также может быть обязан предоставить сведения о полученном займе и его погашении в налоговую службу.

Правильное оформление отчетности по займу учредителю от ООО на УСН поможет избежать налоговых проблем и других негативных последствий.

Важно запрашивать консультацию у специалистов, чтобы быть уверенным в правильности заполнения отчетности и соблюдении всех налоговых обязательств.

Займ учредителю от ООО: особенности и риски

Одной из главных особенностей является то, что займ учредителю от ООО должен соответствовать требованиям законодательства. Важно помнить, что предоставление займа является расходом для ООО и может повлиять на его финансовые показатели. Также следует учесть, что в ряде случаев налоговые органы могут рассматривать такие операции как фиктивные.

Для того чтобы избежать негативных последствий, необходимо провести все операции по предоставлению займа с соблюдением требований налогового законодательства. Важно учесть, что если ООО применяет упрощенную систему налогообложения (УСН), то предоставление займа учредителю может повлечь налоговые последствия, а именно увеличение налоговой базы.

При беспроцентной выдаче займа учредителю от ООО организация также может столкнуться с риском возникновения долга перед другими кредиторами. В случае банкротства ООО, кредиторы могут предъявить требования о возвращении долгов. Отсутствие процентов по займу может вызвать сомнения у суда и в результате займ может быть признан некорректным.

Важно подчеркнуть, что выдача беспроцентного займа учредителю от ООО требует тщательного планирования и учета возможных рисков. Перед такой операцией стоит обратиться к юристу или налоговому консультанту, чтобы получить грамотное юридическое сопровождение и избежать нежелательных последствий.

Преимущества и недостатки беспроцентного займа учредителю

Кроме того, беспроцентный займ от ООО учредителю может быть выгодным с точки зрения налоговых последствий. В случае выдачи займа учредителю в рамках упрощенной системы налогообложения (УСН), нет необходимости уплачивать налог на прибыль с полученных средств, так как это не является сплошным доходом организации.

Однако, помимо преимуществ, у беспроцентного займа учредителю тоже есть некоторые недостатки. Во-первых, следует помнить о лимите на выдачу заемных средств учредителю, который устанавливается законодательством. Превышение этого лимита может привести к налоговым и юридическим последствиям для ООО.

Кроме того, необходимо учитывать, что выдача беспроцентного займа учредителю может повлечь за собой ряд налоговых проверок со стороны налоговых органов. В случае выявления нарушений или неправильных документов могут возникнуть штрафы и дополнительные расходы для компании.

Таким образом, прежде чем решить о выдаче беспроцентного займа учредителю ООО, необходимо учесть все преимущества и недостатки данного решения, а также проконсультироваться со специалистами в области налогового права и финансового планирования для избежания возможных негативных последствий.

Альтернативные способы получения денег для учредителя ООО

Помимо возможности получить беспроцентный займ от ООО, учредитель организации имеет другие варианты получения финансовых средств без лишних проблем и последствий.

Один из таких вариантов — упрощенная система налогообложения (УСН), предоставляемая государством для малых и средних предприятий. Учредитель ООО, работающий по этой системе, имеет возможность платить налоги не с прибыли, а с выручки, что значительно облегчает финансовую нагрузку.

Кроме того, учредителю ООО доступен вариант выдачи себе зарплаты от компании. При этом он может получать стабильный доход, а также использовать различные налоговые льготы и вычеты, которые предоставляются физическим лицам.

Еще одним популярным способом получения дополнительных денежных средств является инвестирование. Учредитель ООО может вложить свои средства в различные активы, например, в недвижимость, ценные бумаги или бизнес-проекты, и получать доход от своих инвестиций.

Важно отметить, что при любом способе получения денег для учредителя ООО необходимо учитывать налоговые последствия. Рекомендуется консультация с налоговым специалистом, чтобы избежать проблем и минимизировать налоговые обязательства.