Процент налога на недвижимость и его ставка имеют большое влияние на финансовую политику и бюджет государства. Налог на недвижимость, или НС, — это обязательный платеж, который взимается с собственников недвижимого имущества. Он может быть рассчитан как в процентах от рыночной стоимости объекта, так и в фиксированной сумме.

Страховые платежи, в свою очередь, являются важным элементом социальной защиты граждан. Пенсионный зачет, или ПЗ, — это система, которая предоставляет возможность пенсионерам получать некоторые льготы на основе своих накоплений. Это своего рода страховой платеж, который гарантирует финансовую поддержку в пожилом возрасте.

Что это значит для собственников недвижимости? В первую очередь, ставка налога на недвижимость может серьезно влиять на их финансовое положение. Повышение ставки может привести к увеличению ежегодных платежей, что может быть неприятным сюрпризом для многих людей. Однако, в то же время, пенсионный зачет может стать дополнительным источником дохода, который поможет справиться с увеличенными налогами.

Одним из преимуществ пенсионного зачета является то, что он может быть использован для улучшения жизненного уровня в пожилом возрасте. Это может включать оплату медицинского обслуживания, посещение спортивных мероприятий или путешествия. Кроме того, налог на недвижимость и пенсионный зачет могут быть учтены при покупке недвижимости, позволяя сэкономить на сделке и уменьшить финансовую нагрузку.

Ставка налога на недвижимость

Страховая ставка налога на недвижимость определяет процент, который применяется к оценочной стоимости недвижимости для расчета суммы налога. Высокая страховая ставка зачастую означает более высокие налоговые взносы, а низкая ставка – более низкие налоговые платежи.

Страховая ставка налога на недвижимость может зависеть от разных факторов, таких как географическое расположение объекта недвижимости, его тип, размер и других характеристик. Возможно также применение налоговых льгот и скидок, которые могут уменьшить страховую ставку.

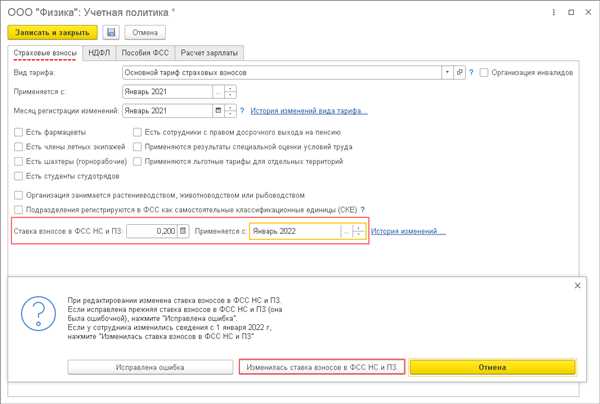

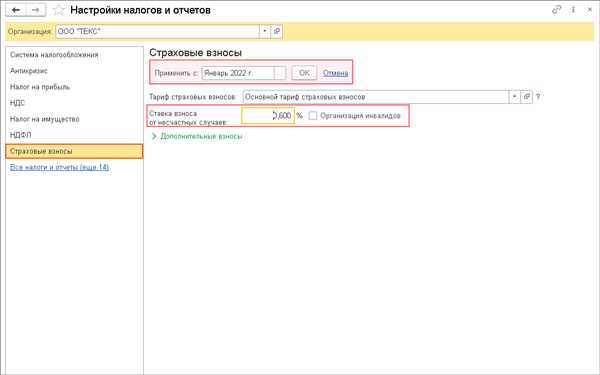

Важно отметить, что ставка налога на недвижимость может быть изменена со временем в соответствии с законодательством и установленными правилами. Поэтому владельцам недвижимости следует быть внимательными к обновлениям в налоговом законодательстве и быть готовыми к возможным изменениям страховой ставки налога на недвижимость.

Как видно, ставка налога на недвижимость является важным аспектом для владельцев недвижимости. Правильное понимание того, что это и как работает, поможет владельцам принять осознанные решения относительно своих налоговых обязательств и оптимизировать свои налоговые платежи.

Особенности ставки налога на недвижимость

Страховые взносы

Одной из особенностей налога на недвижимость является то, что он рассчитывается на основе стоимости имущества, а не на основе доходов его владельца. Это означает, что нс является прогрессивным налогом, так как более дорогие недвижимости облагаются более высокими ставками.

Также стоит отметить, что владельцы недвижимости могут использовать налоговые льготы и скидки, которые позволяют снизить размер налогового платежа. Например, в некоторых случаях можно получить скидку на налог, если платежи по страховым взносам были внесены своевременно и в полном объеме. Это мотивирует владельцев недвижимости быть ответственными налогоплательщиками.

Это общественные взносы

Стоит отметить, что налог на недвижимость является частью системы общественных взносов, которые взимаются с граждан и юридических лиц. Эти взносы используются для финансирования различных социальных программ, таких как пенсии, социальное обеспечение и медицинские услуги.

Ставка налога на недвижимость может быть изменена правительством в зависимости от текущей экономической ситуации и потребностей государства. Владельцы недвижимости должны быть готовы к возможным изменениям ставок и принять их во внимание при планировании своих финансовых обязательств.

| Преимущества налога на недвижимость | Недостатки налога на недвижимость |

|---|---|

| Обеспечивает финансирование общественных нужд | Может быть высоким для владельцев дорогой недвижимости |

| Позволяет использовать налоговые льготы и скидки | Может изменяться в зависимости от политической ситуации |

| Является частью системы общественных взносов | Добавляет дополнительную финансовую нагрузку на владельцев недвижимости |

Преимущества ставки налога на недвижимость

Ставка налога на недвижимость имеет множество преимуществ:

- Страховые платежи нс пз позволяют снизить налоговое бремя для собственников недвижимости.

- Проценты, начисляемые на нс пз, являются одним из основных источников доходов местных бюджетов.

- Ставка налога на недвижимость позволяет уравнять налоговую нагрузку между разными категориями собственников недвижимости.

- Взносы, уплачиваемые по ставке налога на недвижимость, направляются на развитие местной инфраструктуры и социальных программ, что приносит пользу местному сообществу.

В целом, это позволяет обеспечить справедливое и эффективное распределение налоговых доходов и создать благоприятную среду для развития региона. Ставка налога на недвижимость имеет важное значение для общества и экономики, поэтому ее правильное применение и контроль очень важны.

Пенсионный зачет

Пенсионный зачет, или ПЗ, это возможность получить налоговые льготы при уплате налога на недвижимость.

Что это значит? Владельцы недвижимости имеют право получить процент пенсионного зачета, который будет учтен при оплате налога на недвижимость. Это означает, что владельцы недвижимости могут уменьшить свои налоговые обязательства на определенную сумму, если у них есть право на пенсионный зачет.

ПЗ необходимо рассчитывать на основе страховых взносов и средней заработной платы работника. Это означает, что чем выше сумма страховых взносов и средняя заработная плата, тем выше будет процент ПЗ.

Преимущества пенсионного зачета:

- Уменьшение налоговых обязательств на недвижимость;

- Возможность сократить затраты на уплату налогов;

- Получение налоговых льгот;

- Увеличение доступных средств для пенсионеров.

ПЗ является важным инструментом для пенсионеров, позволяющим им уменьшить налоговые обязательства и получить дополнительные средства на пенсию.

Особенности пенсионного зачета

Одним из преимуществ пенсионного зачета является то, что это позволяет работникам регулярно откладывать определенные суммы на пенсию. Такая система позволяет гарантировать надежное финансовое обеспечение после ухода на пенсию.

С помощью пенсионного зачета можно эффективно планировать будущие финансовые потребности. Существует возможность инвестировать накопленные средства в различные финансовые инструменты, такие как акции, облигации или паи взаимных фондов. Это позволяет получить дополнительный доход и обеспечивает финансовую безопасность в будущем.

Особенностью пенсионного зачета является то, что принимая решение о размере страховых взносов, работник также определяет свой процент налога на недвижимость, который будет освобожден от уплаты. Таким образом, пенсионный зачет позволяет сэкономить на налогах и эффективно использовать свои средства.

Важно помнить, что пенсионный зачет – это необходимая мера заботы о собственном будущем. Регулярное уплата страховых взносов гарантирует получение достойной пенсии и обеспечивает финансовую стабильность на пенсии.

| Преимущества пенсионного зачета: | Особенности пенсионного зачета: |

| 1. Регулярные отложения на пенсию | 1. Освобождение от уплаты налога на недвижимость |

| 2. Возможность инвестирования накопленных средств | 2. Возможность планирования будущих финансовых потребностей |

| 3. Финансовая безопасность в будущем | 3. Сохранение и использование доходов на пенсии |

Преимущества пенсионного зачета

Главным преимуществом пенсионного зачета является гибкость в вопросе взносов. Сотрудник самостоятельно выбирает процент своей заработной платы, который будет удерживаться для накопления на пенсии. Таким образом, каждый человек имеет возможность регулировать свои взносы в зависимости от своих финансовых возможностей и желания.

Еще одно преимущество пенсионного зачета заключается в возможности получения страховых выплат. В случае наступления страхового случая, например, тяжелого заболевания или инвалидности, накопленные средства могут быть использованы для получения финансовой поддержки. Это дает возможность сократить финансовую нагрузку в случае необходимости.

Преимущества пенсионного зачета:

- Гибкость в вопросе взносов;

- Возможность получения страховых выплат в случае страхового случая.

В целом, пенсионный зачет предоставляет работникам больше контроля над своими накоплениями и позволяет гибко адаптировать их в соответствии со своими потребностями и обстоятельствами. Кроме того, ПЗ может быть дополнительным источником финансовой поддержки в случае возникновения нештатных ситуаций.

Страховые взносы

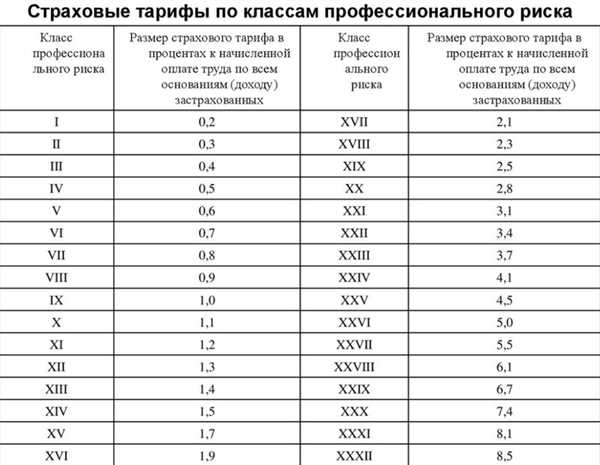

Ставка страховых взносов определяется в процентах от заработной платы и зависит от различных факторов, включая возраст и заработную плату работника. Общая ставка страховых взносов составляет 22%, из которых 16% идут в Пенсионный Защитный фонд, а 6% в Фонд обязательного медицинского страхования.

Пенсионный зачет

Страховые взносы имеют свои преимущества. Один из них – это возможность получения пенсионного зачета. Пенсионный зачет – это документ, который подтверждает, что работник вносил страховые взносы и имеет право на получение пенсии в будущем.

В случае увольнения или смены работы, работник имеет право на получение пенсионного зачета, который можно использовать при заключении нового трудового договора. Пенсионный зачет позволяет избежать двойной оплаты страховых взносов и сохранить накопленные средства на пенсию.

| Ставка страховых взносов | Разделение ставки |

|---|---|

| 16% | Пенсионный Защитный фонд |

| 6% | Фонд обязательного медицинского страхования |

Преимущества страховых взносов

Одним из основных преимуществ страховых взносов является накопление средств на пенсию. Благодаря регулярному внесению страховых взносов, работник формирует накопления, которые будут использованы для выплаты пенсии после выхода на пенсию.

Другим преимуществом является социальная защита. Страховые взносы позволяют гарантировать работнику социальную защиту в виде пенсии в случае возникновения негативных жизненных ситуаций или потери трудоспособности. Страховые взносы также обеспечивают доступ к медицинской помощи через Фонд обязательного медицинского страхования.

Страховые взносы: что это?

Страховые взносы (ПЗ) обеспечивают финансирование текущих выплат пенсий и осуществление различных социальных программ. Они состоят из двух составляющих – пенсионная часть (ПЧ) и негосударственная пенсионная часть (НПЧ). Пенсионная часть обеспечивает выплаты пенсий по старости, инвалидности и потере кормильца, а негосударственная пенсионная часть может выплачиваться по желанию работника дополнительно.

Размер страховых взносов зависит от множества факторов, таких как заработная плата работника, страховой стаж и другие условия трудового договора. Обычно процент страховых взносов составляет 22%, но может быть изменен законодательно. Расчет и уплата этих взносов осуществляются работодателем.

Важно знать! Страховые взносы – это обязательный платеж, который должен быть уплачен исполнителем (работодателем) в установленные сроки. Невыплата или неправильный расчет страховых взносов может повлечь за собой финансовые и административные санкции.

НС и ПЗ

Страховые пенсионные взносы (ПЗ) — это обязательные платежи, которые работники уплачивают в пенсионные фонды для формирования собственной пенсионной накопительной части. Процент страховых пенсионных взносов обычно устанавливается государством и зависит от дохода работника.

НС и ПЗ являются важными инструментами государственного контроля и финансирования. НС способствует сбору средств для развития и поддержки инфраструктуры городов и общественных сервисов. ПЗ, в свою очередь, позволяют работникам формировать свой собственный пенсионный капитал и обеспечивают их финансовую безопасность в пожилом возрасте.

Важно отметить, что ставка налога на недвижимость и процент страховых пенсионных взносов могут меняться в зависимости от различных факторов, таких как доходы, место проживания и возраст. Поэтому каждый индивидуальный случай требует тщательного анализа и оценки, чтобы определить, какие налоговые льготы и возможности доступны для каждого гражданина.

Взносы НС и ПЗ: основные моменты

Взносы НС (номер социального страхования) и ПЗ (пенсионный зачет) представляют собой страховые взносы, уплачиваемые заработными платами работников.

Что такое НС и ПЗ? НС — это номер, присваиваемый каждому работающему гражданину, который позволяет отслеживать его трудовую и страховую историю. ПЗ — это сумма денег, которую человек имеет на своем пенсионном счету и которая будет выплачиваться ему в виде пенсии после достижения определенного возраста.

Процент страховых взносов на НС и ПЗ устанавливается государством и обычно составляет определенный процент от заработной платы работника.

Взносы НС:

— НС представляет собой важный идентификатор, который используется для учета зарплаты работника.

— НС также позволяет государственным организациям отслеживать страховую и трудовую историю работника.

Взносы ПЗ:

— ПЗ позволяет работникам накапливать средства на своем пенсионном счету.

— Взносы ПЗ обеспечивают будущую выплату пенсии работнику после его выхода на пенсию.

Оплата страховых взносов на НС и ПЗ является обязательной для всех работников и работодателей.

Важно помнить!

— Страховые взносы на НС и ПЗ обеспечивают социальную защиту работников и гарантируют им выплату пенсии после трудовой деятельности.

— Уровень страховых взносов может меняться в зависимости от законодательных норм и политики правительства.

— Накопления по ПЗ могут быть инвестированы и приносить дополнительный доход, позволяя увеличить пенсионные выплаты.

НС и ПЗ процент

НС и ПЗ проценты имеют различные цели и предназначения. НС проценты являются средством для финансирования государственных расходов и обеспечения различных социальных программ. В свою очередь, ПЗ проценты предназначены для пенсионных накоплений и обеспечения будущей пенсии граждан.

| Тип процента | Назначение | Роль |

|---|---|---|

| НС процент | Финансирование государственных расходов и социальных программ | Обеспечение бюджета страны и поддержка социального благосостояния |

| ПЗ процент | Пенсионные накопления и обеспечение будущей пенсии | Создание финансовой защиты и обеспечение достойной жизни на пенсии |

Взносы процентов на НС и ПЗ являются обязательными для всех налогоплательщиков. Гражданам следует быть внимательными и понимать, что эти проценты не являются страховыми взносами, а представляют собой долю дохода, направляемую на финансирование различных потребностей государства и обеспечение пенсионной защиты.

Проценты по НС и ПЗ: важная информация

Что это означает?

Проценты — это дополнительная сумма, которую необходимо уплатить сверх основной суммы налога или зачета. Взносы взимаются государством с целью поддержки бюджета и социальных программ.

Однако, проценты не всегда применяются. Их взимание может быть обязательным или добровольным. В случае налога на недвижимость (НС), проценты уплачиваются в случае несвоевременной уплаты налога. При этом, процентная ставка может быть фиксированной или меняться в зависимости от продолжительности задолженности.

Что касается пенсионного зачета (ПЗ), то проценты применяются в случае неправильного использования средств или задержки выплаты пенсии. Здесь процентная ставка также может быть разной, в зависимости от нарушения.

Преимущества процентов по НС и ПЗ:

1. Способ регулирования деятельности граждан.

2. Дополнительный доход для государственного бюджета.

3. Стимулирование своевременной платежеспособности налогоплательщиков.

4. Показатель эффективности работы государственных служб.

Заключение:

Проценты по НС и ПЗ — это важный инструмент налогообложения и пенсионных зачетов. Они могут быть применены в случае нарушений или несвоевременной уплаты. Проценты являются дополнительным доходом для государственного бюджета и стимулируют своевременную платежеспособность налогоплательщиков.

НС и ПЗ: что это?

НС и ПЗ имеют свои особенности и преимущества. Налог на недвижимость позволяет государству получить стабильный источник дохода, который может использоваться для различных государственных нужд. Владельцы недвижимости в свою очередь могут воспользоваться определенными налоговыми льготами или сниженными ставками, что может существенно снизить налоговое бремя.

Пенсионный зачет также несет свои преимущества. При внесении страховых взносов работник имеет возможность накапливать средства на будущую пенсию, что обеспечивает дополнительный источник дохода после выхода на пенсию. Более того, в некоторых случаях страховые взносы могут быть использованы для получения налоговых вычетов, что позволяет снизить налоговую нагрузку в настоящем.