Статья 31 НК РФ в новой редакции является одной из основных статей налогового кодекса Российской Федерации. Ее положения вызывают колоссальный интерес у налоговых органов, а также налоговых свидетелей, которые имеют право вызывать органы государственной налоговой службы для комментариями. Итак, давайте рассмотрим основные положения данной статьи.

Статья 31 НК РФ предоставляет основания для налогового выезда в 90% случаев. В соответствии с пунктом 4 статьи 31 НК РФ, налоговые органы вправе вызывать налогового свидетеля для получения дополнительных комментариев и разъяснений по налоговым вопросам.

Основным назначением статьи 31 НК РФ является соблюдение налогового законодательства Российской Федерации. Нарушение данной статьи может повлечь за собой серьезные последствия для налогоплательщика, вплоть до уголовной ответственности. Поэтому каждый налогоплательщик обязан тщательно изучить статью 31 НК РФ и соблюдать ее положения для избежания налоговых проблем.

Статья 90 Налогового кодекса РФ: суть и последствия

Статья 90 НК РФ, п. 1 устанавливает право налоговых органов вызывать свидетелей с целью получения необходимых пояснений и комментариями относительно налоговых обязательств. В редакции Федерального закона от 31.07.2020 № 248-ФЗ в пп. 4 данной статьи указывается, что налоговые органы имеют такое право и в отношении физических лиц.

В статье 90 НК РФ указаны также основания для вызова свидетелей как налогового основания или других обязательств налогового характера. Это связано с необходимостью получения объективной и достоверной информации о фактах налогового правонарушения, а также для проведения детального анализа налоговых обязательств.

Нарушение статьи 90 НК РФ может привести к негативным последствиям. Налоговые органы имеют право привлекать свидетелей для получения необходимых документов или для дачи показаний по налоговому делу. В случае отказа от сотрудничества или надуманных показаний, лицо, вызванное в качестве свидетеля по статье 90 НК РФ, может быть оштрафовано или привлечено к уголовной ответственности в соответствии с действующим законодательством.

Определение понятия 31 нк рф статья

Статья 31 налогового кодекса Российской Федерации имеет особое значение для налоговых органов. Данный пункт кодекса определяет право налоговых органов вызывать свидетеля и устанавливает основания для такого вызова.

В новой редакции налогового кодекса РФ статья 31.1 п.4 вводит новые требования и условия для вызова свидетеля. Основания для вызова свидетеля могут быть следующие:

| Основания для вызова | Зачем вызывают |

|---|---|

| Проверка достоверности сведений | Для установления фактов налогового преступления |

| Уточнение информации о налоговых обязательствах | Для определения правильности уплаты налогов и сборов |

| Комментарии к документам или записьм | Для объяснения и раскрытия смысла указанных документов или записей |

Таким образом, статья 31 нк рф является важным инструментом для регулирования налоговых отношений и обеспечивает права налоговых органов вызывать свидетелей в качестве очевидцев или экспертов по налоговым вопросам. Правильное применение данной статьи способствует соблюдению законности и борьбе с налоговыми преступлениями.

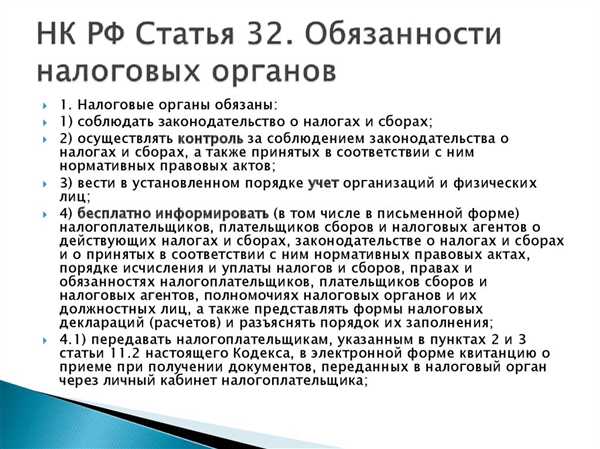

Основные положения 31 НК РФ статьи

Статья 31 «Основания для вызова свидетеля в налоговый орган» федерального налогового кодекса Российской Федерации (НК РФ) включает в себя основные положения, касающиеся процедуры вызова свидетелей в налоговые органы.

Пункт 1

Пункт 1 статьи 31 НК РФ предусматривает, что налоговые органы имеют право вызывать свидетелей для получения необходимых данных и объяснений в рамках проведения налоговой проверки или рассмотрения споров по налоговым вопросам.

Пункт 4

Пункт 4 статьи 31 НК РФ устанавливает, что вызов свидетеля в налоговый орган должен быть сопровожден официальным извещением, содержащим указание на поименование налогового органа, дату и время явки свидетеля, а также его обязанности по явке для дачи показаний.

| № | Статья НК РФ | Комментарии |

|---|---|---|

| 1 | Статья 31 | Основания для вызова свидетеля в налоговый орган |

| 2 | Пункт 1 | Право налоговых органов вызывать свидетелей |

| 3 | Пункт 4 | Требования к официальному извещению о явке свидетеля |

Таким образом, статья 31 НК РФ определяет основные положения для вызова свидетеля в налоговый орган и устанавливает необходимые процедурные требования для осуществления данной процедуры.

Порядок применения статьи 31 НК РФ

Статья 31 Налогового кодекса Российской Федерации (НК РФ) предусматривает право налоговых органов вызывать свидетелей для получения объяснений, что позволяет осуществить проверку налогового законодательства.

1. Зачем применяют статью 31 НК РФ?

Статья 31 НК РФ имеет важное значение в налоговом кодексе РФ и используется налоговыми органами в качестве основания для проведения налоговых проверок и допросов свидетелей.

В случае обнаружения налоговых правонарушений или появления сомнений в правильности декларирования и уплаты налогов, налоговые органы имеют право вызывать свидетелей для получения информации и объяснений, в том числе о хозяйственных операциях, использовании налоговых льгот, предоставлении документов и других вопросах, связанных с уплатой налогов.

2. Какие последствия нарушения статьи 31 НК РФ?

Нарушение статьи 31 НК РФ может повлечь за собой ответственность в соответствии с нормами налогового законодательства, а именно наложение налоговых штрафов, возмещение ущерба и привлечение к уголовной ответственности в случае установления преступления.

Важно отметить, что отказ свидетеля или иное препятствие в получении информации и объяснений налоговыми органами может рассматриваться как сокрытие или подлог документов. Такие действия могут привести к возбуждению уголовного дела и привлечению к уголовной ответственности.

Редакции комментариями и пояснениями к статье 31 НК РФ регламентируют порядок применения данной статьи и указывают на основания и правовые последствия нарушений.

Таким образом, статья 31 НК РФ является важным инструментом для налоговых органов при проверке соблюдения налогового законодательства и предоставляет им право вызывать свидетелей для получения объяснений и информации о налоговых обязательствах.

Последствия нарушения 31 НК РФ статьи

Нарушение пункта 1 статьи 31 НК РФ

- Неправильные налоговые декларации или представление недостоверных сведений могут привести к начислению взысканий со стороны налоговых органов.

- В таких случаях налоговые органы имеют право проверять достоверность сведений путем проведения налоговых проверок. Необходимо отметить, что в случае выявления нарушений, налоговые органы имеют основания для применения административных и наказательных мер по отношению к налогоплательщику.

- Основания для возбуждения уголовного дела могут возникнуть при представлении заведомо ложных сведений в налоговых документах. Нарушитель может быть привлечен к уголовной ответственности и оштрафован.

Влияние налогового кодекса на налоговую систему

Статья 31 НК РФ имеет важное значение для налоговой системы новой редакции. Эта статья является гарантией налогового права и устанавливает правила и основания для проведения налоговых проверок и административного наказания нарушителей.

Нарушение статьи 31 НК РФ может поставить вопрос о достоверности налоговых деклараций и данных, что влечет виновного в непредоставление достоверных данных и информации в судебное преследование или штрафу. Такие последствия нарушения могут понести как отдельные лица, так и организации.

Поэтому очень важно соблюдать правила, предусмотренные статьей 31 НК РФ и представлять только достоверные налоговые документы и сведения. Это позволит избежать возможных последствий и негативных последствий налоговых нарушений.

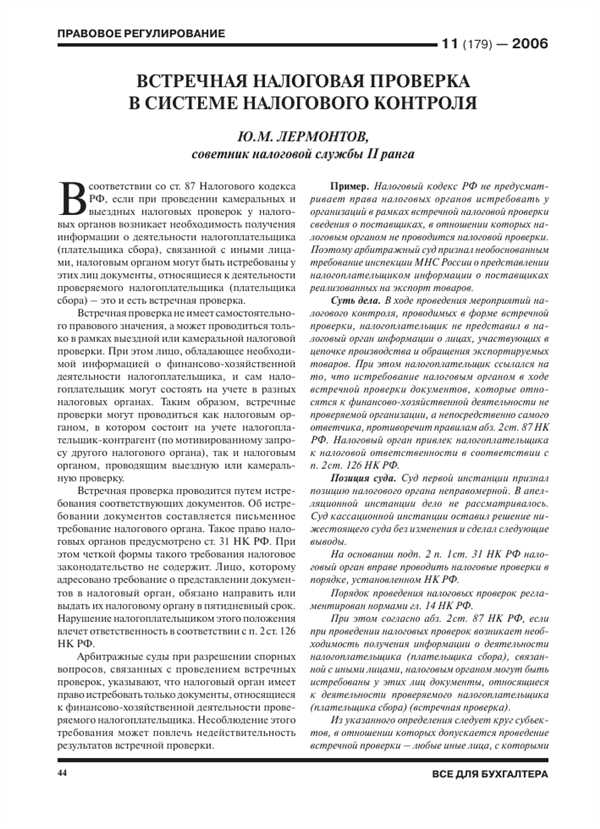

Значимость статьи 90 Налогового кодекса РФ

Зачем нужна статья 90 НК РФ?

Статья 90 НК РФ вводит ограничения на проверку предприятий со стороны налоговой службы. Пункт 1 этой статьи устанавливает, что налоговые проверки предприятия проводятся не чаще одного раза в течение трехлетнего срока с момента последней проверки. Это правило значительно снижает возможности налоговых органов для установления дополнительных налоговых обязательств для предприятий.

Что может вызывать заинтересованность в статье 90 НК РФ?

Пункт 4 статьи 90 НК РФ дает право налогоплательщику отказаться от добычи налоговой документации во время проверки, если налоговый орган уже получал такую документацию при предыдущей проверке и не было замечено нарушений. Это также ограничивает возможности налоговых органов для установления дополнительных налоговых обязательств для предприятий.

Какую роль играют комментарии к статье 90 НК РФ?

Комментарии к статье 90 НК РФ играют важную роль, помогая правильно толковать ее положения и применять их на практике. Они разъясняют основания и последствия нарушения данной статьи, а также помогают налогоплательщикам разобраться в сложностях, связанных с применением данной статьи.

Итак, статья 90 Налогового кодекса РФ имеет большую значимость для налоговых служб и налогоплательщиков, вызывая интерес и вызовы в качестве новой свидетельницы налогового права в Российской Федерации.

Сущность статьи 90 Налогового кодекса РФ

Изначально статья 90 НК РФ была принята Кодексом Российской Федерации о налогах и сборах от 22.10.1992 года, а последние изменения и дополнения внесены Федеральным законом от 27.07.2020 года № 220-ФЗ. В текущей редакции статья 90 НК РФ состоит из одного пункта и нескольких подпунктов.

Пункт 1

Пункт 1 статьи 90 НК РФ предусматривает, что налоговые органы вправе вызывать свидетелей для получения объяснений по фактам, имеющим значение для установления обстоятельств, связанных с исполнением налогового законодательства РФ.

Подпункт 4

Подпункт 4 статьи 90 НК РФ вводит новую основу для вызова свидетеля – налоговые правонарушения. Таким образом, в настоящее время налоговые органы могут вызывать свидетелей для рассмотрения вопросов, связанных с налоговыми правонарушениями.

Подпункт 4 статьи 90 НК РФ вызывает интерес, так как его применение позволяет налоговым органам обратиться к свидетелям для выяснения обстоятельств, имеющих значение для установления фактов налоговых правонарушений.

Статья 90 НК РФ является частью налогового законодательства РФ и имеет важное значение для проведения налоговых проверок и установления фактов налоговых правонарушений. Необходимо знать основные положения данной статьи для правильного применения налогового кодекса и соблюдения налоговых обязательств.

Содержание статьи 90 НК РФ вызывает много вопросов. Зачем налоговому органу вызывать свидетеля? Какие основания и правила в этом случае применяются? На эти и многие другие вопросы можно найти ответы в комментариях к Налоговому кодексу, а также в специализированной литературе по налоговому праву.

Порядок применения статьи 90 Налогового кодекса РФ

Установленный пунктом 1 статьи 90 НК РФ порядок применения статьи вызывает некоторые комментарии и вызывает вопросы со стороны налогоплательщиков. В новой редакции пункт 4 статьи 90 НК РФ дал ответ на многие из этих вопросов, внося в статью 90 НК РФ изменения.

Суть статьи 90 НК РФ заключается в том, что она определяет основные положения и последствия нарушения налогового законодательства.

Так, пункт 1 статьи 90 НК РФ устанавливает, что налоговые органы Российской Федерации вправе применять меры ответственности по налоговым обязательствам налогоплательщиков, которые допустили нарушения законодательства в сфере налогов и сборов.

Имея право на применение мер ответственности, налоговые органы РФ обязаны соблюдать определенные условия, предусмотренные пунктом 4 статьи 90 НК РФ. Так, налоговые органы РФ должны действовать на основании решения суда или акта налогового органа, вынесенных в порядке, предусмотренном налоговым законодательством.

Меры ответственности, указанные в статье 90 НК РФ, предусматривают различные санкции с налогоплательщиками, которые допустили нарушения налогового законодательства. Список этих мер ответственности можно найти в статье 90 НК РФ, а также в комментариях к налоговому законодательству.

Пункт 1 статьи 90 НК РФ является одним из основных положений, регулирующих применение налогового законодательства. Он определяет основания для применения мер ответственности налоговыми органами РФ и является ключевой статьей, регулирующей процедуру применения статей налогового кодекса.

Таким образом, пункт 1 статьи 90 НК РФ и статья 90 Налогового кодекса РФ в целом имеют важное значение для правового регулирования налоговых отношений в Российской Федерации.

Последствия нарушения статьи 90 Налогового кодекса РФ

Последствия нарушения статьи 90 НК РФ могут быть различными. Во-первых, налогоплательщику могут быть применены меры административного воздействия, такие как наложение штрафов или привлечение к административной ответственности.

Во-вторых, нарушение статьи 90 НК РФ может привести к увеличению налоговых обязательств. Налоговые органы могут провести дополнительную проверку и пересмотреть налоговые расчеты на предмет правильности исчисления и уплаты налогов.

Кроме того, налогоплательщики, допустившие нарушение статьи 90 НК РФ, могут столкнуться с судебным разбирательством и возмещением убытков, если их действия привели к материальным потерям государства.

В целом, нарушение статьи 90 НК РФ может иметь серьезные последствия для налогоплательщиков, поэтому необходимо строго соблюдать требования данной статьи и правила налогового законодательства.

Сравнение статьи 31 НК РФ и статьи 90 Налогового кодекса РФ

Согласно статье 31 НК РФ, органы налоговой службы имеют право вызывать в качестве свидетелей для получения пояснений и разъяснений вопросов, связанных с установлением фактов, имеющих значение для правильного исчисления и уплаты налогов, налоговые агенты, налоговые платежи и сборы, налоговые ставки и порядок их применения, а также другие вопросы, связанные с применением налогового законодательства.

В свою очередь, статья 90 Налогового кодекса РФ регулирует порядок вызова свидетелей в случае осуществления налоговой проверки. Новой редакцией статьи внесены изменения, которые гарантируют права и свободы свидетелей, вызываемых органами налоговой службы.

Пунктом 1 статьи 90 НК РФ закреплено основание для вызова свидетеля в случае осуществления налоговой проверки. В соответствии с п.п. 4 комментариями к статье, основания для вызова свидетеля могут быть различными, однако они должны быть обоснованными и подтвержденными.

В результате сравнения статей 31 НК РФ и 90 Налогового кодекса РФ, можно отметить, что они имеют сходства в части своего предмета регулирования — свидетелей при налоговой проверке. Однако, статья 90 НК РФ содержит более подробные правила вызова свидетелей, а также заботится о защите их прав и свобод в процессе вызова и дачи показаний налоговому органу.

Рекомендации по соблюдению статей 31 НК РФ и 90 Налогового кодекса РФ

Для соблюдения статей 31 НК РФ и 90 Налогового кодекса РФ рекомендуется:

- Ознакомиться с положениями статей 31 НК РФ и 90 Налогового кодекса РФ. П1 статьи 31 НК РФ и п1 пп4 статьи 90 Налогового кодекса РФ устанавливают основания для вызова налоговыми органами свидетелей в качестве свидетелей по налоговому делу.

- Иметь в виду, что российские налоговые органы имеют право вызывать в качестве свидетелей по налоговому делу как физических, так и юридических лиц.

- При получении вызова на в качестве свидетеля обратить внимание на основания и цель вызова и по возможности запросить определение налоговых органов по этому вопросу.

- В случае вызова предоставить налоговым органам все необходимые документы и объяснения в соответствии с требованиями статей 31 НК РФ и 90 Налогового кодекса РФ.

- Необходимо осознавать, что нарушение требований статей 31 НК РФ и 90 Налогового кодекса РФ вызывают административные и уголовные последствия, указанные в налоговом кодексе РФ.

- Зачем вызывают свидетеля налогового дела? Основные основания для вызова свидетеля в налоговые органы включают: проверку правильности применения налогоплательщиком налоговой базы и ставки, правильность предоставления сведений о налоговой базе и ставке, а также оценку документов, удостоверяющих наличие и размер налогового обязательства.

- Если вызов свидетеля вызывает сомнения или противоречия, налоговые органы обязаны выслушать объяснения свидетеля и учесть его комментарии при рассмотрении налогового дела.

В случае нарушения статей 31 НК РФ и 90 Налогового кодекса РФ вводятся административные и уголовные санкции в соответствии с редакцией налогового кодекса РФ.