Безусловно, банкротство – это тишоу в жизни любого предприятия. Многие успешные компании оказываются на краю пропасти, сталкиваясь с непреодолимыми трудностями, которые могут привести их к финансовому краху. Как известно, одной из главных угроз для предприятий является риск банкротства, который определен известным бизнес-аналитиком Питером Таффлером.

Таффлер разработал модель, основанную на нескольких ключевых индикаторах, которая позволяет оценить вероятность возникновения банкротства у предприятия. Он утверждает, что главной угрозой является неплатежеспособность компании, возникающая в результате неспособности удерживать долгосрочную прибыльность и выполнение своих финансовых обязательств.

Осознавая риск банкротства, предприимчивые руководители и бизнесмены активно занимаются разработкой и внедрением стратегий, направленных на предотвращение финансового краха предприятия. Это включает в себя оценку финансового положения предприятия, управление долгами, эффективное использование ресурсов и поиск новых источников дохода, а также другие меры, которые способствуют минимизации риска банкротства.

Риск банкротства: все, что нужно знать

Модель Таффлера может помочь предсказать риск банкротства предприятия. Эта модель анализирует финансовые показатели компании и выделяет ключевые факторы, влияющие на ее финансовую стабильность. Модель Таффлера основана на анализе исторических данных и может предоставить ценную информацию о потенциальных проблемах предприятия.

Управление риском банкротства также требует использования модели Тишоу. Эта модель помогает определить, насколько вероятно, что предприятие станет неплатежеспособным в ближайшем будущем. Модель Тишоу анализирует финансовые показатели и уровни долгов, чтобы оценить финансовую устойчивость компании.

Важно принимать во внимание все факторы, которые могут повлиять на риск банкротства. К ним могут относиться экономическая нестабильность, изменение доли рынка, ухудшение финансовых показателей предприятия, изменение законодательства и т. д. Руководителям необходимо постоянно следить за тем, как эти факторы могут влиять на финансовую устойчивость и принимать необходимые меры для предотвращения риска банкротства.

В итоге, понимание риска банкротства и использование соответствующих моделей анализа может помочь предотвратить финансовый крах предприятия. Управление риском банкротства — это важная задача для любого руководителя и требует постоянного мониторинга финансовых показателей и анализа возможных угроз.

Риск неплатежеспособности предприятия: ключевые факторы

Модель Таффлера

Одним из основополагающих инструментов для оценки риска банкротства предприятия является модель Таффлера. Она позволяет выявить финансовые и операционные показатели, которые могут стать определенными тишоу на пути предприятия к неплатежеспособности.

Ключевые факторы

Среди ключевых факторов, которые могут повысить риск неплатежеспособности предприятия, можно выделить:

- Плохая финансовая устойчивость — высокий уровень задолженности, низкий уровень покрытия процентов по кредитам;

- Недостаточная рентабельность — низкие показатели прибыли, неспособность предприятия генерировать достаточный доход для покрытия своих расходов;

- Плохое управление — неэффективное управление финансами и операционными процессами, низкая операционная эффективность;

- Нестабильность внешних условий — изменения в экономической среде, политические и юридические риски, неопределенность на рынке;

- Недостаточный капитал — недостаточное финансирование предприятия, неспособность привлечь достаточный объем средств для своего развития;

- Плохие отношения с контрагентами — проблемы с погашением кредиторской задолженности, споры с поставщиками и покупателями.

Определение и анализ этих факторов позволяет предприятию своевременно принимать меры по устранению рисков неплатежеспособности и сохранению финансовой устойчивости компании.

Угроза банкротства предприятия: как ее распознать?

Модель Таффлера анализирует финансовое состояние предприятия на основе различных показателей, таких как платежеспособность, ликвидность, рентабельность и другие. Исходя из указанных параметров, модель подсчитывает показатель здоровья предприятия и определяет его риск банкротства.

Основные факторы, которые указывают на возможную угрозу банкротства, включают следующие:

- Недостаток оборотных средств

- Низкая прибыльность и отсутствие роста

- Высокий уровень долговой нагрузки

- Снижение спроса на продукцию или услуги

- Неэффективное управление и руководство

Если предприятие обнаруживает данные признаки, необходимо незамедлительно предпринять меры для устранения риска банкротства. Важно разработать и внедрить стратегию, которая позволит улучшить финансовое положение компании, снизить долговую нагрузку, увеличить эффективность и конкурентоспособность на рынке.

Кроме модели Таффлера, существуют и другие методы и инструменты для оценки риска банкротства предприятия. Важно систематически проводить финансовый анализ компании и регулярно обновлять данные, чтобы оперативно реагировать на изменения внешних и внутренних факторов, максимально снижая вероятность финансового краха.

Риск банкротства предприятия: анализ и прогноз

Для успешного функционирования предприятия в современной экономике необходимо уметь осуществлять анализ и прогнозирование риска банкротства. Это помогает принимать эффективные управленческие решения и предотвращать неплатежеспособность компании. Разработка и использование специальных моделей, таких как модель Таффлера или модель Тишоу, помогают выявить факторы риска и прогнозировать возможное банкротство предприятия.

Модель Таффлера основана на анализе финансовых показателей предприятия и позволяет оценить его финансовую устойчивость. С помощью этой модели можно определить такие показатели, как рентабельность активов, оборачиваемость оборотных средств, финансовый леверидж и др. Анализ этих показателей позволяет судить о финансовом состоянии и перспективе предприятия.

Модель Тишоу, в свою очередь, основана на анализе качественных факторов и предоставляет комплексную оценку предприятия. Важно учитывать такие аспекты, как качество управления, конкурентоспособность продукции, маркетинговые стратегии и др. Анализ этих факторов позволяет оценить долгосрочные перспективы предприятия и выявить возможные проблемы, которые могут привести к банкротству.

Анализ и прогноз риска банкротства предприятия является важной задачей для его устойчивого развития и сохранения финансовой стабильности. Правильное использование моделей Таффлера и Тишоу позволяет выявить факторы, влияющие на вероятность банкротства предприятия, и принять своевременные меры для его предотвращения.

Важно помнить, что анализ и прогноз риска банкротства – это сложная и многогранная задача, требующая глубокого понимания финансовой ситуации предприятия и его внешней среды. Поэтому рекомендуется обратиться к профессионалам с большим опытом в данной области, чтобы получить надежный анализ и прогноз риска банкротства своего предприятия.

Модель Таффлера: инструмент для предотвращения банкротства

Модель Таффлера является одним из самых распространенных и эффективных инструментов для оценки финансового здоровья предприятия. Она основывается на финансовых показателях и позволяет прогнозировать возможные риски и проблемы, которые могут привести к банкротству.

Один из главных аспектов модели Таффлера — это учет таких факторов, как рентабельность, ликвидность, структура активов и долговая нагрузка. Анализ этих показателей позволяет выявить потенциальные проблемы и принять своевременные меры для их предотвращения.

Модель Таффлера также помогает более точно определить потенциальные трудности с платежеспособностью и дать возможность предпринять меры по предотвращению банкротства. Благодаря этому инструменту предприниматели могут прогнозировать будущие финансовые проблемы и разрабатывать стратегии для их решения.

Непредсказуемость финансового рынка и нестабильность экономической ситуации создают угрозу банкротства для многих предприятий. Однако с использованием модели Таффлера предприниматели имеют инструмент, который помогает им контролировать и управлять риском неплатежеспособности и предотвращать банкротство.

Таким образом, модель Таффлера является мощным инструментом для предотвращения банкротства предприятия. Ее использование позволяет предпринимателям прогнозировать и минимизировать риски, связанные с финансовым крахом, и принимать своевременные меры для поддержания финансовой стабильности и успеха своего бизнеса.

Тишоу: секрет успеха в избежании финансового краха

- Диверсификация: предприятие должно разнообразить свои активы и доходы, чтобы минимизировать влияние отдельных факторов на свою финансовую устойчивость. Это может включать развитие новых рынков или сегментов, расширение ассортимента продукции или диверсификацию источников поставок.

- Финансовые резервы: предприятие должно иметь достаточные финансовые резервы для покрытия неожиданных расходов или снижения доходов. Такие резервы могут быть сформированы как наличными, так и в виде ликвидных активов.

- Эффективное управление долгами: предприятие должно быть осторожным при принятии долговых обязательств и стремиться к своевременному погашению задолженностей. Высокий уровень долговой нагрузки может быть опасен для финансовой устойчивости предприятия.

- Контроль над расходами: предприятие должно активно контролировать свои расходы и стремиться к оптимизации своих затрат. Рациональное использование ресурсов позволяет сократить издержки и улучшить финансовые показатели.

- Расчет и управление рисками: предприятие должно проводить анализ своих рисков и разрабатывать стратегии и инструменты для их минимизации. Это включает управление финансовыми, производственными, рыночными и другими рисками.

Тишоу — это не гарантия, что предприятие будет абсолютно защищено от риска финансового краха. Однако, применение этой модели может существенно улучшить финансовую устойчивость и помочь избежать банкротства.

Риск банкротства: статистика и тренды

Одной из самых известных моделей, используемых для анализа угрозы неплатежеспособности, является модель Таффлера. Эта модель основана на финансовых показателях предприятия и позволяет оценить вероятность банкротства.

Статистика банкротств

По данным статистики, количество банкротств среди предприятий увеличивается с каждым годом. Это связано с различными факторами, включая экономическую нестабильность, конкуренцию на рынке, изменения в законодательстве и другие причины.

Статистика банкротств позволяет видеть общую картину и анализировать тренды. Например, можно выявить отрасли или регионы с самой высокой вероятностью банкротства, а также идентифицировать основные факторы, влияющие на риск.

Тренды в риске банкротства

Тренды в риске банкротства меняются со временем. Одни отрасли могут столкнуться с повышенным риском в определенный период, в то время как другие отрасли могут быть более стабильными.

Существуют различные факторы, которые могут влиять на тренды риска банкротства. Например, финансовый кризис, изменение политической ситуации, технологические инновации или изменение спроса на рынке могут значительно повлиять на вероятность неплатежеспособности предприятия.

| Год | Количество банкротств |

|---|---|

| 2017 | 1000 |

| 2018 | 1200 |

| 2019 | 1500 |

Таблица выше показывает количественные данные о банкротствах за последние три года. Можно заметить, что количество банкротств постепенно увеличивается, что указывает на растущий риск неплатежеспособности предприятий.

Риск неплатежеспособности предприятия: особенности диагностики

Для определения уровня риска неплатежеспособности предприятия используется тишоу модель. Эта модель позволяет оценить финансовое состояние организации и выявить потенциальные проблемы, которые могут привести к банкротству.

Одним из показателей, на основе которого проводится диагностика риска неплатежеспособности, является коэффициент текущей ликвидности. Он позволяет оценить способность предприятия расплатиться со своими кредиторами в случае необходимости. Чем выше этот показатель, тем ниже риск банкротства предприятия.

Еще одним показателем является коэффициент обеспеченности собственными оборотными средствами. Он позволяет оценить, достаточно ли у предприятия собственных средств для обеспечения своей деятельности и погашения задолженности. Чем выше этот показатель, тем меньше риск неплатежеспособности.

Кроме того, при диагностике риска неплатежеспособности предприятия учитывается показатель прибыльности. Он позволяет оценить, насколько прибыльна деятельность организации в долгосрочной перспективе. Чем выше этот показатель, тем ниже риск банкротства.

Учитывая все эти показатели и проводя системный анализ финансового состояния предприятия, можно определить его уровень риска неплатежеспособности и разработать соответствующие стратегии для его предотвращения.

Угроза банкротства предприятия: пути реагирования

Модель реагирования на угрозу банкротства

Для эффективного противодействия риску банкротства предприятие должно разработать свою модель реагирования. Эта модель должна включать следующие шаги:

- Анализ финансового состояния предприятия для выявления возможных проблемных областей.

- Оценка уровня риска банкротства и определение факторов, которые могут повысить этот риск.

- Разработка и внедрение мер предпринимательской активности, направленных на снижение риска банкротства.

- Стратегическое планирование и управление бизнесом с учетом угрозы банкротства.

- Постоянное мониторинг финансовых показателей предприятия и своевременное реагирование на изменения ситуации.

Тишоу и предотвращение банкротства

Предупреждение банкротства предприятия должно стать приоритетной задачей для руководства и всех сотрудников. Для этого необходимо:

- Установить систему контроля и аналитики для оперативного выявления финансовых проблем и возможных угроз.

- Проводить регулярные аудиты и анализ финансового состояния предприятия для предотвращения кризисных ситуаций.

- Заложить резервы для неожиданных расходов и срывов в работе.

- Организовать обучение сотрудников в области управления рисками и финансового планирования.

- Постоянно совершенствовать бизнес-процессы и внедрять новые технологии, чтобы повысить эффективность и конкурентоспособность.

Угроза банкротства предприятия всегда существует, но путем адекватной реакции и превентивных мер можно значительно снизить этот риск. Регулярный анализ, контроль и управление финансовым состоянием предприятия помогут сохранить его стабильность и пережить трудные периоды без серьезных потерь.

Риск банкротства предприятия: факторы влияния и предотвращение

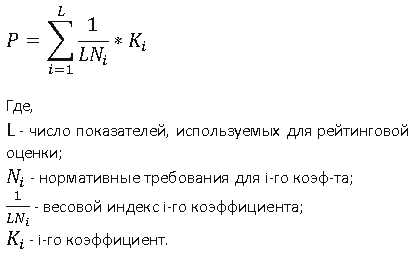

Влияние различных факторов на риск банкротства предприятия идентифицировали такие ученые, как Э.А. Тишоу и Э.А. Таффлер. Их модель предсказывает вероятность неплатежеспособности на основе анализа финансовых показателей и факторов, таких как уровень доходов, долговая нагрузка, ликвидность и рентабельность.

Факторы влияния на риск банкротства предприятия:

1. Уровень доходов. Низкий уровень доходов и нестабильность денежных потоков могут привести к невозможности погасить обязательства в срок.

2. Долговая нагрузка. Высокая долговая нагрузка, особенно если она превышает способность предприятия ее обслуживать, увеличивает вероятность банкротства.

3. Ликвидность. Отсутствие достаточной ликвидности может привести к проблемам с погашением текущих обязательств и неплатежеспособности.

4. Рентабельность. Низкая или отрицательная рентабельность говорит о неэффективности предприятия и может стать причиной неплатежеспособности.

Предотвращение риска банкротства предприятия:

1. Финансовое планирование. Разработка долгосрочных и краткосрочных финансовых планов позволяет оценить риски и принять меры по их предотвращению.

2. Разнообразие источников финансирования. Отсутствие зависимости от одного или нескольких источников финансирования позволяет снизить риск неплатежеспособности при возникновении трудностей.

3. Внимательный контроль финансовых показателей. Регулярное анализирование и мониторинг финансовых показателей помогает оперативно установить возможные проблемы и принять меры по их устранению.

4. Эффективное управление ресурсами. Рациональное использование ресурсов и оптимизация затрат помогают снизить риск банкротства и повысить финансовую устойчивость предприятия.

Избежание риска банкротства является одной из ключевых задач предпринимателей и руководителей предприятий. Постоянный мониторинг финансовых показателей, анализ факторов риска и принятие своевременных мер по их предотвращению помогут обеспечить финансовую устойчивость и успех предприятия.

Модель Таффлера и Тишоу: сочетание методов в борьбе с банкротством

Модель Таффлера

Модель Таффлера является одним из наиболее известных и распространенных методов оценки угрозы банкротства. Формула разработана знаменитым исследователем и автором знаменитого учебника Bankruptcy Prediction and Industrial Research Эдвардом Альтманом. Он разработал модель, основываясь на финансовых показателях и данных компании, и провел статистический анализ, чтобы определить, какие факторы наиболее сильно связаны с банкротством.

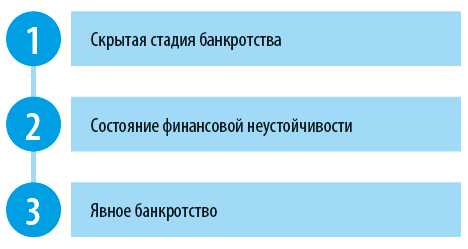

Модель Таффлера использует несколько ключевых показателей для определения угрозы банкротства. В основе модели лежат такие финансовые показатели, как общая задолженность предприятия, чистая прибыль, рентабельность активов и автономия. По результатам расчетов по формуле, компанию можно отнести к одной из трех групп: безопасной, средней или зоне банкротства.

Метод Тишоу

Метод Тишоу является дополнительным инструментом, который может быть использован вместе с моделью Таффлера. Метод разработан Кейвином Тишоу и основан на анализе связей между различными финансовыми показателями. Например, метод анализирует зависимость между капитализацией компании и уровнем задолженности.

Основная идея метода Тишоу заключается в выявлении факторов, которые могут повлиять на вероятность банкротства и неплатежеспособности. На основе полученных данных аналитик может принять решение о необходимых мерах для предотвращения банкротства.

Сочетание модели Таффлера и метода Тишоу позволяет компаниям более точно оценить свою финансовую ситуацию и принять соответствующие меры для предотвращения банкротства. Модель Таффлера обеспечивает качественную оценку угрозы банкротства, а метод Тишоу помогает выявить основные факторы, оказывающие влияние на финансовую устойчивость компании.