Реестр плательщиков НДС — это важный инструмент для налоговых служб, компаний и предпринимателей. Ведение данного реестра позволяет контролировать уплату налогов, связанных с предоставлением товаров и услуг. Какие данные можно получить из реестра? Как проверить плательщика на предмет исполнения налоговых обязательств?

Для начала разберемся, что такое НДС (налог на добавленную стоимость). НДС — это налог, который платит предприятие или предприниматель при продаже товаров или оказании услуг по определенным ставкам. Он имеет большое значение для государственного бюджета, поэтому налоговая служба тщательно следит за его уплатой.

Поставщик товаров или услуг должен знать, является ли его контрагент плательщиком НДС. Для этого он может обратиться к реестру плательщиков НДС, который предоставляет информацию об организациях и компаниях, облагаемых НДС. Это позволяет подтвердить статус плательщика и убедиться в надежности контрагента.

Реестр плательщиков НДС: как получить доступ

Получить доступ к реестру плательщиков НДС можно через официальный сайт налоговой службы России или Казахстана. Для этого нужно зайти на сайт Федеральной налоговой службы (для России) или Министерства по налогам и сборам (для Казахстана) и воспользоваться функцией поиска плательщика НДС. В поисковой строке нужно ввести ИНН или БИН организации или ИП, а также код подтверждающего документа (Свидетельство о государственной регистрации, Учредительный договор, Товарные накладные, Фактуры). После нажатия кнопки Поиск откроется страница с информацией о плательщике НДС и его статусом.

Использование реестра плательщиков НДС помогает сверить информацию о плательщике НДС с контрагентами и убедиться в его надежности. Например, если фирма или ИП является плательщиком НДС, то поставщик может быть уверен в том, что покупатель включит его в свою отчетную декларацию и выплатит НДС. Если же фирма или ИП отсутствует в реестре, это может быть признаком того, что они не являются плательщиками НДС или признаны неплательщиками.

Проверка плательщика НДС через реестр осуществляется с целью понять, облагается ли товар или услуга, предоставляемая этой организацией, налогом, и какой налоговый режим на него применяется. Кроме того, проверка может помочь узнать, является ли компания плательщиком единого налога на вмененный доход (ЕНВД), упрощенной системы налогообложения (УСН) или работает по общей системе налогообложения.

Если вы являетесь контрагентом поставщика и хотите проверить его в реестре плательщиков НДС, вам потребуется знать его ИНН или БИН, номер контрагента и номер счета. Для этого можно воспользоваться системой Проверка плательщика НДС на сайте ИФНС РК. Доступ к этой системе предоставляется как авторизованным пользователям, так и анонимным пользователям. При входе в систему нужно ввести ИНН плательщика, номер свидетельства о государственной регистрации (для России) или БИН (для Казахстана), а также номер контрагента.

Проверка плательщика НДС осуществляется для того, чтобы сверить информацию о компании или ИП с данными из реестра и убедиться, что они на самом деле платят налоги. Если в результате проверки становится известно, что плательщик признан дисквалифицированным или имеет задолженность по налогам, то это может служить основанием для отказа в сотрудничестве или непризнания договорных отношений.

Какие документы могут подтверждать статус плательщика НДС?

Поставщик может подтвердить свой статус плательщика НДС с помощью следующих документов:

- Свидетельство о государственной регистрации;

- Учредительные документы (Устав, Договор о создании организации);

- Товарные накладные;

- Фактуры.

Эти документы позволяют убедиться в том, что организация или ИП действительно является плательщиком НДС и выполняет свои обязательства по уплате налогов.

Кто облагается НДС?

НДС облагает товар или услугу, предоставляемые плательщиком НДС. Это могут быть как юридические, так и физические лица, осуществляющие предпринимательскую деятельность. НДС является налогом на добавленную стоимость, то есть плательщик уплачивает налог на разницу между стоимостью товара или услуги, продаваемой или оказываемой им, и стоимостью товара или услуги, закупаемого у другого плательщика НДС.

В России ставки НДС составляют 0%, 10% и 20%. В Казахстане — 12%.

НДС является одним из основных источников доходов государства и финансирует социальные программы и обеспечивает экономическую стабильность.

Регистрация в Едином государственном реестре плательщиков НДС

Для осуществления проверки статуса плательщика и его регистрации в ЕГРН можно воспользоваться онлайн-сервисом Федеральной налоговой службы (ФНС) или другими авторизованными сервисами, такими как Контур.ОФД или Налог+.

Как узнать, является ли компания плательщиком НДС

Для проверки статуса плательщика можно воспользоваться реестром налогоплательщиков ФНС России на официальном сайте ФНС. Для этого необходимо знать ИНН или БИН компании (бизнес-идентификационный номер) и ввести его в соответствующее поле на сайте. После ввода номера будет выведена информация о статусе плательщика, его регистрационном номере и дате регистрации, а также организации, осуществляющей контроль и учет налоговых платежей.

Также можно воспользоваться сервисами Контур.ОФД или Налог+. Они также позволяют проверить статус плательщика и получить информацию о его регистрации в ЕГРН.

Как узнать, работает ли контрагент по УСН или является неплательщиком

Для проверки статуса контрагента можно воспользоваться реестром неплательщиков НДС на сайте ФНС России. Для этого необходимо знать ИНН или БИН контрагента и ввести его в соответствующее поле на сайте. После ввода номера будет выведена информация о статусе контрагента, его регистрационном номере и дате регистрации, а также организации, осуществляющей контроль и учет налоговых платежей.

Также можно воспользоваться сервисами Контур.ОФД или Налог+. Они также позволяют проверить статус контрагента и получить информацию о его регистрации в ЕГРН.

| Сервис/Сайт | Ссылка |

|---|---|

| Официальный сайт ФНС | www.nalog.ru |

| Контур.ОФД | www.kontur.ru |

| Налог+ | www.nalog.ru |

Проверка статуса плательщика или контрагента позволяет узнать, является ли он плательщиком НДС и уплачивает ли налоги в соответствии с регистрационными данными в ЕГРН. Это поможет избежать проблем с ФНС и снизить риски неправильного учета налоговых операций.

Необходимая информация для регистрации

Для получения доступа к реестру плательщиков НДС и осуществления проверки контрагентов необходимо иметь определенную информацию о компании или организации. Вот основные данные, которые могут потребоваться:

- ИНН (идентификационный номер налогоплательщика) – 10- или 12-значный номер, который признан в России, Казахстане и ряде других стран;

- КПП (код причины постановки на учет) – 9-значный код, который устанавливается федеральной налоговой службой (ФНС) и является регистрационным номером организации;

- Номер свидетельства о постановке на учет в налоговом органе (ОГРН, ОГРНИП) – присваивается при регистрации организации или индивидуального предпринимателя;

- ФИО или наименование контрагента – позволяет понять, с какой компанией или частным лицом осуществляется работа;

- Официальный сайт контрагента – в случае работы с крупными компаниями, информация о ней может быть представлена на официальном сайте;

- Реквизиты банковского счета – необходимы для сверки информации о платежах и уплате налога по факту получения товара или услуги;

- Статус плательщика – актуальная информация об учете компании в налоговых органах, включая статус плательщика НДС и УСН (упрощенная система налогообложения);

- Регистрационный номер плательщика НДС (РНП) – генерируется ФНС в случае признания компании плательщиком НДС;

- Декларация по НДС – информация о сумме уплаченного налога и правильности заполнения декларации.

Эти данные могут быть запрошены при использовании сервиса реестра плательщиков НДС через специальные онлайн-сервисы, такие как Kontur. Путем ввода необходимых данных в поисковую систему можно узнать, является ли контрагент плательщиком НДС, его статус и другую важную информацию.

Также рекомендуется проверить контрагента через ФНС или сервисы, предоставляемые ФНС. Для этого можно воспользоваться порталом Сервис Налоговой службы, адрес сайта npchk.nalog.ru.

Документы, подтверждающие право на регистрацию

Для включения в реестр плательщиков НДС необходимо предоставить ФНС отчетность, подтверждающую статус и право на налоговую регистрацию.

Основными документами, подтверждающими право на регистрацию, являются следующие:

- Идентификационный номер налогоплательщика (ИНН) и код причины постановки на учет.

- Копия свидетельства о государственной регистрации юридического лица или свидетельства о государственной регистрации индивидуального предпринимателя.

- Копия устава организации или копия свидетельства о регистрации изменений в уставе (при наличии).

- Счета-фактуры или копии счетов-фактур.

- Отчеты о прибылях и убытках (формы РК или NPCHK).

- Декларации по НДС (формы 3-НДФЛ или 4-НДФЛ).

- Подтверждающие документы о наличии фирмы, контрагентами которой являются плательщики НДС.

Проверка правильности регистрационных данных плательщика и поиск информации о его контрагентах может быть осуществлена через систему МРУ или контур.Плюс. Проверку статуса плательщика НДС также можно провести на сайте налоговой службы по его идентификационному номеру.

В случае выявления фактов, свидетельствующих о нарушении условий регистрации, плательщик может быть признан недействительным или дисквалифицированным.

Важно узнать, облагается ли организация НДС, а также какие товары или услуги признаются объектами налогообложения. Код налога указывается в декларации по НДС.

Таким образом, для получения доступа к реестру плательщиков НДС и проведения проверки статуса плательщика или его контрагентов, необходимо иметь определенные документы, подтверждающие право на регистрацию.

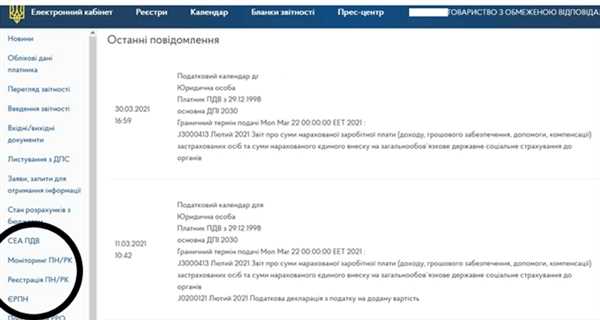

Доступ к реестру через личный кабинет

После получения регистрационного номера доступа можно начать работать с реестром. Зарегистрировавшись на официальном сайте ФНС России или ИФНС (ифнс.налог.ру), вы можете проверить статус плательщиков НДС, узнать информацию о контрагентах и сверить счета контрагентов.

Для проверки статуса плательщиков в России вы можете использовать сервис ФНС Проверка поиска контрагентами, который работает на основе реестра и предоставляет возможность получить отчет о контрагенте или сверку данных по БИН или ИНН. Для проверки статуса плательщика в Казахстане можно воспользоваться системой МРУ (mru.nalog.kz), где можно узнать информацию о плательщиках НДС, а также получить отчет о плательщике.

Если ваша компания является плательщиком единого налога на вмененный доход (ЕНВД) или упрощенного налогообложения (УСН), она может быть признана не плательщиком НДС. Для этого вам необходимо обратиться в налоговую инспекцию с соответствующим запросом и получить документ, подтверждающий этот статус.

Чтобы узнать, является ли компания вашего контрагента плательщиком НДС, вы можете запросить у нее свидетельство о государственной регистрации или идентификационный номер налогоплательщика (ИНН). Также вы можете проверить информацию о контрагенте на официальном сайте ФНС России или сайте ИФНС, используя его ИНН или БИН.

Онлайн-заявка на получение доступа

Для того чтобы получить доступ к реестру плательщиков НДС, необходимо подать онлайн-заявку на сайте налоговой службы. Для этого вам понадобятся следующие данные:

- код Идентификационного номера контрагента (ИНК)

- регистрационный номер налогоплательщика (РНН)

- ИНН (или БИН) вашей организации

- номер свидетельства о постановке на учет в налоговом органе (в случае индивидуального предпринимателя)

- наименование организации или фамилия, имя, отчество индивидуального предпринимателя

После заполнения заявки, вам может быть предложено предоставить дополнительные документы, подтверждающие вашу деятельность или статус плательщика НДС. Как правило, это могут быть копии свидетельства о постановке на учет, выписки из Единого государственного реестра юридических лиц и другие документы.

Проверка заявки может занять несколько дней, после чего вам будет предоставлен доступ к реестру плательщиков НДС.

Важно понимать, что реестр не содержит информацию о статусе плательщика НДС в режиме реального времени. В некоторых случаях информация в реестре может быть устаревшей или содержать ошибки. Проверить налогоплательщика на налоговый учет можно также на сайтах, работающих с API ФНС:

- nalog.ru

- npchk.nalog.ru

- kontur.ru

- do.mru.kontur.ru

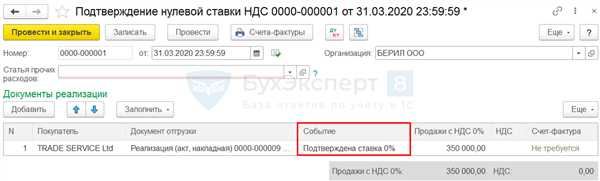

Результаты проверки в реестре плательщиков НДС

Результаты проверки доступны в виде отчета, который можно скачать в формате HTML, PDF или Excel. В отчете указывается информация о налогоплательщике, его статусе, регистрационных данных, информации о начисленном и уплаченном НДС, а также организационно-правовой форме и адресе.

Проверка контрагентов

Онлайн-сервисы также позволяют проверить контрагентов на налоговый учет. Для этого необходимо ввести их ИНН или БИН в соответствующее поле на сайте и нажать кнопку Проверить. В результате проверки вы узнаете, является ли ваш контрагент плательщиком НДС и правильно ли указан его ИНН или БИН.

| Наименование контрагента | ИНН | БИН | Статус плательщика НДС |

|---|---|---|---|

| ИП Иванов Иван Иванович | 1234567890 | 123456789012 | Плательщик НДС |

| ООО Рога и Копыта | 0987654321 | 987654321098 | Неплательщик НДС |

Реестр плательщиков НДС: как вести проверку

Для того чтобы узнать, облагается ли ваш контрагент НДС, можно провести проверку через реестр плательщиков НДС. Этот реестр содержит информацию о компаниях и индивидуальных предпринимателях, которые признаны плательщиками НДС. Проверить статус плательщика можно на сайте ФНС РК

Проверка позволяет понять, является ли плательщиком НДС ваш контрагент и подтверждающий это документ.

Чтобы провести проверку, вам необходимо знать ИНН или БИН вашего контрагента. Введите эту информацию в соответствующее поле на сайте ФНС РК, а затем запустите поиск. Вы узнаете, является ли контрагент плательщиком НДС или нет.

Получая информацию из реестра, обратите внимание на статус плательщика НДС вашего контрагента. Если статус плательщика НДС признан неправомерно или открытый документ отсутствует, то возможно, что ваш контрагента был признан неплательщиком НДС или дисквалифицирован. В таком случае, возможно, ваш контрагент не платит налоги или нарушает правила налогообложения.

Информация из реестра плательщиков НДС также поможет вам проверить подлинность документации вашего контрагента. Например, вы сможете узнать, является ли идентификационный номер контрагента регистрационным номером налоговой организации.

Кроме того, проводя проверку через реестр плательщиков НДС, вы также можете узнать, работает ли ваш контрагент с другими плательщиками НДС или является ли он нерезидентом России. Эта информация поможет вам лучше понять, какие компании являются контрагентами вашей компании.

Проверка плательщика НДС является важной частью работы с контрагентами, особенно при заключении договоров и оформлении счетов-фактур. Проверка позволяет удостовериться, что контрагент является плательщиком НДС, а это, в свою очередь, облегчает ведение отчетности и деклараций.

Обратите внимание, что реестр плательщиков НДС может быть разным для каждой страны. В России реестр доступен на сайте ФНС, а в Казахстане на сайте налогового комитета.

Важно отметить, что наличие свидетельства НДС или ИФНС не гарантирует статус плательщика НДС. Также следует учесть, что в некоторых случаях контрагент может быть дисквалифицирован как плательщик НДС, но сохранить статус неплательщика НДС.

Всегда проводите проверку плательщиков НДС, чтобы гарантировать законность своих деловых отношений и избегать возможных рисков. Сверяйте информацию, используя официальные источники, такие как реестр плательщиков НДС, и удостоверьтесь, что ваш контрагент является плательщиком НДС и налоговым организацией.

Поиск плательщика по ИНН

Для поиска плательщика по ИНН необходимо воспользоваться специальными сервисами, предоставляемыми налоговыми службами государств. Например, в России таким сервисом является Проверка налогоплательщика от ФНС, который работает на сайте nalog.ru. В Казахстане аналогичная услуга предоставляется через сервис Регистрационный учет налогоплательщиков на сайте npchk.nalog.kz.

Для проверки плательщика по ИНН необходимо ввести его ИНН в соответствующее поле на сайте сервиса и нажать кнопку Найти. После этого система проведет сверку данных и выдаст информацию о статусе плательщика, его регистрационных данных и декларациях.

Кроме того, при поиске плательщика по ИНН можно также узнать, является ли он плательщиком по упрощенной системе налогообложения (УСН) или облагается общей системой налогообложения. Также в системе можно проверить статус плательщика по НДС и узнать, является ли он неплательщиком.

При проверке плательщика по ИНН также можно узнать сведения о его контрагентах. Например, можно проверить, какие организации признаются плательщиками НДС и налоговым учетом, а какие признаются неплательщиками или дисквалифицированными. Также можно проверить документы, подтверждающие регистрацию организации, и свидетельство о регистрации.

Поиск плательщика по ИНН является важным инструментом для контроля уплаты налогов и обеспечения прозрачности налоговой системы. Благодаря такому инструменту можно проводить сверку данных, проверять достоверность информации и убедиться в уплате налогов.

Проверка статуса плательщика

Для проверки статуса плательщика НДС доступно несколько вариантов. Один из них — использование реестра плательщиков НДС. В России таким реестром является онлайн-сервис ФНС, предоставляемый на официальном веб-сайте nalog.ru. В Казахстане существует информационно-поисковая система Bakyt.kz. Эти сервисы позволяют быстро и удобно узнать статус плательщика НДС по его ИНН или бизнес-идентификационному номеру (БИН).

Также для проверки статуса плательщика НДС можно использовать специализированные сервисы, например, Контур.Проверка или Контур.ФНС. Они позволяют не только узнать статус плательщика, но и получить информацию о его декларациях по НДС, регистрационных свидетельствах и других документах, подтверждающих его право на уплату налога. Такие сервисы рекомендуется использовать для детального анализа контрагента.

При проверке статуса плательщика НДС следует обратить внимание на следующие коэффициенты:

- npchk — показывает, признаются ли ведомости по НДС исполнительным документом (в России);

- mru — отражает, что компания подтверждена в организации, проводящей открытую сверку по НДС (в России);

- do — указывает, что плательщик подтверждает свою отчетность налоговым органам без подтверждающего документа (в России);

- service — показывает, что поставщик услуг является плательщиком НДС (в России);

- опп — указывает, что плательщик НДС является организацией по общему налогообложению (в Казахстане);

- усн — указывает, что плательщик НДС является организацией, принявшей упрощенную систему налогообложения (в России);

- дс вкл — показывает, что фирма включена в реестр налогоплательщиков (в Казахстане);

- дс искл — указывает, что фирма была исключена из реестра налогоплательщиков (в Казахстане).

Проверка статуса плательщика НДС позволяет понять, является ли контрагент плательщиком НДС, какая система налогообложения применяется к его деятельности, какие отчеты и декларации он представляет в налоговый орган, а также подтверждает ли он уплату НДС. Это позволяет организациям и предпринимателям минимизировать риски и установить надежные деловые связи с плательщиками НДС.

Проверка регистрации плательщика

Когда вы работаете с поставщиком или плательщиком НДС, важно проверить его регистрацию. От этого зависит правильность ведения счетов и налогообложение товаров и услуг.

Как можно проверить регистрацию плательщика? В России вы можете воспользоваться сервисом Проверка контрагента на сайте ФНС. Вам необходимо знать код ИНН организации или физического лица, которого вы хотите проверить.

В Казахстане воспользуйтесь системой Контур.Плательщики на сайте ФНС Казахстана. Также вам потребуется знать идентификационный номер плательщика (БИН) или регистрационный номер контрагента.

Поиск плательщика в реестре позволяет узнать его статус, код налогообложения, регистрационный номер, а также наличие или отсутствие налогоплательщика. Если плательщик не найден в реестре, это может означать, что он неплательщик НДС или не признается налогоплательщиком вовсе.

Что проверить в реестре плательщиков? Если вы ищете российскую компанию, удостоверьтесь, что она признана плательщиком НДС и работает по общей системе налогообложения (ОСН). Также удостоверьтесь, что у нее есть свидетельство о регистрации в налоговой и о постановке на учет в налоговом органе.

В Казахстане удостоверьтесь, что компания признана плательщиком обязательного социального и полкового отчислений (ОСПО), и имеет БИН и свидетельство о регистрации.

Сверка данных с ФНС/ИФНС является очень важным шагом при работе с новым контрагентом. Ведь если вы работаете с неплательщиком НДС, то вы не сможете включить НДС в счет или получить его обратно в декларации.

| Страна | Сервис проверки | Документ для проверки |

|---|---|---|

| Россия | service.nalog.ru | ИНН |

| Казахстан | service.ifs.kz | БИН |

Также существуют другие сервисы проверки плательщиков НДС, например, Контур.Плательщик в России или Контур.ИП в России и Казахстане. Они могут предоставить дополнительные сведения о проверяемом плательщике.

Итак, проверка регистрации плательщика позволяет узнать его статус, наличие ИНН или БИН, режим налогообложения, а также наличие свидетельства о регистрации. Сверка данных с реестром плательщиков является важным шагом для подтверждения работоспособности плательщика и избежания проблем при взаимодействии.

Проверка наличия обязательств перед государством

Для проверки статуса плательщика НДС можно воспользоваться различными сервисами и программами. Одним из таких сервисов является проверка ИНН и КПП на официальном сайте ФНС России. Доступ к этой системе можно получить через сайт npchk.nalog.ru.

Для проверки плательщика НДС необходимо ввести идентификационный номер налогоплательщика (ИНН) или регистрационный номер контрагента (КПП). Также можно использовать регистрационный номер (БИН/РК) или номер свидетельства о государственной регистрации (ОГРН) организации.

В результате проверки на сайте ФНС вы сможете узнать, является ли компания или индивидуальный предприниматель плательщиком НДС, облагается ли она налогом, имеет ли она расчетный счет и комплект документов, подтверждающих статус плательщика НДС.

Также можно проверить плательщика на наличие задолженности перед государством. Это позволяет выяснить, платит ли компания все налоги своевременно и является ли она надежным партнером для сотрудничества.

Если в результате проверки обнаруживается, что компания или индивидуальный предприниматель не является плательщиком НДС, то они могут быть признаны неплательщиками. Это может повлечь за собой различные последствия, вплоть до дисквалификации.

Поэтому при взаимодействии с контрагентами, особенно при совершении крупных сделок, важно проверить их статус плательщика НДС, чтобы избежать возможных проблем в будущем.

Проверка наличия ограничений в проведении сделок

Проверку регистрационного номера плательщика НДС можно осуществить на сайте ФНС России по адресу www.nalog.ru или на сайте ФНС Казахстана по адресу www.nalog.kz. Для этого необходимо знать ИНН и КПП плательщика.

Если организации или индивидуальным предпринимателям приходят декларации с нулевым или отрицательным значением налога на добавленную стоимость (НДС), это может быть признаком того, что их контрагент является неплательщиком НДС или находится в статусе дисквалифицированного плательщика.

Идентификационный код плательщика НДС

Идентификационный код плательщика НДС (ИКН) является уникальным номером, присвоенным каждому плательщику НДС в России. Он помогает установить и проверить плательщика при проведении сделок, в которых участвуют организации и индивидуальные предприниматели.

Код плательщика НДС указывается в налоговых документах, таких как счета-фактуры и декларации по НДС. При проведении сделок следует сверять ИКН контрагентов с данными в реестре плательщиков НДС, чтобы убедиться в их действительности.

Как узнать статус плательщика НДС?

Для узнавания статуса плательщика НДС можно использовать ресурсы, предоставляемые налоговыми органами. На сайтах ФНС России и ФНС Казахстана доступен реестр плательщиков НДС, где можно найти информацию о статусе плательщика и его контактных данных.

В России реестр доступен по адресу npchk.nalog.ru, а в Казахстане — по адресу www.nalog.kz. В реестре можно найти данные о юридических и физических лицах, работающих как плательщики НДС.

Проверка плательщика НДС на налоговую надежность позволяет узнать, не признаны ли его документы недействительными или не выплачивает ли он налоги в срок. Это помогает обезопасить свою фирму от сотрудничества с недобросовестными контрагентами.

Кроме того, при проведении сделок с плательщиками НДС необходимо проверять информацию о них в реестре плательщиков НДС. Это может помочь исключить возможность ошибки при расчете ставки НДС, а также предотвратить нарушения в налоговой сфере.

Проверка плательщика на отсутствие налоговых задолженностей

В реестре можно проверить статус организации по ее ИНН или БИН. Если организация является плательщиком НДС, то в реестре будет указано, что она зарегистрирована по НДС и имеет действующий свидетельство.

Для проведения проверки необходимо зайти на официальный сайт ФНС России и выбрать раздел «Проверка плательщика НДС». Затем нужно ввести ИНН или БИН организации и нажать кнопку «Поиск».

После этого на экране появится информация о статусе плательщика, его налоговых обязательствах, а также дополнительные сведения о компании, такие как ее наименование, адрес, номер счета и прочие.

Важно отметить, что не все организации могут быть плательщиками НДС. Например, индивидуальные предприниматели, работающие по УСН, не облагаются НДС и, соответственно, не платят его.

Также в реестре могут быть указаны организации, которые признаны неплательщиками и дисквалифицированы от налогообложения по различным причинам. Это могут быть как юридические лица, так и индивидуальные предприниматели.

Используя данный сервис, можно понять, работает ли ваш контрагент по закону и платит ли все налоги, в том числе и НДС.

| ФИО | ИНН | Статус плательщика |

| Иванов Иван Иванович | 1234567890 | Плательщик |

| Петров Петр Петрович | 0987654321 | Неплательщик |

Таким образом, проведя проверку в реестре плательщиков НДС, можно узнать, является ли ваш контрагент надежным плательщиком и имеет ли он налоговые задолженности.