Статья 219 НК РФ – одна из ключевых статей Налогового кодекса Российской Федерации, определяющая порядок предоставления налоговых вычетов и субсидий по налогу на доходы физических лиц (НДФЛ). В данной статье содержится норма, которая позволяет получить вычеты и субсидии гражданам России в течение отчетного периода.

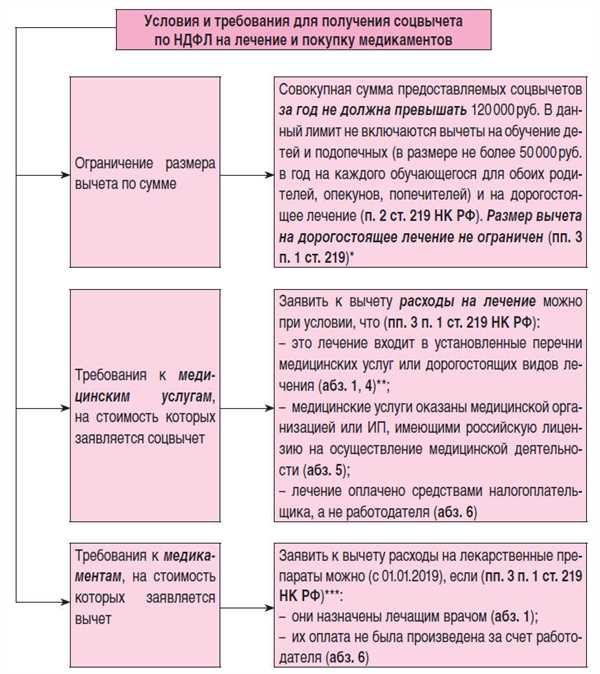

Статья 219 НК РФ состоит из четырех пунктов. Подпункт 3 статьи 219 НК РФ устанавливает максимальную сумму вычетов и субсидий, которые можно получить в течение отчетного периода. Стоит отметить, что для получения этих вычетов и субсидий необходимо оформить заявление в налоговую инспекцию и предоставить соответствующие документы, подтверждающие право на получение данного вычета или субсидии.

Кто имеет право на получение вычета или субсидии по статье 219 НК РФ? Виды вычетов и субсидий, предоставляемых в рамках данной статьи, относятся к следующим социальным налоговым вычетам: на обучение, на лечение, на социальные выплаты, на пенсионные взносы и на имущественные налоговые вычеты.

Пунктом 4 подпункта 2 статьи 219 НК РФ определено, какого рода документы необходимо предоставить работодателем для получения вычетов и субсидий по данной статье. Такие документы могут включать договоры, оформленные в письменной форме, а также другие документы, подтверждающие факт предоставления гражданам социальных выплат или социального обусловленного уровня дохода.

Текст статьи 219 НК РФ

Статья 219 НК РФ описывает порядок предоставления налоговых вычетов по налогу на доходы физических лиц (НДФЛ) в Российской Федерации.

В пункте 1 данной статьи указывается, что физическое лицо имеет право на получение налогового вычета в размере стандартного вычета, который установлен законодательством. Сумма стандартного вычета за каждый месяц составляет определенный размер. При этом, если налоговый период составляет менее 12 месяцев, то стандартный вычет пропорционально уменьшается.

В пункте 2 рассматривается порядок получения налоговых вычетов для отчетного периода. Так, физическое лицо должно подать заявление и необходимые документы в течение установленного срока в налоговый орган. При этом, если в отчетном периоде физическое лицо получало доход от источников, не связанных с эксплуатацией имущества, то такое лицо должно предоставить документы, подтверждающие такие доходы.

В пункте 3 статьи 219 НК РФ указывается, что если физическое лицо получало имущественные и социальные налоговые вычеты, то какие-либо дополнительные вычеты, не указанные в законодательстве, не применяются. Кроме того, данный пункт описывает процедуру перенесения неполученных вычетов на следующий налоговый период.

Пункт 4 статьи 219 НК РФ регулирует вопросы получения налоговых вычетов в случае смерти физического лица. В таком случае, право на получение вычетов переходит к наследникам на основании налоговой декларации, поданной за период до смерти.

Таким образом, статья 219 НК РФ определяет основные правила и порядок получения налоговых вычетов по НДФЛ в Российской Федерации.

Комментарии к статье 219 НК РФ

Статья 219 НК РФ устанавливает правила и порядок получения налоговых вычетов по налогу на доходы физических лиц. Чтобы понять, какие вычеты можно получить, необходимо обратиться к пункту 1 этой статьи.

Вычеты по имущественным налоговым вычетам

Согласно пункту 1 этой статьи, физическим лицам предоставляется право на получение налогового вычета по следующим видам имущественных расходов:

- налоговые вычеты по страхованию жизни и добровольному медицинскому страхованию;

- налоговые вычеты по обязательному пенсионному страхованию и добровольному пенсионному страхованию;

- налоговые вычеты по накопительной части трудовой пенсии;

- налоговые вычеты по лечению;

- налоговые вычеты по социальному страхованию;

- налоговые вычеты по предоставленным социальным выплатам;

- налоговые вычеты по получению средств из обязательного социального страхования;

- налоговые вычеты по сумме полученных пенсий.

Порядок получения налоговых вычетов

Для получения налоговых вычетов необходимо подать заявление в налоговый орган (в ИФНС по месту жительства) путем включения соответствующих сумм вычетов в налоговую декларацию. Вычеты можно оформить при подаче налоговой декларации за отчетный период или в периоде после подачи налоговой декларации.

Налоговый вычет по статье 219 НК РФ можно получить в виде стандартного вычета или с учетом подтвержденных расходов на соответствующие виды деятельности.

Максимальная сумма налогового вычета по статье 219 НК РФ не может превышать сумму налогооблагаемого дохода физического лица.

Кто имеет право на налоговые вычеты?

Право на получение налоговых вычетов, предусмотренных пунктом 1 статьи 219 НК РФ, имеют физические лица, являющиеся налоговыми резидентами Российской Федерации.

Однако, существуют определенные ограничения и условия для получения налоговых вычетов. Например, для получения налоговых вычетов по страхованию жизни и добровольному медицинскому страхованию необходимо иметь заключенный договор страхования и оплачивать страховой взнос. Для получения налоговых вычетов по лечению также необходимо иметь соответствующие документы и подтверждение расходов на лечение.

Кроме того, для получения налоговых вычетов по предоставленным социальным выплатам и обязательному социальному страхованию необходимо быть участником соответствующей системы социального обеспечения.

Подробнее о порядке и условиях получения налоговых вычетов можно узнать в соответствующих комментариях к статье 219 НК РФ.

Особенности применения статьи 219 НК РФ

Статья 219 НК РФ предусматривает возможность получения налоговых вычетов по имущественным и социальным налогам.

Для получения вычетов предусмотрены различные виды вычетов:

- Налоговые вычеты по налогу на доходы физических лиц (НДФЛ)

- Социальные вычеты по налогу на доходы физических лиц (НДФЛ)

Право на получение вычетов возникает при наличии определенных условий:

- Лицо должно быть налоговым резидентом Российской Федерации

- Лицо должно иметь социальный статус

- Лицо должно иметь право на вычеты по обязательному пенсионному страхованию

Оформить заявление для получения вычетов можно при подаче налоговой декларации в налоговый орган (ИФНС).

Какие документы нужно предоставить для оформления вычета:

- Заявление на предоставление вычетов

- Документы, подтверждающие право на вычеты (социальный статус, обязательное пенсионное страхование)

- Отчетные документы по доходам и расходам

Вычеты предоставляются в течение отчетного периода (как правило, один календарный год).

Максимальная сумма вычетов определяется в соответствии с пунктом 4 статьи 219 НК РФ.

Пункт 4 статьи 219 НК РФ

Пункт 4 статьи 219 Налогового кодекса Российской Федерации предусматривает возможность предоставления налогового вычета по социальному страхованию.

В соответствии с этим пунктом, налогоплательщик имеет право получить налоговый вычет в виде добровольного страхования жизни и накопительной пенсии.

В случае заключения договора страхования жизни налогоплательщик может получить налоговый вычет в размере взносов, уплаченных по договору, не превышающий 120 тысяч рублей в год.

Если налогоплательщик заключает договор накопительной пенсии, то он может получить налоговый вычет в размере взносов, произведенных в пределах максимальной суммы, установленной законодательством, которая меняется каждый год. Данная сумма учитывается при расчете налогового вычета для накопительной пенсии.

Пунктом 4 также предоставлены налоговые вычеты по социальным страхованиям, которые осуществляются в соответствии с предоставленными законодательством документами. Это включает взносы на социальное страхование, такие как пенсионные взносы и страховые взносы.

Налоговые вычеты по социальному страхованию могут быть предоставлены в отчетном периоде, если налогоплательщик предоставит документы, подтверждающие суммы взносов.

Кто имеет право на такое предоставление налогового вычета и какие документы нужно предоставить в налоговую службу, подпункт 4 анализирует и устанавливает зависимости.

Подпункт 4.1 статьи 219 НК РФ описывает стандартный порядок получения налогового вычета по социальному страхованию. В соответствии с данным подпунктом, необходимо заключить договор страхования или уплатить социальные взносы, а затем предоставить документы, подтверждающие эти платежи.

Подпункт 4.2 статьи 219 Налогового кодекса Российской Федерации предусматривает возможность получения налогового вычета по социальному страхованию супругом налогоплательщика, с которым он имеет договор брачного контракта или который вписан в паспорт налогоплательщика.

Подпункт 4.3 статьи 219 НК РФ объясняет, что заключение договоров на накопительную пенсию осуществляется с лицами, имеющими статус страхователя. Отчетность по взносам производится работодателем либо физическим лицом, которое заключило договор накопительной пенсии.

Подпункт 4.4 статьи 219 НК РФ раскрывает понятие максимальная сумма сумму налогового вычета по социальному страхованию как часть дохода налогоплательщика меньшую, чем это предусмотрено частью 1 статьи 219 НК РФ.

Таким образом, пункт 4 статьи 219 НК РФ устанавливает порядок предоставления налогового вычета по социальному страхованию в различных видах добровольного страхования и предоставления налоговых вычетов по социальному страхованию в случае заключения договоров на накопительную пенсию.

Подпункт 1 статьи 219 НК РФ

Подпункт 1 статьи 219 Налогового кодекса Российской Федерации (НК РФ) определяет условия получения налогового вычета по социальным пенсиям и другим видам социального обеспечения.

В соответствии с пунктом 1 статьи 219 НК РФ, физическое лицо вправе получать налоговый вычет в размере суммы добровольных страховых, пенсионных и социальных взносов, уплаченных им самостоятельно в течение отчетного налогового периода.

Для получения налогового вычета по социальным пенсиям необходимо подать заявление в налоговый орган по месту жительства или по месту нахождения работодателя. При этом, налоговый вычет может быть получен как налоговым резидентом, так и налоговым нерезидентом Российской Федерации.

Для того чтобы получить налоговый вычет по социальным пенсиям, необходимо иметь документы, подтверждающие факт уплаты соответствующих взносов. Также необходимо предоставить документы, подтверждающие статус налогового резидента или налогового нерезидента.

Сумма налогового вычета по социальным пенсиям и другим видам социального обеспечения определяется в соответствии с подпунктом 1 пункта 4 статьи 219 НК РФ. В неограниченном объеме взносы по социальному страхованию и пенсионному обеспечению могут быть учтены для получения налоговых вычетов.

Оформить налоговый вычет по социальным пенсиям можно при подаче налоговой декларации по налогу на доходы физических лиц, в которой необходимо указать код социального обучения в соответствии с Классификацией видов экономической деятельности (КВЭД). Также необходимо указать код социального обучения налогового резидента и код социального обучения налогового нерезидента.

Используя подпункт 1 статьи 219 НК РФ, физическое лицо может получить налоговый вычет по социальным пенсиям и другим видам социального обеспечения, таким как медицинское обслуживание и обучение, предоставленные работодателем в рамках добровольного медицинского и социального страхования.

Статья 219 НК РФ: основные положения

Статья 219 НК РФ определяет порядок предоставления налоговых вычетов гражданам Российской Федерации. В соответствии с этой статьей, граждане имеют право получить налоговые вычеты при подаче налоговой декларации в ИФНС.

В течение налогового периода граждане имеют право оформить заявление о предоставлении налогового вычета и подать его в ИФНС. В таком заявлении должны быть указаны виды налоговых вычетов, которые гражданин хочет получить.

Пункт 1

Согласно пункту 1 статьи 219 НК РФ, налоговым вычетом считается сумма, определенная в подпункте 4 пункта 2 статьи 219 НК РФ. Эта сумма является максимальной и предназначена для расчета налогового вычета по социальным налоговым выплатам и социальным взносам.

Пункт 2

В пункте 2 статьи 219 НК РФ указаны конкретные виды налоговых вычетов, которые могут быть применены гражданами. Сюда входят: стандартный вычет, вычеты на лечение, обучение, имущественные вычеты, вычеты на пенсионные взносы и другие виды, предоставленные законом.

Каждый вид налогового вычета имеет свои особенности, которые гражданин должен учесть при оформлении налоговой декларации.

Пункт 3

Пунктом 3 статьи 219 НК РФ устанавливается, что граждане, получающие пенсии по накопительной пенсионной системе, могут оформить заявление о предоставлении налогового вычета по пенсионным взносам. В таком случае, сумма налогового вычета определяется исходя из размера пенсии и периода получения пенсии.

Для получения налогового вычета по пенсионным взносам необходимо предоставить соответствующие документы, подтверждающие факт получения пенсии и период ее получения.

Пункт 4

Пункт 4 статьи 219 НК РФ определяет особенности предоставления налоговых вычетов по социальному налоговому вычету. Согласно этому пункту, гражданин имеет право оформить заявление о предоставлении налогового вычета по социальным налоговым выплатам на основании договора (контракта) о предоставлении социального обслуживания.

Для получения такого налогового вычета гражданин должен предоставить договор (контракт), подтверждающий факт предоставления социальных услуг, и документы, подтверждающие сумму и период предоставленных услуг.

Важно отметить, что при предоставлении налоговых вычетов гражданин должен соблюдать все требования и условия, установленные законодательством Российской Федерации.

Критерии применения статьи 219 НК РФ

Статья 219 Налогового кодекса Российской Федерации предусматривает возможность получения налоговых вычетов за социальные выплаты. Это означает, что лица, выплачивающие работнику различные виды компенсации, могут применить данную статью для уменьшения налогового периода.

Кто может воспользоваться статьей 219 НК РФ:

- Физическое лицо, получающее пенсии;

- Физическое лицо, имеющее право на получение социальных выплат;

- Физическое лицо, заключившее договор о добровольном страховании жизни или личный пенсионный договор;

- Физическое лицо, получающее компенсацию за официально оформленное обучение или лечение;

- Физическое лицо, заключившее договор о пенсионном страховании.

Чтобы воспользоваться статьей 219 НК РФ, необходимо оформить заявление на получение налоговых вычетов и предоставить соответствующие документы в налоговый орган (ИФНС) в течение отчетного налогового периода. В декларации на налоговый вычет должны быть указаны сведения о подтверждающих выплаты документах.

Какие виды социальных выплат могут быть учтены при применении статьи 219 НК РФ:

- Пенсионные выплаты;

- Выплаты по договору о добровольном страховании жизни или личному пенсионному договору;

- Компенсации за официально оформленное обучение или лечение.

Как оформить заявление и документы для применения статьи 219 НК РФ:

- Подать заявление в соответствующий налоговый орган (ИФНС);

- Предоставить подтверждающие выплаты документы, такие как пенсионные свидетельства или договоры о страховании;

- Составить декларацию на получение налогового вычета, в которой указать сумму социальных выплат.

Какие правила применяются при применении статьи 219 НК РФ:

- Максимальная сумма налогового вычета устанавливается пунктом 4 подпункта 3 пункта 1 части 2 статьи 219 НК РФ;

- Получение налоговых вычетов считается по подпункту 4 пункта 1 части 3 статьи 219 НК РФ и указывается в декларации;

- Социальные выплаты для применения налогового вычета должны быть предоставлены работодателем или иным лицом согласно договору;

- При получении налоговых вычетов на основании пункта 1 части 3 статьи 219 НК РФ необходимо оформить отчетные документы.

Обязанности сторон по статье 219 НК РФ

Статья 219 НК РФ определяет особенности налогообложения физических лиц, касающиеся уплаты взносов на социальное страхование.

Пункт 2

В соответствии с пунктом 2 статьи 219 НК РФ, физическое лицо, получающее доход, обязано подать налоговую декларацию и уплатить социальные взносы. Величина взносов рассчитывается по ставкам, установленным налоговым кодексом Российской Федерации.

Подпункт 3

Исчисление социальных взносов определено пунктом 3 статьи 219 НК РФ. За исключением случаев, указанных в подпункте 4, взносы в бюджет на социальные нужды обычно рассчитываются как процент от суммы дохода.

Подпункт 4

Подпункт 4 статьи 219 НК РФ предусматривает возможность оформления налогового вычета. Получение вычета осуществляется в порядке, определенном законом. Максимальная сумма налогового вычета устанавливается в соответствии с Налоговым кодексом Российской Федерации.

Для предоставления налоговых вычетов физическому лицу необходимо подать документы в налоговую инспекцию. При этом следует иметь в виду, что оформление вычетов может быть как стандартным, так и накопительным, в зависимости от предоставленных документов и налоговых режимов.

Статья 219 НК РФ также регламентирует возможность получения налоговых вычетов для имущественных и социальных нужд. Виды вычетов включают, например, вычеты на обучение, лечение, пенсии и страхование жизни.

Процедура применения статьи 219 НК РФ

Статья 219 НК РФ определяет порядок применения налоговых вычетов и выплат взносов по социальному страхованию. Данный раздел Налогового кодекса Российской Федерации устанавливает правила получения и оформления вычетов, а также определяет, какие виды доходов подпадают под действие данной статьи.

1. Налоговые вычеты

Для получения налоговых вычетов в соответствии со статьей 219 НК РФ необходимо:

- Подать в налоговый орган декларацию по налогу на доходы физических лиц (НДФЛ) за отчетный период.

- Указать в декларации сумму вычета, к которой имеет право налогоплательщик в соответствии с пунктом 3 данной статьи.

- Предоставить налоговому органу подтверждающие документы, в том числе договор или иные документы, удостоверяющие право на получение налогового вычета.

2. Вычеты на обучение

В соответствии с пунктом 4 статьи 219 НК РФ, налогоплательщик имеет право на получение налогового вычета в размере расходов, связанных с обучением. Для оформления данного вычета необходимо предоставить налоговому органу документы, подтверждающие факт получения образования или обучения.

3. Налоговые вычеты на пенсионные взносы

В соответствии с пунктом 2 статьи 219 НК РФ, налогоплательщик имеет право на получение налогового вычета на пенсионные взносы в установленном размере.

4. Социальные вычеты

Статья 219 НК РФ также предусматривает возможность получения налогового вычета на социальные нужды. Для получения данного вычета необходимо предоставить налоговому органу подтверждающие документы, включая медицинские справки или иные документы, подтверждающие расходы на социальные нужды.

| Тип вычета | Пункт статьи 219 НК РФ |

|---|---|

| Налоговые вычеты | 1 |

| Вычеты на обучение | 2 |

| Налоговые вычеты на пенсионные взносы | 3 |

| Социальные вычеты | 4 |

Таким образом, процедура применения статьи 219 НК РФ требует соблюдения определенных условий и предоставления соответствующих документов для получения налоговых вычетов и выплат взносов по социальному страхованию.

Пределы действия статьи 219 НК РФ

Статья 219 Налогового кодекса Российской Федерации (НК РФ) определяет порядок, условия и пределы получения налоговых вычетов на социальные нужды.

1. Вычеты на социальные нужды

По пункту 1 статьи 219 НК РФ гражданинам, имеющим право на социальное обеспечение, предоставляются налоговые вычеты. К таким вычетам относится накопительная пенсия, страхование жизни, обучение и др.

2. Условия получения вычетов

Для получения вычета по пункту 2 статьи 219 НК РФ необходимо заключить договор со страховой организацией или образовательным учреждением, предоставивших услуги. Также требуется наличие документов о периоде получения социальных выплат или о соответствующих накоплениях.

3. Максимальная сумма налоговых вычетов

По пункту 3 статьи 219 НК РФ максимальная сумма налоговых вычетов составляет 4 000 рублей налогового периода. Эта сумма может быть увеличена на 2 000 рублей, если вычеты получает супруга или иной член семьи.

4. Виды налоговых вычетов на социальные нужды

Пункт 4 статьи 219 НК РФ определяет виды налоговых вычетов на социальные нужды. Сюда входят вычеты на получение медицинской помощи, обучение и лечение, приобретение имущественных прав, добровольное пенсионное страхование и другие. Каждый вид вычета имеет свои особенности и требования.

5. Подача документов в налоговую инспекцию

Для получения налоговых вычетов на социальные нужды необходимо подать соответствующие документы в налоговую инспекцию. Это могут быть договоры, справки, расходные документы и другие документы, подтверждающие право на вычет. Оформление вычетов осуществляется в налоговом отчетном периоде.

6. Стандартный вычет на социальные нужды

Статья 219 НК РФ предусматривает стандартный налоговый вычет на социальные нужды в размере до 350 рублей, учитывающий расходы граждан на социальные нужды, которые не подтверждаются документально.

7. Кто имеет право на получение налоговых вычетов

По статье 219 НК РФ право на получение налоговых вычетов на социальные нужды имеют физические лица, уплачивающие налог на доходы физических лиц (НДФЛ) и имеющие соответствующие расходы на перечисленные виды социальных нужд.

Таким образом, статья 219 НК РФ определяет пределы действия налоговых вычетов на социальные нужды и условия их получения. Граждане могут воспользоваться соответствующими вычетами при наличии документов, подтверждающих право на вычет, и при соблюдении требований налогового законодательства.

| Подпункт | Налоговые вычеты |

|---|---|

| 1 | Накопительная пенсия, страхование жизни, обучение и другие социальные нужды |

| 2 | На основании заключенного договора с соответствующей организацией |

| 3 | Максимальная сумма 4 000 рублей налогового периода, с увеличением на 2 000 рублей для супругов и членов семьи |

| 4 | Медицинская помощь, обучение и лечение, приобретение имущественных прав, пенсионное страхование и др. |

| 5 | Документы подаются в налоговую инспекцию в отчетном периоде |

| 6 | Стандартный вычет на социальные нужды до 350 рублей |

| 7 | Право на вычет имеют физические лица, уплачивающие НДФЛ и имеющие соответствующие расходы |