В настоящее время налоговая система является важным элементом государственного бюджета, и поэтому регулируется соответствующими законодательными актами, включая Налоговый кодекс Российской Федерации (НК РФ). Одной из важных статей данного кодекса является статья 78, которая определяет порядок возврата излишне уплаченных налогов и сборов.

Гражданин, обнаруживший, что у него имеется переплата по налогам, имеет возможность использовать статью 78 НК РФ в своих интересах. Согласно данной статье, налогоплательщик вправе требовать возврата излишне взысканной суммы по налогу или сбору. Возврат осуществляется на основании заявления налогоплательщика и может быть получен в течение определенных сроков.

В соответствии с п. 7 ст. 78 НК РФ гражданин имеет право подать заявление о возврате переплаты по налогу или сбору в течение трех лет с момента уплаты данного налога или сбора. При этом сумма возврата не должна превышать сумму переплаты, уменьшенную на сумму налога или сбора, зачет которой допускается в соответствии с п. 6 ст. 78 НК РФ.

Однако, необходимо отметить, что применение статьи 78 НК РФ имеет свои особенности и ограничения. Во-первых, данная статья не распространяется на лиц, которые получили прибыль от предпринимательской деятельности и оплачивают налог на прибыль организаций и ЕНВД. Во-вторых, согласно п. 10 ст. 78 НК РФ, право на возврат переплаты возникает только при условии своевременного предъявления заявления. Также существуют особые сроки взыскания излишне взысканной суммы в судебном порядке.

Понятие налогового кодекса

Статья 78 Налогового кодекса Российской Федерации (НК РФ) регулирует вопросы возврата переплаты налога по исковому заявлению.

Согласно статье 78, гражданин или юридическое лицо имеют право на возврат переплаты налога, если получил излишне уплаченные суммы налогов. Однако, для осуществления данного права необходимо подать заявление о возврате переплаты в налоговый орган до истечения сроков давности, установленных статьей 78.

Сроки и условия возврата

Сроки подачи заявления о возврате переплаты налога определены в статье 78 НК РФ. Гражданам предоставляется право на возврат переплаты в течение трех лет после даты уплаты налога. Юридическим лицам данный срок установлен в два года.

Для основания на возврат переплаты необходимо доказать факт переплаты налога и своевременную уплату налога. Также, необходимо предоставить документы, подтверждающие право на возврат.

Возврат и зачет переплаты налога

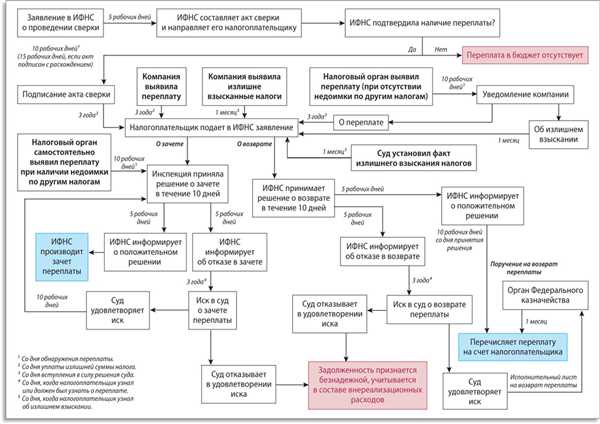

Получив заявление о возврате переплаты, налоговый орган обязан провести проверку и рассмотреть заявление в течение 3 месяцев с момента его подачи. В случае положительного решения, налоговый орган обязан вернуть переплату в течение 10 дней. Если переплата превышает сумму налога, уплаченного в бюджет, гражданин или юридическое лицо имеют право на возврат превышающей суммы.

Исключительные случаи, когда налоговый орган отказывает в возврате переплаты, могут стать основанием для подачи иска в суд. В этом случае, сторона, которая получила переплату, может быть взыскана судебными решениями.

Особенности статьи 78 НК РФ

Статья 78 Налогового кодекса РФ (НК РФ) определяет особенности возврата юридическими лицами излишне уплаченного налога в бюджет РФ.

Согласно статье 78 НК РФ, юридические лица имеют право на возврат излишне взысканной суммы налога, превышающей сумму налоговой переплаты, полученной по результатам проверки налоговой декларации.

Для получения возврата суммы налога, превышающей налоговую переплату, юридическое лицо должно подать заявление о возврате в течение 3 лет с момента подачи налоговой декларации.

Юридическое лицо также может использовать излишне уплаченный налог в качестве зачета в будущих налоговых периодах.

Однако статья 78 НК РФ предусматривает исключение для возврата излишне уплаченного налога. Если юридическое лицо получило налоговую декларацию о возврате в сроки, установленные статьей 78, и в течение 10 лет с момента подачи декларации не получило возврата или не зачли излишне уплаченный налог, оно имеет право обратиться с исковым заявлением в суд.

Гражданин может также воспользоваться статьей 78 НК РФ для возврата излишне уплаченного налога. Сроки для подачи заявления о возврате налога физическим лицом составляют 6 лет со дня уплаты налога, если лицо не получило налоговую декларацию о возврате.

Таким образом, статья 78 НК РФ является основанием для возврата юридическими и физическими лицами излишне уплаченного налога, превышающего сумму налоговой переплаты, при условии соблюдения сроков и подачи соответствующих заявлений.

Процесс возврата переплаты по статье 78 НК РФ

Статья 78 НК РФ предусматривает возможность возврата переплаты по налогам, если гражданин или юридическое лицо излишне уплатили налоги или зачли проценты налогового периода, превышающие сумму налога, подлежащего уплате.

Для основания возврата переплаты необходимо подать заявление в налоговый орган, которому была произведена уплата налогов. Заявление должно быть подано в течение срока десяти лет после окончания налогового периода, в котором произошла переплата. Гражданинам следует обратить внимание, что сроки возврата уплаченного излишне налога ограничиваются трехлетними сроками и подробнее регулируются другими статьями НК РФ.

После подачи заявления на возврат переплаты, налоговый орган производит своевременную проверку, устанавливает факт переплаты и осуществляет возврат излишне уплаченных сумм. В случае отказа в возврате переплаты, гражданин или юридическое лицо имеют право подать исковое заявление в суд для защиты своих прав.

Важно отметить, что сумма переплаты может быть использована налоговым органом для зачета с другими налогами гражданина или юридического лица. Также, в случае получения дохода после окончания налогового периода, из которого произведена переплата, гражданин или юридическое лицо могут воспользоваться переплатой по налогу на прибыль для оплаты налога на доход по общему правилу.

Возможные случаи переплаты налоговых платежей

Статьей 78 Налогового кодекса РФ предусмотрены случаи, когда гражданин может иметь право на возврат излишне уплаченного налога.

1. Переплата по налогу на прибыль организаций

- Своевременный возврат переплаты по налогу на прибыль возможен в течение 3 лет после года, в котором истек срок подачи налоговой декларации.

- Для возврата переплаты необходимо подать заявление. Срок для предъявления заявления о возврате переплаты составляет 6 месяцев со дня получения извещения об излишне взысканной сумме.

- Переплата взысканной суммы может быть зачтена в уплату налога или возвращена налогоплательщику в соответствии с его заявлением.

2. Переплата по налогу на доходы физических лиц

- Переплата по налогу на доходы физических лиц может быть возвращена налогоплательщику в случае нарушения сроков уплаты налога.

- Исковой срок на возврат переплаты по налогу на доходы физических лиц составляет 3 года после истечения года, в котором налогоплательщик получил доходы.

- Для возврата переплаты необходимо подать заявление. Заявление о возврате переплаты по налогу на доходы физических лиц подается не позднее, чем за 3 года с момента истечения срока предъявления налоговой декларации налогоплательщиком.

3. Возврат переплаты по другим налогам

- Возврат переплаты по другим налогам возможен на основании заявления налогоплательщика. Заявление подается в случае, если сумма переплаты превышает 10% данного налога.

- Сроки предъявления заявления о возврате переплаты по другим налогам определяются в соответствии со сроками, установленными для налогов на прибыль и на доходы физических лиц.

- Возврат переплаты может быть зачтен в уплату других налогов или возвращен налогоплательщику на его расчетный счет.

Процедура подачи заявления о возврате переплаты

Для осуществления возврата переплаты налогов, налогоплательщик должен подать заявление в налоговый орган. Срок подачи заявления о возврате переплаты составляет 3 года с момента получения налоговым органом налоговой декларации, в которой указана сумма переплаты. Также в соответствии с пунктом 6 данной статьи, налоговый орган имеет право зачесть переплату налога в бюджет налогоплательщика.

| Основание возврата | Сроки возврата |

|---|---|

| Своевременный возврат переплаты налогов | в течение 3 лет с момента получения налоговым органом декларации, указывающей на сумму переплаты |

| Заявление о возврате переплаты | в течение 3 лет со дня получения заявления налоговым органом |

| Зачет переплаты в бюджет налогоплательщика | в порядке, предусмотренном НК РФ |

Сумма переплаты по налогам может быть возвращена в течение срока давности, указанного в НК РФ. Если гражданин или юридическое лицо получило излишне взысканную сумму налога или сумму, превышающую налогооблагаемую прибыль, они могут подать заявление о возврате переплаты.

При подаче заявления о возврате переплаты необходимо указать основание возврата, а также предоставить документы, подтверждающие правомерность и сумму переплаты. В случае отказа налогового органа в возврате переплаты по налогам, налогоплательщик имеет право обратиться в суд с исковым заявлением о взыскании излишне уплаченной суммы налога.

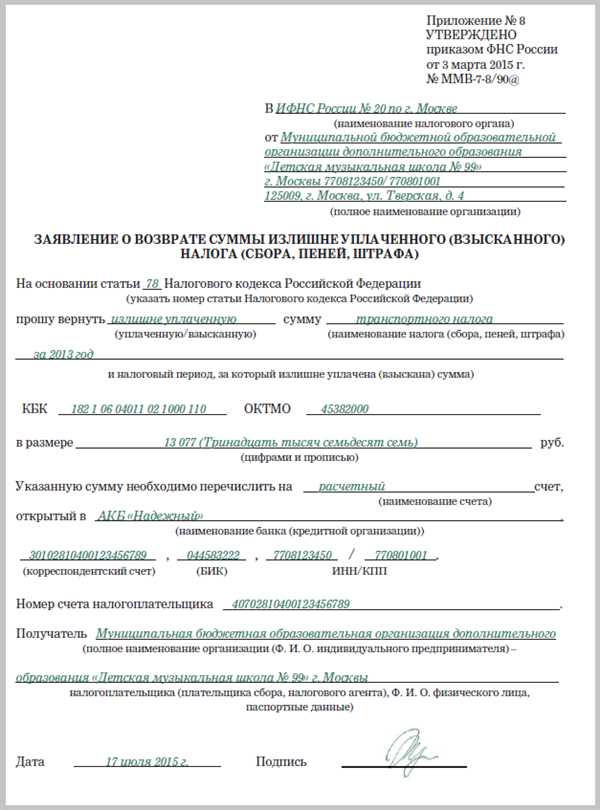

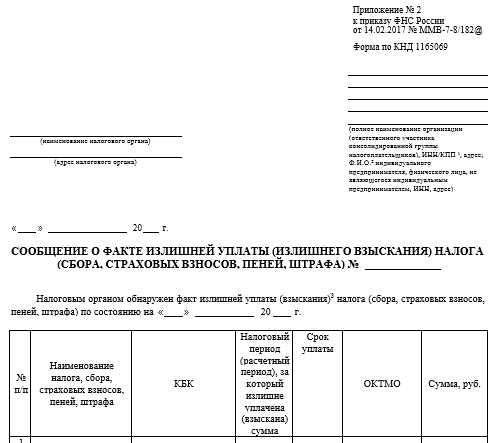

Реквизиты для заполнения заявления о возврате переплаты

Для осуществления возврата переплаты по налогам гражданину необходимо подать заявление в налоговый орган. В заявлении должны быть указаны следующие реквизиты:

1. Фамилия, имя, отчество (при наличии) заявителя — в этом поле указываются ФИО гражданина или наименование юридического лица, который хочет вернуть переплату.

2. ИНН — необходимо указать Идентификационный номер налогоплательщика лица, которое подает заявление.

3. Адрес места жительства (для физических лиц) или юридический адрес (для юридических лиц) — в данном поле указывается адрес проживания гражданина или юридического лица, фактический или зарегистрированный.

4. Основание возврата — в данном поле необходимо указать причину, по которой гражданин хочет вернуть переплату. Например, это может быть отсутствие необходимости в дальнейшем уплате налога, истечение сроков давности и т.д.

5. Сумма переплаты — здесь следует указать сумму, которую лицо излишне уплатило по налоговым платежам.

6. Налоговый период — указывается период, за который была произведена переплата.

7. Счет для перечисления переплаты — необходимо указать реквизиты банковского счета, на который гражданин желает получить возврат переплаты.

Исходя из статьи 78 Налогового кодекса РФ, гражданин может подать заявление о возврате переплаты в срок не позднее 3 года после получения налоговым органом письменного уведомления о возможности возврата излишне уплаченной суммы.

В случае если гражданин превысил сроки подачи заявления, то ему будет отказано в возврате переплаты, так как оно будет признано несвоевременным.

Налоговый орган рассматривает заявление о возврате переплаты в течение 3 месяцев со дня его получения. В случае положительного решения, налоговый орган возвращает переплату в сумме, превышающей 10 рублей, на банковский счет гражданина или делает зачет переплаты в счет уплаты других налоговых обязательств.

Таким образом, заявление о возврате переплаты является важным юридическим основанием для получения возврата излишне уплаченной суммы по налогам. Важно учитывать, что данный процесс подлежит выполнению с учетом сроков и требований налогового законодательства.

Сроки рассмотрения заявлений о возврате переплаты

Срок подачи заявления о возврате переплаты составляет 3 года с момента получения налоговым органом соответствующего заявления или с момента излишне уплаченного налога (прибыли) на счет налогового бюджета.

В случае если гражданин получил взысканную сумму после исчисления и уплаты налога, он может вернуть данную переплату через исковое заявление в течение 5 лет со дня получения уведомления об излишне взысканной сумме.

Возврат переплаты может осуществляться также с зачетом переплаты по одному налогу на уплату другого налога или суммы, подлежащей возврату по другим основаниям (в соответствии со статьей 68 НК РФ).

Сроки рассмотрения заявлений о возврате переплаты для юридических лиц

Для юридических лиц сроки рассмотрения заявлений о возврате переплаты составляют 10 дней со дня получения заявления.

Своевременное подача заявления о возврате

Учитывая сроки давности по исчислению налогов, особое внимание следует уделять своевременной подаче заявления о возврате переплаты. В случае невыполнения данного условия, гражданин может потерять право на возврат переплаты.

Таким образом, заявление о возврате переплаты должно быть подано в установленные сроки, соблюдая правила Налогового кодекса РФ в части срока подачи заявления и основания для возврата.

Особенности возврата переплаты для индивидуальных предпринимателей

В соответствии с пунктом 7 статьи 78 Налогового кодекса Российской Федерации (пункт 7 П 7 ст 78 нк) юридические лица и граждане, являющиеся индивидуальными предпринимателями, имеют право на возврат переплаты по налогам.

Переплата по налогам — это сумма, превышающая исчисленный и уплаченный налоговый платеж. Подача иска о взыскании переплаты налога осуществляется по исковому заявлению в суд.

В случае получения решения суда о взыскании переплаты со стороны бюджета, налогоплательщику будет предоставлено право на возмещение переплаты в течение 3-х месяцев с момента получения решения. При этом, срок возврата переплаты не может превышать 7 календарных дней.

Основанием для получения возврата переплаты является своевременное подача заявления о возврате. Заявление о возврате переплаты должно быть подано в налоговый орган не позднее 6 месяцев после окончания налогового периода, в котором была получена переплата.

| На основании: | статья 78 П 7 |

| Сроки возврата: | 3 месяца |

| Сроки возврата (не больше): | 7 дней |

| Срок подачи заявления: | не позднее 6 месяцев после окончания налогового периода |

Индивидуальные предприниматели также имеют право на зачет переплаты по налогам в следующий налоговый период.

Возможные нестандартные ситуации во время рассмотрения заявления

После подачи заявления о возврате или зачете излишне уплаченного налога, налоговые органы исходя из статей 3 и 7 Налогового кодекса РФ обязаны рассмотреть данное заявление в течение 3 месяцев после его получения. Однако возможны случаи, когда налогоплательщик получил решение о возврате или зачете налога, сумма которого превышает сумму, взысканную по иску на основании статьи 78 НК РФ.

Сроки судебного возврата переплаты по налогам на основание судебного решения составляют 10 лет со дня уплаты налога, если такие сроки не установлены иными статьями Налогового кодекса. Поэтому, если гражданин или юридическое лицо получили решение суда о возврате или зачете налога, сумма которого превышает установленный судебный срок давности, то они имеют право на возврат такой переплаты.

Исковой срок на взыскание переплаты по налогам составляет 3 года со дня его возникновения. Однако, возможны случаи, когда налогоплательщик подаёт заявление о возврате или зачете переплаты после истечения установленного срока давности. В таком случае налоговые органы могут принять решение о возврате или зачете переплаты налога, но только в случае, если в этом есть обоснованные своевременные причины.

Порядок обжалования решения о возврате переплаты

В случае получения гражданином или юридическим лицом излишне уплаченного налога или суммы, превышающей налоговую обязанность по налогам и сборам, основанием для возврата такой переплаты может послужить подача заявления на возврат или зачет данной переплаты в срок, установленный налоговым законодательством РФ.

В соответствии с пунктом 3 статьи 78 НК РФ сроки для предъявления исковых требований о возврате переплаты по налогам и сборам составляют 3 года после получения гражданином или юридическим лицом решения о возврате переплаты либо 10 лет после срока, установленного налоговым законодательством РФ для предъявления искового требования.

Законодательство также предусматривает возможность по своевременному предъявлению искового требования налоговым органам в суд гражданину или юридическому лицу в сроки, установленные пунктом 7 статьи 78 НК РФ.

Гражданин или юридическое лицо, которое получило решение о возврате переплаты и не согласно с ним, имеет право обжаловать такое решение в соответствии со статьями 5.6–5.9 НК РФ в порядке, установленном гражданским процессуальным законодательством.

| Срок подачи искового заявления | Основание для возврата |

|---|---|

| В течение 3 лет | Получение решения о возврате переплаты |

| В течение 10 лет | После истечения срока, установленного налоговым законодательством РФ для предъявления искового требования |

| В сроки, установленные пунктом 7 статьи 78 НК РФ | Своевременное предъявление искового требования налоговым органам в соответствии с законом |

Значимость статьи 78 НК РФ для предприятий и физических лиц

Статья 78 Налогового кодекса РФ имеет особое значение для предприятий и физических лиц. Она регулирует порядок возврата налога или его зачета, а также сроки подачи соответствующих заявлений.

Согласно пункту 7 статьи 78 НК РФ, гражданин имеет право на возврат уплаченного им налога или переплаты своевременного налогового платежа, если он получил излишне уплаченные налоги или получил исковую переплату по налогам, превышающую суммы налога. Для возврата или зачета переплаты необходимо подать заявление в налоговый орган в соответствии с правилами, установленными пунктом 5 статьи 78 НК РФ.

Сроки подачи заявления на возврат или зачет переплаты устанавливаются пунктом 3 статьи 78 НК РФ и составляют шесть месяцев с даты окончания срока представления декларации, указанного в пункте 10 статьи 81 НК РФ. Но если гражданин получил исковую переплату по налогам или переплату, превышающую исковую переплату, то такое заявление можно подать в любое время после получения переплаты.

Важно отметить, что предприятия и физические лица могут воспользоваться статьей 78 НК РФ не только для возврата переплаты, но и для зачета ее с суммой налога, подлежащего уплате в бюджет. Также статья предусматривает возможность возврата налога или переплаты при потере страной налогового основания, а также при получении налоговых льгот или особенностей учета прибыли.

Ответственность за неправомерное требование возврата переплаты

По статье 78 НК РФ гражданин имеет право получить возврат переплаты по налогу в случае, если он уплаченный налог превышает размер налога по итогам налогового периода. Однако, возврат переплаты необходимо осуществить в своевременный срок и на основании правильно оформленного заявления.

Согласно пункту 10 статьи 78 НК РФ, возврат переплаты должен быть произведен в течение трехлетнего срока со дня подачи заявления. Если возврат переплаты происходит после истечения срока, но в пределах пятилетнего срока давности, то гражданин может получить возврат переплаты только по исковому основанию.

Исковое основание возникает в случае, если налоговый орган отказывается вернуть переплаченную сумму или возвращает сумму, превышающую переплату, налогоплательщику. Гражданин вправе обратиться в суд с иском о взыскании излишне взысканной суммы переплаты. Однако, следует учесть, что исковое основание возникает только по истечении трехлетнего срока со дня подачи заявления.

Совершение неправомерного требования возврата переплаты также может повлечь за собой юридические последствия для налогового органа. Согласно пункту 6 статьи 78 НК РФ, если налогоплательщику было излишне взыскано сумма налога и налоговым органом было произведено требование возврата этой суммы, то данный налоговый орган должен уплатить гражданину штраф в размере одного процента от переплаченной суммы за каждый месяц просрочки возврата.

Таким образом, гражданин имеет право на возврат переплаты по налогу, однако возврат необходимо осуществить в установленные сроки и на основании правильно оформленного заявления. В случае неправомерного требования возврата переплаты, гражданин имеет право на взыскание излишне взысканной суммы и налоговый орган подлежит уплате штрафа.