Малые и средние предприятия (МСП) являются основой экономики многих стран, включая Россию. Они вносят значительный вклад в развитие предпринимательства, рост занятости и повышение общественного благосостояния. Однако, МСП часто сталкиваются со сложностями и ограничениями, включая высокие страховые взносы.

В связи с этим, государство предоставляет различные льготы МСП, включая снижение страховых взносов. Эти меры позволяют предприятиям снизить свои затраты и повысить конкурентоспособность. Одна из главных льгот – это снижение ставки страхового взноса, которое может достигать 50% или более для определенных категорий МСП.

Кроме того, МСП могут быть освобождены от уплаты страховых взносов на определенный период времени. Длительность освобождения может быть разной и зависит от категории предприятия и его деятельности. Это позволяет МСП сэкономить существенные средства и направить их на развитие бизнеса, модернизацию оборудования или повышение квалификации персонала.

Льготы по страховым взносам также могут распространяться на определенные группы работников, например, молодых специалистов или инвалидов. Это способствует поддержке молодых предпринимателей и инвалидов в их предпринимательской деятельности, а также повышению социальной ответственности бизнеса.

Страховые взносы в МСП

МСП получают определенные льготы по уплате страховых взносов, что стимулирует развитие предпринимательства и создание новых рабочих мест.

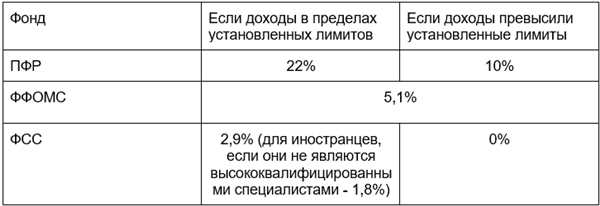

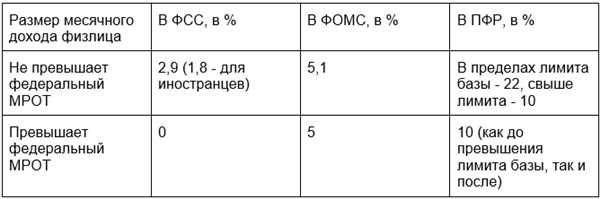

Сумма страховых взносов в МСП зависит от ряда факторов, включая размер заработной платы сотрудников и процент отчислений от дохода предпринимателя. Взносы обычно оплачиваются месячно или квартально с учетом установленных норм и ставок.

Льготы по страховым взносам для МСП могут быть различными, в зависимости от стадии развития предпринимательства и его масштабов. Например, при открытии нового предприятия МСП может быть освобождено от уплаты страховых взносов в течение первого года деятельности. Также предпринимателям доступны льготы на выплату страховых взносов при приеме на работу инвалидов и молодежи.

Для получения льгот по страховым взносам МСП должно соответствовать определенным критериям, установленным законодательством страны. Они касаются, как правило, численности работников, объема выпускаемой продукции и прочих факторов, связанных с их деятельностью.

Страховые взносы в МСП имеют важное значение для обеспечения социальной защиты предпринимателя и его работников. Льготы по страховым взносам играют ключевую роль в стимулировании развития МСП и создании новых рабочих мест.

Возможные льготы для МСП

Малые и средние предприятия (МСП) в России могут рассчитывать на различные льготы и преимущества в расчете страховых взносов. Эти меры направлены на поддержку и стимулирование развития бизнеса малого и среднего размера.

Одной из важных льгот является снижение ставок страховых взносов для предприятий МСП. Ставки могут быть снижены на 50% или более по сравнению с обычными ставками для крупных предприятий. Это позволяет МСП значительно снизить затраты на страховые отчисления и сохранить больше средств для инвестиций и развития бизнеса.

Кроме того, существуют специальные программы и льготы для определенных отраслей, таких как информационные технологии, наука и инновации, сельское хозяйство и туризм. Эти программы предлагают дополнительные льготы, такие как льготные кредиты, субсидирование страховых взносов или налоговые льготы.

Для получения льгот по страховым взносам МСП должны соответствовать определенным условиям. Среди них: быть зарегистрированным как юридическое лицо или индивидуальный предприниматель, иметь выручку или среднесписочную численность работников, не превышающую установленные лимиты и др.

Получение льгот по страховым взносам для МСП – это важное преимущество, которое помогает малым и средним бизнесам выжить на рынке, развиваться и создавать новые рабочие места. Государственная поддержка и стимулирование предпринимательства – одна из главных стратегий развития экономики России.

Критерии получения льгот

Для получения льгот по страховым взносам в рамках режима МСП необходимо соответствовать определенным критериям:

1. Размер предприятия

Предприятие должно быть классифицировано как малое или среднее предприятие в соответствии с установленными нормами (число работающих и финансовые показатели).

2. Вид деятельности

Льготы по страховым взносам предоставляются только для предприятий, занимающихся определенными видами деятельности, определенными законодательством.

К таким видам деятельности, в которых можно получить льготы, могут относиться: производство, строительство, туризм, сельское хозяйство и другие.

Уточнить полный перечень можно уполномоченными органами и на официальных интернет-ресурсах, посвященных МСП.

В целом, получение льгот по страховым взносам в рамках МСП является эффективным способом поддержки предпринимательства и стимулирования развития малого и среднего бизнеса.

Льготы для начинающих предпринимателей

Для молодых и начинающих предпринимателей предусмотрены различные льготы по страховым взносам. Эти льготы позволяют снизить финансовую нагрузку на предпринимателя в самый первый период его деятельности.

Одной из таких льгот является возможность платить страховые взносы в фиксированном размере в течение первых двух лет после регистрации компании. Это позволяет начинающим предпринимателям более точно планировать свои расходы и избежать значительных финансовых затрат на начальном этапе.

Кроме того, начинающие предприниматели могут воспользоваться льготами по страховым взносам, если они зарегистрировали свою компанию в качестве малого или среднего предприятия (МСП). В этом случае, предприниматели получают сниженные ставки страховых взносов и выплаты на обязательное пенсионное страхование, что позволяет сэкономить средства и направить их на развитие бизнеса.

Для получения льгот по страховым взносам начинающим предпринимателям необходимо обратиться в налоговую службу с заявлением и документами, подтверждающими их статус молодого или начинающего предпринимателя, а также свидетельство о регистрации МСП. После проверки документов, предпринимателям будут предоставлены соответствующие льготы.

Льготы для начинающих предпринимателей – это важная поддержка для молодых бизнесменов, которая помогает им вести свой бизнес более эффективно и успешно.

Льготы для МСП в разных отраслях

Льготы в сфере производства

В сфере производства МСП могут рассчитывать на снижение страховых взносов в зависимости от отрасли, в которой они действуют. Например, предприятия, занимающиеся производством товаров народного потребления, получают льготные ставки страховых взносов. Это позволяет им снизить затраты на социальные выплаты и вложить освободившиеся средства в развитие производства.

Льготы в сфере услуг

В сфере услуг МСП также могут рассчитывать на льготы по страховым взносам. Например, предприятия, занимающиеся предоставлением образовательных услуг, могут рассчитывать на снижение страховых взносов на определенные категории сотрудников, таких как преподаватели. Такие льготы позволяют снизить затраты на заработную плату и обеспечивают привлекательные условия труда, что в свою очередь способствует привлечению высококвалифицированных специалистов.

Важно отметить, что льготы по страховым взносам для МСП предоставляются не только в области производства и услуг, но и в других отраслях экономики. Кроме того, льготы могут быть различными в разных регионах страны.

Таким образом, льготы по страховым взносам для МСП являются важной мерой поддержки и стимулом для развития предпринимательства в разных отраслях экономики. Они помогают снизить финансовые затраты на социальные выплаты и способствуют привлечению квалифицированных сотрудников. Предприниматели могут использовать освободившиеся средства для развития производства, расширения ассортимента товаров и услуг, а также улучшения условий работы и обучения персонала.

Продление срока льготной страховки

Однако, существует ряд условий, чтобы продлить срок льготной страховки:

1. Размер среднесписочной численности работников

Срок льготной страховки может быть продлен, если размер среднесписочной численности работников предприятия не превышает установленные лимиты. Для разных отраслей экономики существуют различные пороговые значения среднесписочной численности работников, поэтому необходимо учитывать этот фактор.

2. Период функционирования предприятия

Условием продления срока льготной страховки является длительность функционирования предприятия. В зависимости от региона и отрасли деятельности, предприниматель должен иметь определенный опыт работы для того, чтобы иметь право на продление льготного страхования.

3. Отсутствие задолженностей по страховым взносам

Продление срока льготной страховки возможно только в случае отсутствия задолженностей по уплате страховых взносов. Поэтому предприниматель должен внимательно следить за своевременной оплатой страховых взносов, чтобы избежать проблем при продлении льготной страховки.

Продление срока льготной страховки является важным условием для сохранения финансовой стабильности малого и среднего бизнеса. Соблюдение условий продления позволяет предпринимателям продолжать получать льготы по страховым взносам и эффективно управлять своими финансами.

Облегчение платежей для МСП

Предоставление льгот

Государство предоставляет МСП ряд преимуществ, связанных с оплатой страховых взносов. В частности, малые и средние предприятия могут рассчитывать на уменьшение ставки страховых взносов. Это позволяет снизить нагрузку на бизнес и улучшить его финансовое положение.

Льготный тариф взимается с учетом особенностей МСП и дифференцируется по регионам. Это обеспечивает равные условия для развития предпринимательства в различных частях страны.

Преимущества для МСП

Облегчение платежей по страховым взносам предоставляет ряд преимуществ для малых и средних предпринимателей:

- Снижение затрат: Уменьшение ставки страховых взносов позволяет МСП снизить затраты и улучшить свою финансовую ситуацию.

- Повышение конкурентоспособности: Более низкие платежи позволяют предприятиям быть конкурентоспособными и успешно развиваться на рынке.

- Упрощение бухгалтерии: Снижение страховых взносов делает учет и отчетность более простыми и понятными для МСП.

Таким образом, облегчение платежей по страховым взносам способствует развитию малого и среднего предпринимательства, создает благоприятные условия для бизнеса и помогает укрепить экономику страны.

Снижение ставок на страховку для МСП

Согласно законодательству, МСП имеют право на льготы по страховым взносам. Сниженные ставки на страхование означают, что предприниматели могут сэкономить значительную сумму денег и реинвестировать ее в свой бизнес или использовать для других целей.

| Вид деятельности | Ставка страховых взносов |

|---|---|

| Производство товаров | 7,6% |

| Торговля | 7,6% |

| Услуги | 7,6% |

Размер льготной ставки может быть установлен для разных видов деятельности, что позволяет предпринимателям выбирать наиболее выгодные условия для своего бизнеса.

Важно отметить, что ставки на страхование для МСП могут изменяться в зависимости от ряда факторов, таких как общая сумма заработной платы работников, тип деятельности, региональные особенности и т.д. Поэтому предпринимателям следует обращаться к специалистам или изучать соответствующую информацию, чтобы получить более точную информацию о льготах и ставках на страховку для своего бизнеса.

Упрощенная система расчета страховых взносов

Для малого и среднего предпринимательства существует упрощенная система расчета страховых взносов, предоставляющая ряд льгот и упрощений. Эта система позволяет компаниям оптимизировать свои расходы, снижая налоговую нагрузку.

Преимущества упрощенной системы

Упрощенная система расчета страховых взносов имеет следующие преимущества:

- Фиксированный процент. В отличие от обычной системы, где страховые взносы рассчитываются на основе заработной платы работников, в упрощенной системе взносы расчитываются по фиксированному проценту от выручки компании. Это упрощает процесс расчета и делает его более прозрачным.

- Повышенное лимиты. МСП, использующие упрощенную систему, имеют возможность пользоваться повышенными лимитами страховых взносов. Это также снижает их финансовую нагрузку и увеличивает доступность страхования для работников.

- Упрощенная отчетность. Упрощенная система расчета страховых взносов позволяет сократить количество отчетности и упростить процесс подачи заявлений. Это экономит время и ресурсы компании, позволяя сосредоточиться на основной деятельности.

Основные условия и требования

Для того чтобы воспользоваться упрощенной системой расчета страховых взносов, необходимо удовлетворять следующим условиям и требованиям:

- Быть зарегистрированной как малое или среднее предприятие в соответствии с законодательством Российской Федерации.

- Не иметь задолженности по страховым взносам и налогам.

- Предоставлять полную и достоверную информацию о выручке компании и численности работников.

- Соблюдать сроки и порядок подачи отчетности и уплаты страховых взносов.

Упрощенная система расчета страховых взносов является эффективным инструментом для поддержки малого и среднего предпринимательства. Она позволяет снизить финансовую нагрузку на компании и улучшить условия работы для их работников.

Льготы для МСП при занятости инвалидов

Для малого и среднего предпринимательства (МСП) предусмотрены определенные льготы при занятости инвалидов. Это делается с целью поддержки инклюзивного трудового рынка и создания равных возможностей для всех категорий работников.

Одной из таких льгот является снижение страховых взносов по заработной плате инвалида. Согласно законодательству, МСП, занятые хотя бы одним инвалидом, освобождаются от уплаты части страховых взносов, которые обычно платятся в Фонд социального страхования.

Размер льготы определяется на основе количества инвалидов, занятых предприятием. Чем больше инвалидов привлечено к работе, тем меньше страховых взносов необходимо уплачивать. Такая система поощряет работодателей к привлечению инвалидов на работу и облегчает им финансовое бремя.

Преимущества занятости инвалидов для МСП:

1. Снижение страховых взносов. Льготное условие позволяет существенно снизить финансовые затраты МСП на оплату страховых взносов. Это выгодно в плане учета затрат и общего бюджета предприятия.

2. Развитие имиджа предприятия. Занятость инвалидов демонстрирует социальную ответственность бизнеса и способствует повышению имиджа компании в глазах потребителей и партнеров.

3. Поддержка государства. МСП, использующие льготы при занятости инвалидов, получают поддержку со стороны государства в виде различных программ и грантов. Это позволяет развивать и расширять бизнес, получать финансовые и консультационные услуги.

Ограничения и требования для получения льгот:

1. Занятость инвалида. МСП должно иметь на своем предприятии хотя бы одного работника с инвалидностью, чтобы иметь право на льготы по страховым взносам.

2. Подписание договора. МСП обязано заключить договор с Фондом социального страхования о получении льгот. В договоре указываются условия и суммы снижения страховых взносов.

3. Соблюдение нормативов. МСП обязуется соблюдать нормы, устанавливающие минимальное количество рабочих мест для инвалидов. Таким образом, предприятие должно стремиться к постепенному увеличению процента занятости инвалидов на своей территории.

Льготы для МСП при занятости инвалидов являются важным инструментом в социальной политике государства и дают возможность построить инклюзивное общество, где каждый гражданин имеет право на труд и достойное существование.

Льготы для МСП при использовании труда социально незащищенных групп

Малые и средние предприятия (МСП) могут получать льготы по страховым взносам при использовании труда социально незащищенных групп населения.

В рамках таких льгот, МСП освобождаются от уплаты части страховых взносов за использование предпринимателем труда инвалидов или лиц, находящихся на пенсии. Такие меры направлены на поддержку и стимулирование занятости людей, находящихся в трудной жизненной ситуации.

Для того чтобы воспользоваться льготами, МСП должны предоставить необходимую документацию, подтверждающую квалификацию и социальное положение используемых работников. В тех случаях, когда МСП злоупотребляет использованием льготных условий, предусмотрены штрафные санкции.

Льготы для МСП при использовании труда социально незащищенных групп являются одним из инструментов государственной поддержки и помогают увеличить доступность работы для тех, кто находится в сложной жизненной ситуации.

Субсидирование страховых взносов для МСП

Субсидирование страховых взносов представляет собой компенсацию части затрат на уплату страховых взносов, которые обязаны платить предприятия в пользу государственных социальных фондов.

Для получения субсидии на страховые взносы МСП должны соответствовать определенным условиям. Во-первых, предприятие должно быть признано МСП в соответствии с действующим законодательством. Во-вторых, необходимо участвовать в программе поддержки МСП, разработанной правительством. Такая программа может предусматривать различные условия, например, участие в инвестиционных проектах, создание новых рабочих мест и т.д.

Подсистемой субсидирования страховых взносов для МСП является тарифное субсидирование. При таком подходе субсидия предоставляется в виде снижения платежей по тарифам на обязательное социальное страхование. Тарифы могут быть установлены ниже, чем для других предприятий, что позволяет МСП значительно сэкономить на страховых взносах.

Следует отметить, что субсидирование страховых взносов является временной мерой и может быть предоставлено на определенный период. Также, размер субсидии может зависеть от различных факторов, включая размер предприятия, отрасль деятельности и другие условия.

В целом, субсидирование страховых взносов является важной формой поддержки МСП, которая позволяет им сократить затраты на социальное страхование и вложить освободившиеся средства в развитие бизнеса. Это одна из мер, способствующих развитию предпринимательства и повышению его конкурентоспособности.