Расчет и оплата налогов – важная задача для всех физических и юридических лиц. Часто в процессе уплаты налогов возникают вопросы и необходимо разобраться в регламентах и правилах оплаты налогов. Одним из таких вопросов является платежка 1 процент свыше 300 тысяч за 2021 год. В данной статье вы найдете официальное руководство по заполнению и уплате данного налога.

Платежка 1 процент свыше 300 тысяч за 2021 год относится к налогу на доходы физических лиц. Данный налог предназначен для индивидуальных предпринимателей, которые работают по упрощенной системе налогообложения (УСН) и имеют доходы свыше 300 000 рублей в год. Также данный налог касается ип, которые пользуются упрощенной системой налогообложения. Платежка должна быть оплачена до конца года, следующего за отчетным (для 2021 года – до конца 2022 года).

Для заполнения платежки необходимо указать сумму доходов, превышающую 300 тысяч рублей. Также необходимо указать процент, который составляет 1 процент от суммы доходов свыше 300 тысяч рублей. Полученная сумма является налогом, который должен быть уплачен в пенсионный фонд. Кроме того, в платежке необходимо указать КБК (код бюджетной классификации), который предоставляется налоговыми органами.

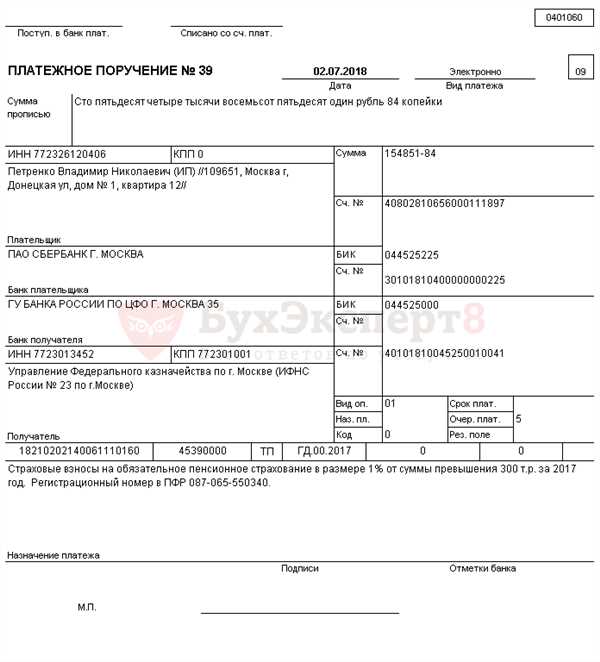

Платежка 1 процент свыше 300 тысяч за 2021 год образец

Платежка 1 процент свыше 300 тысяч за 2021 год должна быть оплачена в бюджетный фонд до 31 марта 2022 года. В качестве основания для платежа следует использовать код бюджетной классификации (КБК) 30111821010016000140, который обозначает Доходы от поступления налога на доходы физических лиц в пользу федерального бюджета. Сумма платежа должна быть указана в рублях в сумме, превышающей 300000 рублей, и округляется до тысяч. Например, если сумма доходов составляет 320000 рублей, то налоговый платеж будет равен 2000 рублей (320000 — 300000 = 20000, 20000 * 0,01 = 2000).

Для ИП и физических лиц, уплачивающих налог по КУОМ, налоговая платежка 1 процент свыше 300 тысяч за 2021 год составляется и подается в налоговый орган вместе с налоговой декларацией. В случае, если налогоплательщик получает доходы от предоставления прав на использование интеллектуальной собственности, ставка налога может быть снижена до 0,3 процента.

Пример заполнения платежки:

КБК: 30111821010016000140

Фонд: Федеральный бюджет

Сумма платежа: 2000 рублей

Основание платежа: Налог на доходы физических лиц свыше 300000 рублей за 2021 год

Важно знать:

Сумма платежа должна быть указана в рублях до тысячного знака. Округление до ближайшего тысячного рубля производится по правилам математики, т.е. дробная часть менее 500 рублей отбрасывается, а дробная часть, равная или больше 500 рублей, округляется вверх.

Официальное руководство по заполнению платежки

Данное руководство предназначено для лиц, получивших доходы свыше 300 тысяч рублей в году и имеющих обязанность уплачивать 1 процент от этих доходов в Фонд социального страхования (пенсионный фонд).

Следующие шаги помогут правильно заполнить платежку:

- В поле КБК необходимо указать соответствующий код бюджетной классификации. Для взносов в пенсионный фонд КБК следует указать XXXXXXXXXX.

- Доходы, полученные в году, нужно указать в поле Доходы. Если доходы превышают 300 тысяч рублей, следует указать сумму доходов свыше этой границы.

- В поле Процент необходимо указать 1, так как ставка взноса для данной категории составляет 1 процент.

- Год, за который предоставляется платежка, указывается в соответствующем поле. Для платежки за 2021 год следует указать 2021.

- Сумма взноса рассчитывается автоматически, исходя из указанных данных.

Структура платежки может отличаться в зависимости от статуса налогоплательщика. ИП и юридические лица могут иметь дополнительные поля для заполнения, связанные с их статусом.

Обратите внимание, что эта информация актуальна для платежки за 2021 год. В случае изменений в законодательстве или требованиях Фонда социального страхования, необходимо ознакомиться с последней версией официального руководства и соответствующими обновлениями.

КБК свыше 300 тыс руб доходов 1 для ИП в 2022 году

КБК (код бюджетной классификации) 1 предназначен для указания суммы доходов свыше 300 тысяч рублей в соответствии с УСН (упрощенной системой налогообложения) для индивидуальных предпринимателей (ИП) в 2022 году.

При осуществлении предпринимательской деятельности по системе УСН, ИП должен уплачивать налог в размере 1 процента от доходов, превышающих 300 тысяч рублей.

Оплата этого налога осуществляется путем перечисления суммы на специальный счет в пенсионный фонд. Для этого необходимо указать соответствующий КБК (код бюджетной классификации) в платежке.

| Код | Описание |

|---|---|

| 1 | Доходы физических лиц |

| 300000 | Свыше 300 тыс рублей |

| Для ИП | Для индивидуальных предпринимателей |

| 2022 | Год |

Таким образом, при осуществлении предпринимательской деятельности в 2022 году, ИП должен обратить внимание на указание КБК 1 при уплате налога в размере 1 процента от доходов, превышающих 300 тысяч рублей.

Изменения в КБК для ИП свыше 300 тыс. руб. доходов

С 2022 года вступают в силу изменения в Классификаторе бюджетной классификации (КБК) для индивидуальных предпринимателей (ИП), у которых доходы свыше 300 тыс. руб. в году.

Согласно данным изменениям, ИП с доходами свыше 300 тыс. руб. в году должны будут уплачивать 1 процент суммы доходов в Пенсионный фонд (ПФ). Этот процент будет расчитываться при помощи специального КБК.

Новый КБК создан для определения и контроля уплаты взносов от доходов ИП, которые превышают 300 тыс. руб. в году. Он обеспечивает перечисление средств в Пенсионный фонд.

Такие изменения в КБК для ИП с доходами свыше 300 тыс. руб. в году были предложены в рамках введения упрощенной системы налогообложения (УСН) для предпринимателей, с целью снижения налоговых преимуществ.

Эти изменения в КБК позволят укрепить пенсионный фонд и обеспечить социальную защиту граждан, имеющих высокий уровень доходов.

Важно отметить, что новый КБК будет применяться только к ИП, у которых доходы свыше 300 тыс. руб. в году. Для ИП с доходами до этой суммы КБК и проценты не изменятся.

КБК 1 процент свыше 300 в 2022 для ИП

КБК 1 процент свыше 300 в 2022 году для ИП применяется при рассчете пенсионного взноса. Если сумма доходов ИП за год превышает 300 тыс. руб., то они облагаются ставкой 1 процент. Данная ставка применяется для всех ИП исключительно при условии, что они работают по УСН (Упрощенная система налогообложения).

УСН – это специальный налоговый режим, который предоставляет возможность уплаты налога по упрощенным правилам. Для ИП, применяющих УСН, ставка пенсионного взноса составляет 1 процент от доходов свыше 300 тыс. руб. в году.

Код бюджетной классификации (КБК) 1 процент свыше 300000 руб. в 2022 году для ИП – это специальный код, который используется при заполнении платежных документов для уплаты пенсионного взноса. При заполнении платежки необходимо указать этот код, чтобы правильно идентифицировать пенсионный взнос за сверхурочную сумму.

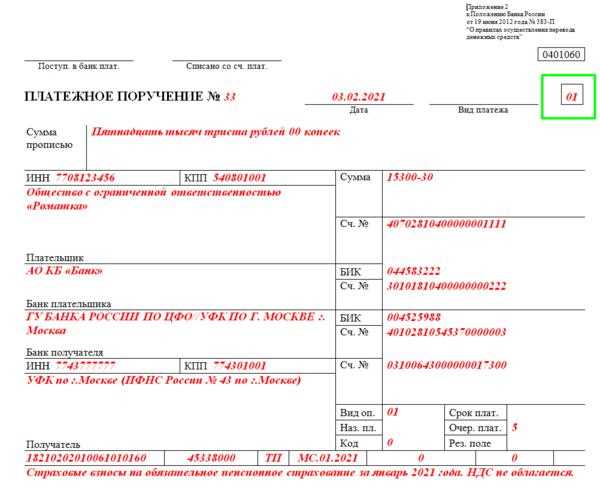

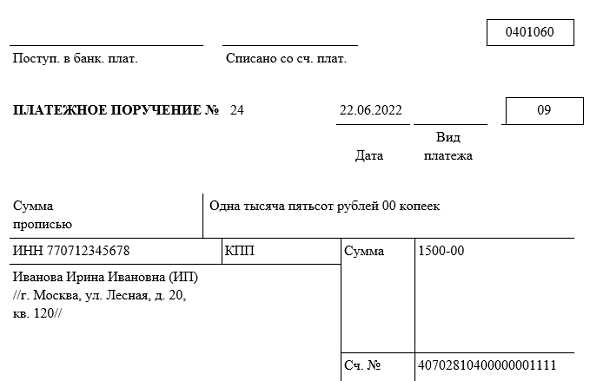

Пример платежки для ИП при доходах свыше 300000 руб. в 2022 году:

- Наименование получателя: Фонд социального страхования Российской Федерации

- ИНН получателя: 1234567890

- КПП получателя: 9876543210

- Банк получателя: ОАО Банк

- БИК банка получателя: 123456789

- КБК: 12345678901234567890

- Назначение платежа: Пенсионный взнос ИП при доходах свыше 300000 руб. в 2022 году

- Сумма платежа: указать сумму пенсионного взноса

При заполнении платежной квитанции необходимо тщательно проверять правильность указанных данных. В случае ошибки может возникнуть задержка в обработке платежа или его неправильное зачисление.

Новый КБК налога в 1 процент свыше 300 тысяч для ИП

В 2022 году для индивидуальных предпринимателей (ИП) вступает в силу новый Классификатор бюджетной классификации (КБК) для уплаты налога в размере 1 процента на доходы свыше 300 тысяч рублей.

Пенсионный фонд

На эти доходы будет взиматься налог, который должен быть уплачен в пользу Пенсионного фонда. Этот налог является дополнительным и призван обеспечить пенсионное обеспечение граждан.

УСН и доходы ИП

Новый налог в размере 1 процента применяется только к ИП, осуществляющим деятельность на основе упрощенной системы налогообложения (УСН). Он взимается с доходов, полученных сверх 300 тысяч рублей в течение года.

КБК (Классификатор бюджетной классификации) — это специальный код, который указывается в платежных документах при уплате налогов и сборов. Он позволяет определить, какой именно налог и в какой бюджет взносится денежная сумма.

ИП, получившие доходы свыше 300 тысяч рублей в 2021 году и применяющие УСН в 2022 году, должны использовать новый КБК при уплате налога в размере 1 процента на эти доходы.

КБК 1 в пенсионный фонд в 2022 году для ИП с доходов свыше 300

Индивидуальные предприниматели, работающие по Упрощенной системе налогообложения (УСН), должны уплатить 1 процент от доходов свыше 300 тысяч рублей в качестве пенсионных взносов. Эти взносы перечисляются в пенсионный фонд и образуют пенсионные накопления для будущей пенсии ИП.

Доходы ИП, превышающие 300 тысяч рублей, подлежат облаганию ставкой 1 процент. При этом доходы до 300 тысяч рублей не облагаются пенсионными взносами. Таким образом, если доходы ИП составляют 400 тысяч рублей, то пенсионные взносы будут уплачиваться только с 100 тысяч рублей — 1 процент от суммы свыше 300 тысяч рублей.

КБК 1 указывается в форме платежного поручения при перечислении пенсионных взносов в пенсионный фонд. Этот код обеспечивает правильное зачисление средств на счет учреждения.

Размер пенсионных взносов, уплачиваемых ИП, зависит от доходов, полученных в течение года. В случае, если доходы ИП в 2022 году превысят 300 тысяч рублей, необходимо учесть эту обязанность и при проведении бухгалтерского учета.

Как перечислить 1 процент в пенсионный фонд для ИП с доходами свыше 300 тысяч

Для перечисления 1 процента в пенсионный фонд вам понадобится КБК (код бюджетной классификации) 010 1 40001 01 1000 160. КБК указывается в системе электронного документооборота при проведении платежа.

Дополнительно, следует учесть, что ИП, применяющие упрощенную систему налогообложения (УСН) и имеющие доходы свыше 300 тысяч рублей, обязаны уплачивать этот 1 процент.

Для внесения платежа необходимо следовать следующим шагам:

- Подготовить финансовые документы, в которых указаны доходы ИП за отчетный период (в данном случае за 2022 год).

- Рассчитать 1 процент от суммы доходов свыше 300 тысяч рублей.

- Определить сумму платежа и составить соответствующую платежку.

- Внести платеж в банк с указанием КБК и применяя систему электронного документооборота (если доступна).

- Получить подтверждение об оплате.

Помните, что своевременное и точное уплата 1 процента в пенсионный фонд является важным обязательством для ИП с доходами свыше 300 тысяч рублей. Соблюдение этого требования гарантирует правильное ведение вашего бизнеса и соблюдение законодательства.

Процент свыше 300000 при УСН доходы

В соответствии с действующим законодательством в 2022 году физические лица, осуществляющие предпринимательскую деятельность по УСН, должны уплачивать проценты на сверх доходы в размере 1% от суммы, превышающей 300000 рублей.

Данные проценты взимаются с целью формирования пенсионного фонда для индивидуальных предпринимателей и основаны на принципе прогрессивности налогообложения. Отчисления в пенсионный фонд проводятся по КБК 300 301 07010 003 0121400 000.

При рассчете доходов для определения суммы, свыше которой начисляются проценты, учитываются все доходы, полученные индивидуальным предпринимателем, включая доходы от выполняемых работ и оказываемых услуг. Если общая сумма доходов превышает 300000 рублей, то только сумма свыше этого порога облагается процентами.

Уплата процентов осуществляется при подаче ежеквартальной налоговой декларации и является обязательной для всех индивидуальных предпринимателей, которые применяют упрощенную систему налогообложения.

Как рассчитать 1 процент при УСН на дополнительные доходы свыше 300 000 рублей?

В 2022 году индивидуальный предприниматель (ИП), применяющий Упрощенную систему налогообложения (УСН), должен будет учесть платеж в размере 1% от дополнительных доходов, превышающих 300 000 рублей. Этот платеж направляется в Пенсионный фонд Российской Федерации.

Для расчета 1 процента необходимо вычислить дополнительные доходы, которые превышают сумму 300 000 рублей. Для этого необходимо учесть все доходы ИП, полученные в рамках деятельности по УСН, за год.

Следующим шагом необходимо вычислить сумму доходов, полученных свыше 300 000 рублей. Если итоговая сумма доходов превышает эту отметку, то ИП обязан выплатить 1% от превышающей суммы.

При расчете платежа необходимо использовать Код бюджетной классификации (КБК) 18210301000010000140. Этот КБК относится к платежу в пенсионный фонд от дополнительных доходов, полученных индивидуальным предпринимателем.

Полученная сумма, определяющая 1 процент, должна быть уплачена в Пенсионный фонд Российской Федерации в порядке, установленном действующим законодательством.

Итак, при УСН на дополнительные доходы свыше 300 000 рублей, ИП обязан выплатить 1 процент от превышающей суммы в пенсионный фонд РФ, используя Код бюджетной классификации (КБК) 18210301000010000140.