Если у вас нет начислений по 6 НДФЛ за отчетный период, вам все равно нужно сдавать нулевую отчетность. Для этого вам необходимо составить и отправить письмо в Инспекцию Федеральной налоговой службы (ИФНС).

Нулевой отчет по 6 НДФЛ – это документ, который подтверждает отсутствие начислений по налогу на доходы физических лиц за определенный период. Заполнение и отправка нулевой отчетности очень важны, так как это обязательное требование закона.

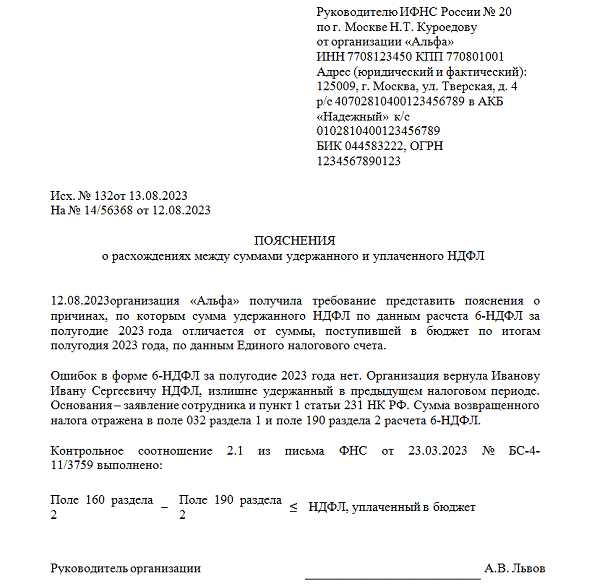

Для заполнения письма в ИФНС при нулевой отчетности необходимо указать все необходимые сведения о вашей организации, а также предоставить образец заполнения нулевой отчетности. В письме нужно указать данные организации, номер ИНН, период, за который сдается отчетность, а также причину отсутствия начислений.

Если у вас возникли вопросы по заполнению письма в ИФНС при нулевой отчетности, обратитесь к специалистам. Не допускайте ошибок, чтобы избежать недоразумений и штрафов со стороны налоговой инспекции.

Нужно ли сдавать нулевой отчет 6 НДФЛ

Если в компании не было начислений налога на доходы физических лиц за отчетный период, то можно сдать нулевую отчетность по 6 НДФЛ.

Форма 6 НДФЛ предназначена для отчетности о доходах, облагаемых по ставке 13% и полученных физическими лицами. Такой отчет требуется подать в ИФНС не позднее 30 апреля следующего после отчетного года.

Если у компании нет доходов, облагаемых 6 НДФЛ за отчетный период, то все равно необходимо подать отчет с нулевыми показателями.

Ниже представлен пример формы отчетности по 6 НДФЛ:

Образец отчета по 6 НДФЛ:

Форма 2-НДФЛ

1. Наименование организации:

ООО Примерная компания

2. Код налогового органа:

0123

… (продолжение формы)

Нулевая 6 НДФЛ: правила заполнения

Если в течение отчетного периода не было начислений по налогу на доходы физических лиц (НДФЛ) и необходимости сдавать отчетность по этому налогу накопилось за несколько месяцев, то можно сдать нулевой отчет по 6 НДФЛ.

Образец заполнения нулевой отчетности по 6 НДФЛ:

| Строка декларации | Наименование показателя | Значение показателя |

|---|---|---|

| 2 | Сумма должна быть равна 0 | 0 |

Для заполнения отчета по 6 НДФЛ нужно указать только сумму в строке 2, которая должна быть равна 0. Остальные строки можно оставить пустыми.

Образец заполнения нулевого отчета по 6 НДФЛ

Нулевая отчетность по 6 НДФЛ может быть необходима в случае, если у налогоплательщика нет начислений, подлежащих налогообложению в соответствии с этим видом налога. В таком случае, налоговый агент обязан сдавать нулевой отчет по 6 НДФЛ.

Для заполнения нулевого отчета по 6 НДФЛ нужно указать следующую информацию:

- ИНН налогоплательщика.

- Период, за который сдается отчет. Например, Январь 2022 года.

- Коды дополнительных реквизитов, если они требуются.

Также вы можете приложить документы, подтверждающие отсутствие начислений по 6 НДФЛ, например, справку об отсутствии доходов и начислений.

Вот пример заполнения нулевого отчета по 6 НДФЛ:

- ИНН налогоплательщика: 1234567890

- Период отчетности: Январь 2022 года

- Коды дополнительных реквизитов: отсутствуют

Важно помнить, что сдавать нулевой отчет по 6 НДФЛ необходимо в случае, если нет начислений, подлежащих налогообложению по этому виду налога.

Нужно ли сдавать 6 НДФЛ и 2 НДФЛ при нулевой отчетности

Ответ на этот вопрос простой: нет, не нужно. При нулевой отчетности, если у вас отсутствуют начисления подлежащие отчетности по 6 НДФЛ и 2 НДФЛ, не нужно подавать эти отчеты в налоговую инспекцию.

Однако, стоит условие, при котором сдача отчетности все же является обязательной. Если у вас были начисления, но они оказались нулевыми (например, все доходы были исчислены как необлагаемые налогом), в таком случае нужно сдать отчеты по 6 НДФЛ и 2 НДФЛ с указанием нулевого значения.

Образец заполнения нулевой отчетности по 6 НДФЛ и 2 НДФЛ

Для заполнения отчетности по 6 НДФЛ и 2 НДФЛ при нулевой отчетности необходимо использовать общие приказы и формы ИФНС, предназначенные для всех налогоплательщиков. В них требуется указать свои персональные данные, данные об организации или месте работы (для юридических лиц) или данные о доходах и расходах (для физических лиц).

Важно заполнить все поля формы в соответствии с вашей конкретной ситуацией. Укажите нулевые значения для всех обязательных полей и предоставьте дополнительную информацию, если это требуется по действующему законодательству.

В случае нулевой отчетности, заполненные отчеты должны быть подписаны руководителем организации или физического лица и сданы в ИФНС в соответствии с установленными сроками.

НДФЛ нулевой отчет: особенности

Если в течение отчетного периода не было начислений, включая начисления налога на дивиденды и доходы от продажи ценных бумаг, то работодатель или самозанятый индивидуал должны составить и сдать нулевой отчет по НДФЛ. Этот отчет является свидетельством того, что не было доходов, подлежащих налогообложению по НДФЛ.

Для заполнения нулевого отчета по НДФЛ нужно использовать форму 2-НДФЛ. Однако, есть некоторые отличия и особенности. Например, вместо начисления налога указывается сумма 0, а вместо начисленного налога указывается сумма 0. Также следует указать нулевую сумму в графе сумма дохода, облагаемого по ставке 13%, если такой доход отсутствует.

Образец заполнения нулевого отчета по НДФЛ:

| Наименование показателя | Сумма |

|---|---|

| 1. Признак объекта налогообложения | 0 |

| 2. Сумма дохода | 0 |

| 3. Размер налога, подлежащий удержанию с дохода налогоплательщика | 0 |

| 4. Сумма дохода, облагаемого по ставке 13% | 0 |

| 5. Сумма налога, подлежащая уплате в бюджет | 0 |

Важно заполнить нулевой отчет по НДФЛ в соответствии с установленными правилами и образцами, чтобы избежать возможных ошибок и недоразумений при его предоставлении в ИФНС. Точное и правильное заполнение отчета позволит соблюсти налоговое законодательство и избежать штрафных санкций.

НДФЛ нулевая отчетность: нужно ли сдавать

Нулевая отчетность по 6 НДФЛ представляет собой отчет о начислениях и удержаниях налога на доходы физических лиц, когда налоговые агенты не производили начислений или удержаний.

При нулевой отчетности заполнения отчета нет, так как отчет не требуется, если отсутствуют начисления и удержания налога по 6 НДФЛ.

Но обратите внимание, что образец отчета можно найти на сайте налоговой службы, чтобы быть уверенным, что правильно заполнили отчет о нулевой отчетности.

Таким образом, при нулевой отчетности по 6 НДФЛ отчет сдавать не требуется, но рекомендуется ознакомиться с образцом отчета для подтверждения правильности заполнения в случае необходимости.

НДФЛ при отсутствии начислений: особенности

Если отчетность по 6 НДФЛ имеет нулевой отчет или отчетность полностью отсутствует, необходимо знать некоторые особенности, связанные с заполнением этой формы.

1. Нулевая отчетность

Если за отчетный период не было никаких начислений, то при заполнении формы 6 НДФЛ следует указать это как нулевая отчетность. Таким образом, даже если начислений не было, необходимо сдавать отчет, но указать нулевые суммы.

2. Отсутствие начислений

Если в течение отчетного периода не было начислений по НДФЛ, следует указать это в отчетности. В этом случае необходимо заполнить отчетные поля соответствующим образом и указать нулевые суммы начислений.

Важно помнить, что даже в случае отсутствия начислений, отчетность по 6 НДФЛ должна быть сдана в соответствующие налоговые органы, чтобы избежать возможных штрафов или иных негативных последствий.

НДФЛ при нулевой отчетности: нужно ли сдавать

При заполнении отчета по 6 НДФЛ необходимо указывать все начисленные суммы налога на доходы физических лиц и производить соответствующие расчеты. Однако, при отсутствии начислений, таких действий выполнять не нужно.