В России существуют две основных системы налогообложения для юридических лиц — основной и упрощенный налоговые режимы. Понимание различий между этими системами является важным аспектом для предпринимателей и участников рынка.

Основной налоговый режим, или ОСНО, это система, в которой налоги рассчитываются на основе общей прибыли организации. В данном случае применяются стандартные налоговые ставки и процедуры для расчета и уплаты налогов. ОСНО часто применяется крупными компаниями и предоставляет большую гибкость в управлении и распределении финансовых ресурсов.

Упрощенный налоговый режим, или УСН, является альтернативой ОСНО и применяется для малых и средних предприятий. Главное отличие между УСН и ОСНО заключается в способе расчета налогов. В УСН налоги рассчитываются на основе выручки или дохода предприятия, а не на основе прибыли. Это позволяет упростить процедуры расчета и уплаты налогов, а также снизить бухгалтерскую нагрузку для предпринимателя.

Таким образом, разница в налогообложении между УСН и ОСНО состоит в способе расчета налоговой базы. В ОСНО налоги рассчитываются на основе общей прибыли, а в УСН — на основе выручки или дохода. Каждый налоговый режим имеет свои плюсы и минусы, и они выбираются в зависимости от размера компании, ее деятельности и других факторов.

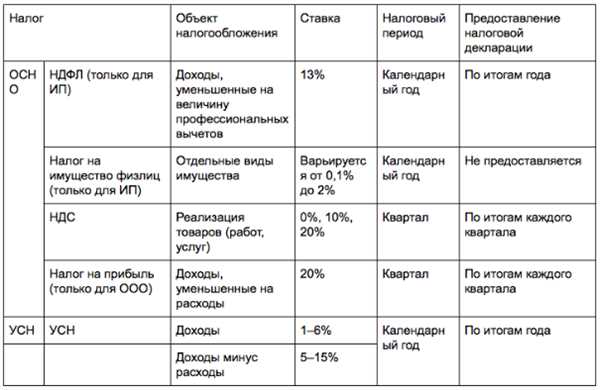

Основной и упрощенные налоговые режимы: основные различия

| Система налогообложения | ОСН | УСН |

|---|---|---|

| Ставки налога | Разные ставки для разных видов деятельности или общая ставка в 20% | Фиксированные ставки в зависимости от вида деятельности (6% или 15%) |

| Категории предпринимателей | Доступен для всех предпринимателей и организаций | Ограниченный перечень видов деятельности и дохода |

| Годовая отчетность | Предоставление полной бухгалтерской отчетности | Обязательности предоставления отчетности нет, но требуется ведение учета |

| Вычеты | Возможность использования различных вычетов | Ограничения по использованию вычетов и льгот |

| Участие в системе НДС | Обязательное участие в системе НДС | Возможность отказаться от участия в системе НДС |

ОСН и УСН имеют свои преимущества и ограничения, поэтому выбор системы налогообложения зависит от вида деятельности и уровня дохода предпринимателя или организации.

Основной и упрощенный налоговый режим (ОСН и УСН)

Разница между ОСН и УСН

Главное отличие между основным и упрощенным налоговыми режимами заключается в наборе правил и условий, которые определяют, как рассчитываются и уплачиваются налоги.

- ОСН (общая система налогообложения) является более сложной и подробной системой, где налогоплательщики должны учитывать все доходы, расходы и прочие факторы, чтобы определить размер налоговых обязательств.

- УСН (упрощенная система налогообложения) представляет более простой и удобный способ расчета и уплаты налогов для некоторых категорий предпринимателей. В этой системе налоги расчитываются по фиксированной ставке, которая зависит от вида деятельности и общих доходов.

Таким образом, главное отличие между ОСН и УСН заключается в сложности расчета и уплаты налогов, а также в наборе правил и условий, которые должны выполняться налогоплательщиками в каждой из этих систем.

Какую систему выбрать: ОСН или УСН?

Выбор между ОСН и УСН зависит от ряда факторов, таких как размер доходов, вид деятельности и другие юридические и финансовые аспекты. Чаще всего, крупные предприятия и организации предпочитают использовать ОСН в связи с большим объемом финансовых операций и сложностью учета.

Однако для небольших предпринимателей и индивидуальных предпринимателей, УСН является более привлекательной системой налогообложения из-за ее простоты и удобства.

Важно проконсультироваться с налоговым консультантом или экспертом, чтобы определить наиболее подходящий налоговый режим для вашего бизнеса.

Разница между УСН и ОСН

ОСН основывается на общей системе налогообложения, где налоги начисляются на прибыль или доходы предприятия. Осно – это именно система налогообложения, где налоги взимаются с прибыли. Для этого надо знать и сумму дохода и расхода, а также все возможные косвенные налоги.

УСН – это упрощенная система налогообложения, закрепленная в законодательстве, которая рассчитывает налоговую базу на основе установленных коэффициентом, зависящих от вида деятельности. УСН применяется к малым предприятиям и индивидуальным предпринимателям, которые имеют право выбрать эту систему налогообложения.

| УСН | ОСН |

|---|---|

| Упрощенная система налогообложения | Общая система налогообложения |

| Применяется к малым предприятиям и индивидуальным предпринимателям | Применяется к различным видам деятельности |

| Рассчитывает налоговую базу на основе установленных коэффициентом | Рассчитывает налоги на прибыль или доходы предприятия |

Таким образом, разница между УСН и ОСН заключается в основе и системе налогообложения. ОСН требует больших расчетов и аналитики, в то время как УСН позволяет упростить процесс налогообложения для малых предприятий и индивидуальных предпринимателей.

Отличия ОСН от УСН

Разница между ОСН и УСН:

1. Общая или упрощенная система налогообложения. ОСН предоставляет предпринимателям возможность пользоваться полным спектром налоговых льгот и вычислять налоговую базу исходя из учетных данных. УСН, напротив, предлагает упрощенный способ расчета налогов, основанный на общем обороте.

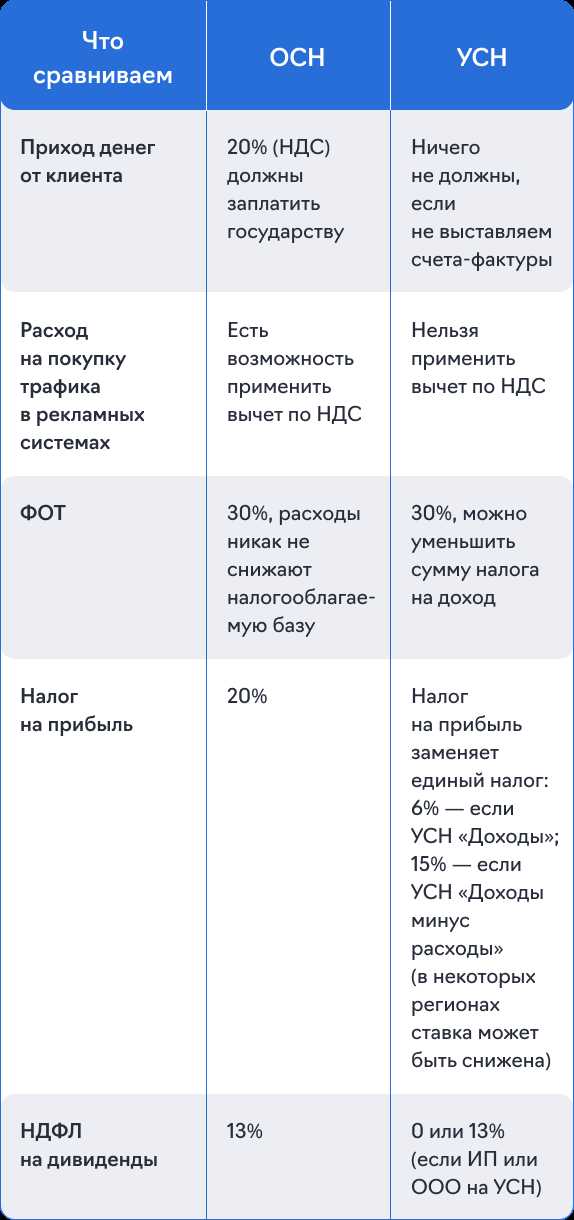

2. Налоговый режим. ОСН подразумевает уплату налога на прибыль предприятия и дополнительных налогов (НДС, налог на имущество и т.д.). УСН, в свою очередь, предоставляет возможность уплаты упрощенного налога, который уже включает все налоговые отчисления.

3. Ставки налогов. В ОСН ставки налогов устанавливаются в соответствии с законодательными нормами и могут изменяться. В УСН ставка налога зависит от вида предпринимательской деятельности и может быть фиксированной или прогрессивной.

4. Обязательности. Переход на ОСН является добровольным и требует регистрации предприятия в налоговой инспекции. В случае УСН, предприятие должно соответствовать определенным критериям для применения данной системы налогообложения.

5. Бухгалтерская отчетность. При общей системе налогообложения требуется предоставление полной бухгалтерской отчетности, включая отчеты по прибыли и убыткам. При упрощенной системе налогообложения можно обойтись только необходимыми документами, такими как кассовые чеки и счета.

6. Ограничения. ОСН предоставляет предприятию больше возможностей для развития, включая возможность работы с крупными клиентами. УСН, в свою очередь, имеет ограничения на максимальный доход и количество работников.

Таким образом, основные отличия между ОСН и УСН заключаются в способе и объеме расчета налогов, ставках, режиме налогообложения, обязательностях и требованиях к бухгалтерской отчетности. Каждый предприниматель может выбрать налоговую систему, наиболее подходящую для своего бизнеса.

Разница между УСН и ОСН

В УСН предусмотрена упрощенная форма налогообложения, где предприниматель платит налог только на общий доход, независимо от источника его получения. При этом максимальный годовой оборот компании не должен превышать установленную границу.

В ОСН система налогообложения основывается на полном учете всех доходов и расходов предпринимательской деятельности. В этом случае предприниматель платит налог на прибыль, которая определяется путем вычитания всех расходов из общего дохода.

Также, отличие между УСН и ОСН заключается в ставке налогообложения. В УСН ставка зависит от вида деятельности и может быть фиксированной или процентной. В ОСН ставка налога на прибыль установлена единой для всех предпринимателей и обычно составляет процент от прибыли компании.

Важно отметить, что УСН подходит для предпринимателей, чей доход не превышает установленную границу, а ОСН рекомендуется использовать для организаций с высоким оборотом и сложной структурой.

Разница между УСН и ОСНО

Упрощенная система налогообложения (УСН)

УСН – это система налогообложения, которая предназначена для определенных категорий предприятий и индивидуальных предпринимателей, осуществляющих предпринимательскую деятельность и удовлетворяющих определенным условиям, таким как оборот и уровень дохода.

Основными преимуществами УСН являются простота расчетов и пониженные налоговые ставки по сравнению с ОСНО. При УСН предприятия и предприниматели обязаны платить налог только на основе выручки или дохода, а не учитывать все расходы и затраты.

Общая система налогообложения (ОСНО)

ОСНО – это система налогообложения, при которой предприниматели обязаны учитывать все доходы, расходы и затраты, а также платить налоги на прибыль. ОСНО применяется к предприятиям и предпринимателям, не удовлетворяющим условиям для применения УСН.

Основная разница между УСН и ОСНО заключается в способе учета и определения налоговой базы. При УСН налоговая база определяется только на основе выручки или дохода, а при ОСНО – на основе прибыли, которая рассчитывается как разность между доходами и расходами.

Также следует отметить, что при УСН предприятия и предприниматели могут самостоятельно выбирать между двумя видами налогов – уплачивать налог на основе выручки или на основе дохода. При ОСНО предприятия обязаны уплачивать налог на прибыль.

УСН и ОСН: основные различия

УСН (упрощенная система налогообложения)

УСН или упрощенная система налогообложения — это специальная система налогообложения, которая позволяет предпринимателям заплатить налог на основе упрощенных правил. Ее можно применять, если годовой доход предприятия не превышает определенный порог и предприятие удовлетворяет некоторые другие требования.

- Основное отличие УСН от ОСН заключается в способе исчисления налога. При УСН налог исчисляется от выручки предпринимателя, а не от прибыли.

- Еще одна причина выбрать УСН — это уменьшенные налоговые ставки. УСН предоставляет низкие проценты налога, что позволяет предпринимателям экономить больше денег.

- В отличие от ОСН, при УСН предпринимателям не нужно предоставлять сложную отчетность, что упрощает учет и упрощает процесс налогового учета.

ОСН (общая система налогообложения)

ОСН или общая система налогообложения — это система налогообложения, которую используют организации и предприниматели, не имеющие права выбирать УСН. В ОСН налог исчисляется от прибыли предпринимателя, а не от выручки как в случае с УСН.

- Также в отличие от УСН, в ОСН у предпринимателей более сложная бухгалтерская и налоговая отчетность. Это требует более продолжительного времени на учет и подготовку отчетности.

- Другая разница между ОСН и УСН — это налоговые ставки, которые могут быть выше, чем в системе УСН.

- ОСН также предоставляет возможность предпринимателям проводить более сложные операции и заниматься различными видами деятельности, которые могут быть недоступны для предприятий, использующих УСН.

В зависимости от особенностей бизнеса и годового дохода предпринимателя, выбор между УСН и ОСН может иметь большое значение для эффективного планирования налогообложения и учета. Поэтому каждый предприниматель должен обратить внимание и изучить основные различия между УСН и ОСН, чтобы выбрать наиболее подходящую систему налогообложения.

Отличие УСН от ОСН

Одно из основных отличий между упрощенной налоговой системой (УСН) и общей системой налогообложения (ОСН) заключается в разнице в подходах к налогообложению.

УСН — это упрощенная система налогообложения, которая предусматривает уплату налогов на основе упрощенных правил. Она применяется для отдельных категорий предпринимателей, чьи доходы не превышают установленные законодательством пороги.

ОСН, в свою очередь, является системой налогообложения для всех остальных предпринимателей, чьи доходы превышают указанные пороги. В этом случае применяются общие правила налогообложения.

Основная разница между УСН и ОСН состоит в том, что УСН предусматривает более упрощенные правила подсчета налогов, учета расходов и уплаты налогов, что делает процесс налоговой отчетности более простым и доступным для предпринимателей.

Также стоит отметить, что при УСН предприниматели обязаны уплачивать налог на долю своего дохода, а сумма налога зависит от вида деятельности и размера дохода. В то время как ОСН обязывает предпринимателей уплачивать налог на прибыль, рассчитанную по общим правилам.

В целом, отличие между УСН и ОСН заключается в разных подходах к налогообложению и учету расходов, в зависимости от размера дохода и вида деятельности предпринимателя.

УСН или общая система налогообложения?

Основная разница между УСН и общей системой налогообложения связана с упрощением процесса учета и уплаты налогов. В УСН налоговая база рассчитывается как разница между доходами и расходами, умноженными на коэффициенты, установленные законодательством. При этом у предпринимателя есть возможность уплачивать налоги в фиксированном размере без учета детализации доходов и расходов.

В свою очередь, общая система налогообложения предполагает более сложные процедуры учета и уплаты налогов. Предприниматель обязан подробно отражать все доходы и расходы в своей бухгалтерии, применять соответствующие налоговые ставки и расчеты, а также предоставлять отчетность в установленные сроки.

Выбор между УСН и общей системой налогообложения зависит от множества факторов, таких как размер и характер деятельности предприятия, объем доходов и расходов, а также наличие и количество сотрудников. Предпринимателю необходимо тщательно изучить оба варианта и принять решение, учитывая все эти факторы и прогнозируемую нагрузку налоговых платежей.

УСН и ОСН: сравнение режимов

Основные различия между упрощенной системой налогообложения (УСН) и основным налоговым режимом (ОСН) включают в себя систему налогообложения, разницу в ставках и упрощенность процедур.

Система налогообложения. ОСН представляет собой общую систему налогообложения, в которой предприниматели платят налоги на прибыль от своей деятельности, а также некоторые другие налоги (например, НДС). В то же время, УСН предусматривает упрощенную систему налогообложения, при которой предприниматели платят налог только на доходы от реализации товаров, работ и услуг.

Разница в ставках. Ставки налогообложения также являются отличием между УСН и ОСН. В случае УСН предприниматели платят фиксированный налог в зависимости от вида деятельности и оборота. В случае ОСН налоговая ставка определяется налоговым кодексом и может быть разной для различных видов деятельности.

Упрощенность процедур. Одним из главных преимуществ УСН является упрощенность процедур расчета и уплаты налога. В случае УСН не требуется ведение сложного бухгалтерского учета и отчетности, как в случае ОСН. Это делает УСН более удобным и привлекательным для малых и средних предприятий.

Таким образом, основное отличие между упрощенной системой налогообложения (УСН) и основным налоговым режимом (ОСН) заключается в системе налогообложения, разнице в ставках и упрощенности процедур. УСН представляет собой упрощенную систему налогообложения с фиксированными ставками налога, в то время как ОСН представляет собой общую систему налогообложения с переменными ставками и сложными процедурами расчета и уплаты налогов.