НДС налоговый агент – это специальный порядок налогообложения при оказании электронных услуг. Этот режим позволяет упростить процедуру взимания налога и переложить его ответственность на поставщиков услуг, которые действуют в качестве налоговых агентов.

Электронные услуги – это услуги, которые предоставляются через Интернет и не требуют физического присутствия поставщика и получателя услуги. К таким услугам относятся, например, продажа программного обеспечения, предоставление доступа к базам данных, организация электронного обучения и многое другое.

В настоящее время все страны Евросоюза, включая Россию, внедряют механизм налогообложения электронных услуг. Согласно новому законодательству, поставщики электронных услуг, не являющиеся резидентами Евросоюза, обязаны зарегистрироваться в специальных налоговых органах и уплачивать НДС на территории тех стран, где оказываются услуги.

Общие принципы налогообложения электронных услуг

Общие принципы налогообложения электронных услуг с НДС подразумевают следующее:

1. Электронные услуги подлежат обложению НДС, если они оказываются юридическими или физическими лицами в России.

2. Если услуга оказывается и потребляется за пределами России, она не облагается НДС в РФ.

3. НДС уплачивается по месту регистрации поставщика услуги. То есть, если поставщик услуги находится в РФ, он платит НДС в РФ.

4. В случае если получатель услуги является налогоплательщиком, применяется обратный механизм налогообложения. Это означает, что получатель самостоятельно расчетает и заплатит НДС по данной услуге.

Таким образом, общие принципы налогообложения электронных услуг с НДС включают в себя учет места оказания услуги, статус налогоплательщика и применение обратного механизма налогообложения.

Основные изменения в налогообложении электронных услуг

С введением новых налоговых правил, связанных с электронной торговлей, в России произошли значительные изменения в налогообложении электронных услуг. Одной из основных новаций стало введение НДС налоговым агентом.

НДС (налог на добавленную стоимость) относится к обязательным платежам, которые субъекты хозяйствования должны вносить в государственный бюджет. До введения новых правил, электронные услуги, оказываемые иностранными компаниями в России, не облагались НДС.

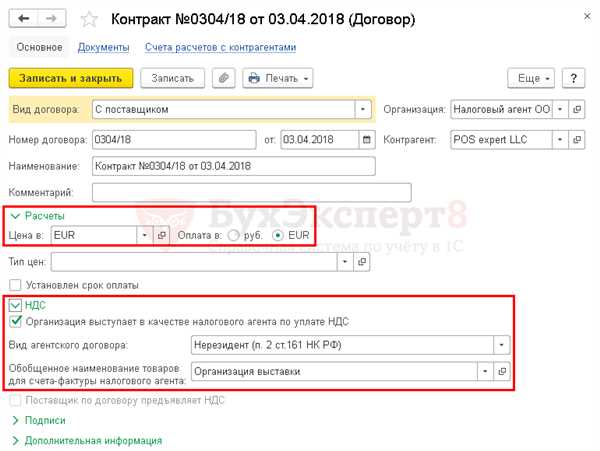

Однако с 1 января 2019 года в России вступил в силу Закон, согласно которому компания-посредник, оказывающая электронные услуги в России от имени иностранного поставщика, становится налоговым агентом и обязуется уплачивать НДС. Это означает, что НДС на электронные услуги, оказываемые иностранными компаниями, необходимо начислить и уплатить налоговому агенту, а не напрямую в бюджет.

Обязанности налогового агента

Налоговый агент обязан контролировать уплату НДС относительно электронных услуг, оказываемых иностранными компаниями в России. Он должен подготовить и передать декларацию по НДС, а также внести соответствующую сумму налога в бюджет.

Кроме того, налоговый агент обязан предоставить внешнему поставщику услуг информацию о выполненных транзакциях и суммах НДС, начисленных на эти услуги. Такая информация помогает российским органам власти контролировать налогообязательства и собирать информацию об иностранных компаниях, оказывающих электронные услуги в России.

Польза для российского бюджета

Введение НДС на электронные услуги от иностранных компаний позволяет российскому бюджету получить дополнительные доходы. Это способствует укреплению финансовой стабильности государства и финансированию социальных программ.

С, учетом этих изменений, компании, оказывающие электронные услуги в России, должны быть готовы к выполнению новых налоговых обязательств и уплате НДС налоговому агенту.

НДС с электронных услуг для резидентов РФ

Согласно изменениям в законодательстве, вступившим в силу с 1 января 2019 года, резиденты Российской Федерации, оказывающие электронные услуги, обязаны уплачивать НДС на свои услуги.

Электронные услуги включают в себя широкий спектр деятельности, осуществляемой через сеть интернет, включая предоставление доступа к информации, различные онлайн-курсы, электронную коммерцию, услуги по распространению программного обеспечения и многое другое.

Ставка НДС для электронных услуг составляет 20%. Резидентам РФ необходимо регистрироваться в качестве плательщиков НДС и включать налог в стоимость предоставляемых услуг. Более того, они обязаны вести учет и отчетность по налогу.

НДС с электронных услуг взимается с заказчика, который также является резидентом РФ. Однако, если заказчик — нерезидент РФ, ответственность за уплату налога возлагается на поставщика услуг.

Важно отметить, что резиденты, оказывающие электронные услуги на территории России, обязаны зарегистрироваться в налоговых органах в качестве налоговых агентов. Это означает, что они являются ответственными за начисление, уплату и отчетность по НДС от своих клиентов.

В целях удобства предоставления электронных услуг, резиденты обязаны соблюдать требования по ведению электронных кассовых аппаратов и использованию электронной отчетности.

Таким образом, резиденты Российской Федерации, оказывающие электронные услуги, должны тщательно изучить требования и правила налогообложения, чтобы правильно начислять и уплачивать НДС.

НДС с электронных услуг для нерезидентов

В соответствии с изменениями налогового законодательства, вступившими в силу с 1 января 2019 года, нерезиденты, предоставляющие электронные услуги на территории РФ, обязаны уплачивать НДС.

С, 1 января 2019 года, поставщики электронных услуг за пределами РФ, в отношении которых плательщиком НДС налоговым агентом является получатель услуги — физическое или юридическое лицо, не являющееся нерезидентом, считаются российскими налоговом агентом.

НДС с электронных услуг законодательно:

Согласно пункта 2 статьи 174.2 Налогового кодекса РФ, поставщик услуг из-за рубежа имеет право взаимодействовать только с одним налоговым агентом на предоставление отчетов и уплату НДС в РФ.

Данный механизм позволяет налоговому агенту, являющемуся получателем услуги, выполнять функции агента по уплате и предоставлению отчетности вместо нерезидента.

Преимущества для нерезидентов:

Для нерезидентов, предоставляющих электронные услуги, этот механизм существенно упрощает процедуру уплаты НДС в РФ.

Он освобождает их от обязанности регистрироваться в налоговых органах РФ, вести учет и предоставлять налоговые отчеты. Все эти процедуры берет на себя налоговый агент-получатель услуги.

Таким образом, внедрение механизма налогового агента упрощает процедуру уплаты НДС с электронных услуг для нерезидентов и способствует развитию границы цифровой экономики.

Обязанности налогового агента при обложении электронных услуг

При обложении электронных услуг налоговый агент имеет определенные обязанности, связанные с уплатой и учетом НДС.

Основные обязанности налогового агента:

1. Определение момента обязанности по уплате НДС на электронные услуги:

Налоговый агент должен определить, когда наступает обязанность по уплате НДС на электронные услуги. Это происходит в момент оказания таких услуг по договору, а также в момент получения предоплаты.

2. Ведение учета и отчетности по НДС на электронные услуги:

Налоговый агент обязан правильно вести учет и отчетность по НДС на электронные услуги в соответствии с законодательством. В отчетах необходимо указывать информацию о произведенных расчетах, суммах полученного дохода, а также уплаченном НДС.

Дополнительные обязанности налогового агента:

1. Предоставление сведений о налогоплательщиках:

Налоговый агент обязан предоставлять налоговым органам сведения о налогоплательщиках, которые получили электронные услуги и предоставляются в рамках его деятельности.

2. Уплата НДС на электронные услуги:

Налоговый агент обязан уплачивать НДС на электронные услуги в специальном налоговом периоде, который может отличаться от обычного налогового периода. Он также должен правильно рассчитывать и передавать сумму уплаченного НДС в налоговый орган.

3. Соблюдение всех требований для обложения электронных услуг:

Налоговый агент должен соблюдать все требования законодательства при обложении электронных услуг НДС. Это включает в себя правильное определение оснований для применения ставки НДС, а также соблюдение специальных правил учета и отчетности.

Все указанные обязанности налогового агента направлены на обеспечение правильного и своевременного уплаты НДС на электронные услуги.

Процедура уплаты НДС с электронных услуг

В соответствии с действующим законодательством, предоставление электронных услуг подлежит обложению НДС. В связи с этим, лица, осуществляющие такую деятельность, должны правильно оформлять и уплачивать налог.

Для уплаты НДС с электронных услуг необходимо соблюдать определенную процедуру. В первую очередь, предоставляющая электронные услуги организация должна зарегистрироваться в налоговом органе в качестве налогового агента. После регистрации будет присвоен соответствующий статус, что позволяет организации выступать в роли налогового агента для уплаты НДС.

Далее, при оказании электронных услуг организация должна вести учет поступления средств от клиентов и расчета НДС. В этом случае вся сумма, полученная от клиента за оказание услуги, должна быть предметом налогообложения. Организация обязана указывать стоимость услуги с учетом включенного НДС в счете или электронном платежном документе.

В конце налогового периода, организация, выступающая в роли налогового агента, должна внести соответствующую сумму НДС в бюджет. Для этого необходимо подготовить и подать декларацию по НДС в налоговый орган, указав все суммы, полученные от клиентов за оказание электронных услуг.

В случае неправильного учета и уплаты НДС с электронных услуг, организация может быть подвергнута налоговой проверке, которая может привести к штрафным санкциям и дополнительным расходам.

Таким образом, процедура уплаты НДС с электронных услуг требует от организации внимательности и соблюдения соответствующих правил и требований. Оперативное и правильное оформление учета и уплаты НДС поможет избежать проблем с налоговыми органами и обеспечить безопасность бизнеса.

Не забывайте о том, что правильное уплаты НДС с электронных услуг является важной составляющей успешного функционирования организации и соблюдения налогового законодательства.

Возможные налоговые риски для налогового агента

В связи с расширением предоставления электронных услуг и обложением их НДС, налоговые агенты сталкиваются с некоторыми налоговыми рисками, которые важно учитывать и принимать меры для их снижения. Ниже рассмотрены основные возможные риски:

1. Неправильное определение места налогоплательщика

Один из ключевых аспектов обложения электронных услуг НДС — правильное определение места налогоплательщика. Налоговый агент должен учитывать национальное законодательство конкретной страны и особенности определения места налогоплательщика в зависимости от услуги.

2. Нарушение правил отчетности и учета

Организация электронной услуги и обложение НДС требуют строгого соблюдения правил отчетности и учета. Налоговый агент должен вести документацию, подтверждающую данную услугу, и своевременно представлять отчетность в налоговые органы.

Правильная организация бухгалтерского учета является залогом минимизации налоговых рисков для налогового агента.

Следует отметить, что каждый налоговый агент может столкнуться с рисками, индивидуальными и уникальными для его деятельности. Поэтому важно обратиться к специалистам по налоговому праву для снижения рисков и оценки правильности проведенных операций.

Советы по эффективному учету и отчетности НДС с электронных услуг

1. Отслеживание поступления электронных услуг

Для правильного учета и отчетности НДС необходимо внимательно отслеживать все поступления электронных услуг. Важно иметь точную информацию о полученных платежах, дате их поступления, а также о том, какие конкретно услуги были оказаны.

2. Учитывайте это в своей бухгалтерской системе

Для эффективного учета и отчетности НДС с электронных услуг рекомендуется использовать специализированные бухгалтерские программы или внести соответствующие изменения в уже используемую систему. Это позволит автоматизировать процессы учета и отчетности, снизить возможность ошибок и упростить процесс подготовки налоговой отчетности.

Важно отметить, что при использовании бухгалтерской системы необходимо учитывать все требования и правила, установленные налоговым законодательством.

В результате, эффективный учет и отчетность НДС с электронных услуг позволяют компаниям быть в соответствии с законодательством и избежать возможных налоговых проблем.

Надеемся, что наши советы помогут вам справиться с сложностями, связанными с учетом и отчетностью НДС при оказании электронных услуг.