Налог на нежилое помещение – один из видов местного налогообложения в России, который начисляется исключительно на объекты, не относящиеся к жилому фонду. К таким объектам, подлежащим обложению налогом, относятся апартаменты в многоэтажках, коммерческие помещения, земельные участки, водные объекты и другие.

Налог на нежилые помещения начисляется на основании их кадастровой стоимости. В каждом регионе свой коэффициент, определяющий размер налога. Он может отличаться в зависимости от области или города. Например, в Московской области коэффициент для жилых квартир составляет 0,1%, а в Санкт-Петербурге – 0,2%.

С 2022 года в Санкт-Петербурге введены изменения в налогообложение нежилых помещений. Теперь плательщиками данного налога могут быть физические лица, которые владеют нежилыми помещениями. Ранее налог обычно начислялся только на юридические лица.

Стоит отметить, что существуют также льготы по налогу на нежилые помещения, которые могут распространяться на конкретные категории плательщиков. Например, в Московской области владельцы загородных домов, имеющих квартиры в городе, могут быть освобождены от уплаты налога на нежилое помещение, если плательщиками являются одни и те же лица.

Таким образом, налог на нежилое помещение для физических лиц становится еще одним объектом налогообложения на территории России. Как рассчитать размер данного налога, узнать о льготах и региональных особенностях налогообложения нежилых помещений, можно воспользоваться специальной шпаргалкой по налогам или консультацией специалистов.

Налог на нежилое помещение для физических лиц с 2022 года

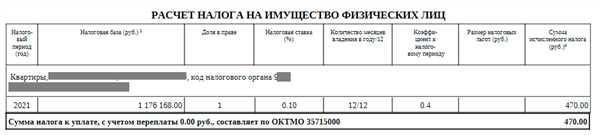

Задачи налога на нежилое помещение для физических лиц включают определение стоимости объекта и расчет налоговой суммы, которую должны заплатить владельцы такого имущества. Расчет налога производится с учетом кадастровой стоимости помещения и применяются определенные проценты, которые исчисляются от этой стоимости.

Отчетный год по налоговой декларации на нежилое помещение для физических лиц обычно совпадает с календарным годом, и налоговые обязательства должны быть исполнены в срок. В 2022 году срок заполнения и подачи налоговой декларации был установлен на 1 июня 2023 года.

Льготы по налогу на нежилое помещение для физических лиц предусматривают освобождение от уплаты налога в определенных случаях. Например, если площадь жилого помещения превышает 100 квадратных метров, то налог на нежилое помещение за него не начисляется. Также, в некоторых регионах России (например, в Екатеринбурге, Севастополе, Ямало-Ненецком автономном округе) предусмотрены льготы по налогу на имущество для физических лиц.

Коммерческая недвижимость также облагается налогом на нежилое помещение для физических лиц. Коммерческие апартаменты, офисы и другие объекты, которые признаются коммерческими, подлежат обязательному начислению налога. Исчисление налога производится по кадастровой стоимости такого имущества, и величина налога зависит от процентного соотношения.

Кадастровая стоимость нежилого помещения для физических лиц может быть установлена высший налоговый орган или кадастровая справочная служба. Она определяется на основании многих факторов, включая площадь помещения, цену недвижимости в данном районе, характеристики объекта и другие параметры. Информация о кадастровой стоимости обычно общедоступна и может быть получена при помощи различных публичных ресурсов.

Налог на нежилое помещение для физических лиц рассчитывается как процент от кадастровой стоимости объекта. Величина этого процента может различаться в разных регионах России и зависит от решения местных органов власти. Обычно процент составляет от 0,1% до 2% от кадастровой стоимости.

Физические лица, которые являются владельцами нежилого помещения, обязаны самостоятельно рассчитать и уплатить налоговую сумму. Для этого необходимо заполнить налоговую декларацию и внести соответствующий платеж в установленный срок. В случае нарушения сроков или неуплаты налога могут быть предусмотрены штрафы и иные меры ответственности.

Налог на нежилое помещение для физических лиц является ежегодным и обязательным платежом. Он начисляется на владельцев коммерческой и некоммерческой недвижимости, рассчитывается на основании кадастровой стоимости и уплачивается в бюджет государства.

В целом, налог на нежилое помещение для физических лиц является важной составляющей имущественного налога и обеспечивает средства для развития городской и областной инфраструктуры.

Обзор и изменения

С 2022 года в России вступают в силу новые правила налогообложения нежилых помещений для физических лиц. Размер налога будет зависеть от таких факторов, как площадь помещения, стоимость имущества и величина доходов плательщика.

Налог на нежилое помещение для физических лиц является одним из видов имущественных налогов и относится к категории местных налогов. Для рассчета налога используется база налогообложения, которая определяется налоговыми органами с учетом информации о физическом лице и его имуществе.

Физическое лицо, являющееся плательщиком налога на нежилое помещение, должно указать в декларации все свои недвижимые объекты, такие как квартиры, дома, земельные участки и прочее имущество. Исчисление налога происходит на основе такой информации и устанавливается в процентном отношении к стоимости имущества.

В Москве и Санкт-Петербурге установлены свои региональные ставки налога на нежилое помещение. Так, в Москве ставка составляет 0,5 процента от стоимости помещения или участка. В Санкт-Петербурге ставка составляет 0,4 процента.

Также предусмотрены льготы для физических лиц при уплате налога на нежилое помещение. Например, если площадь жилплощади составляет не более 150 квадратных метров, то налог не начисляется. Кроме того, налог освобождается, если объект признается физическим лицом каким-либо единственным местом жительства или владения имуществом.

Чтобы рассчитать размер налога на нежилое помещение, физическое лицо может воспользоваться онлайн-калькулятором или обратиться в налоговый орган за дополнительной информацией и консультацией.

Налог на коммерческую недвижимость в Москве для физических лиц

Коммерческая недвижимость в Москве включает в себя офисы, магазины, склады, торговые центры и другие объекты, используемые в коммерческих целях. Оплата налога происходит в государственную казну и является обязательной для всех физических лиц, владеющих такими объектами.

Расчет налога производится на основе кадастровой стоимости помещений. Кадастровая стоимость определяется для каждого объекта недвижимости и включает в себя такие факторы, как площадь помещения, его местоположение, техническое состояние и прочие характеристики.

В Москве ставка налога на коммерческую недвижимость для физических лиц составляет 0,3% от кадастровой стоимости помещения. Расчет производится ежегодно, и налоговый отчетный период для этого налога совпадает с календарным годом.

Оплатить налог на коммерческую недвижимость в Москве можно до 1 декабря каждого года. В случае, если сумма налога превышает 5 000 рублей, он может быть уплачен частями – в течение года несколько раз до указанного срока.

Налогоплательщиками коммерческого налога в Москве для физических лиц являются граждане, владеющие коммерческой недвижимостью в городе. Это могут быть как жители Москвы, так и физические лица из других регионов России.

Налог на коммерческую недвижимость в Москве для физических лиц является одним из имущественных налогов, который распространяется на объекты коммерческой недвижимости. На него не распространяется понижающий коэффициент, который действует для налога на жилую недвижимость.

В Москве существует ряд случаев, когда физическим лицам не нужно платить налог на коммерческую недвижимость. Например, если размер налога не превышает 100 рублей в месяц или если собственность на коммерческую недвижимость получена в наследство или дарение. Также существуют освобождения от налоговой платы для некоторых социальных объектов.

Сроки и процедура оплаты налога на коммерческую недвижимость

Оплата налога на коммерческую недвижимость в Москве производится в течение отчетного периода, который совпадает с календарным годом. Физическим лицам необходимо самостоятельно вычислить сумму налоговых платежей и заплатить их до указанного срока – до 1 декабря каждого года.

Для расчета налога на коммерческую недвижимость используются данные кадастровой стоимости объекта недвижимости. Кадастровую стоимость можно получить из кадастрового паспорта, который выдается в соответствии с установленной процедурой.

Для оплаты налога на коммерческую недвижимость можно воспользоваться различными способами – банковским переводом, платежными системами или через порталы государственных служб.

Какие объекты недвижимости облагаются налогом

Объектом налогообложения коммерческим налогом является нежилое помещение, предназначенное для осуществления предпринимательской деятельности. Это могут быть офисы, магазины, склады, торговые центры и другие аналогичные объекты.

Не относятся к объектам налогообложения коммерческим налогом квартиры или жилые дома, так как они используются для проживания физических лиц. Также иные виды недвижимости, не предназначенные для коммерческой деятельности, такие как объекты социального или культурного назначения, освобождаются от налогообложения.

Обзор и особенности

Налог на нежилую недвижимость является частью системы налогового обложения и финансового регулирования в РФ. Он облагается как федеральными, так и местными властями. Федеральный налог начисляется на коммерческую недвижимость, а местный — на жилую и коммерческую недвижимость.

Одним из основных понятий в налогообложении нежилого помещения является база налогообложения. Она определяется как стоимость имущества налогоплательщика и представляет собой сумму, за которую это имущество может быть продано на открытом рынке. База налогообложения может быть понижена посредством применения различных льгот и понижающих коэффициентов.

Физические лица, владеющие нежилым помещением, облагаются налогом на имущество на основании своей доли в нежилой недвижимости. Налог начисляется на стоимость по справочной формуле, утвержденной Федеральным законодательством.

В каждом регионе РФ действуют свои правила налогообложения нежилого помещения. Например, в г. Москва и Санкт-Петербурге владельцы коммерческой недвижимости платят федеральный налог и местный налог на коммерческую недвижимость. В Самарской области налог на нежилое помещение начисляется на основе стоимости помещения. В Пермском крае налог начисляется на основе площади нежилого помещения и его стоимости.

Важно отметить, что налог на нежилое помещение может быть освобожден от налогообложения в случае, если помещение использовалось в определенных целях, предусмотренных законодательством. Также владельцы нежилого помещения могут получить льготы, которые позволяют уменьшить сумму налога.

Основные задачи налога на нежилое помещение:

- Получение государственных доходов для финансирования государственных программ и социальных нужд.

- Регулирование рынка недвижимости и стимулирование инвестиций в эту сферу.

Особенности налогообложения:

| Федеральный налог | Местный налог |

|---|---|

| Облагает коммерческую недвижимость | Облагает жилую и коммерческую недвижимость |

| Расчет основывается на стоимости помещения и справочной формуле, установленной Федеральным законодательством | Расчет основывается на площади и стоимости помещения |

| Сроки уплаты налога устанавливаются Федеральным законодательством | Сроки уплаты налога устанавливаются местными органами власти |

| Понижающий коэффициент может применяться при начислении налога | Понижающий коэффициент может применяться при начислении налога |

| Недвижимость, используемая в определенных целях, может быть освобождена от налогообложения | Недвижимость, используемая в определенных целях, может быть освобождена от налогообложения |

Таким образом, налог на нежилое помещение для физических лиц обладает своими особенностями и требует от налогоплательщиков понимания того, какому налоговому обязательству они подлежат в зависимости от вида недвижимости и региона проживания. Правильное понимание налоговых обязательств поможет избежать проблем с налогообложением и получить все доступные льготы.

Изменения налогового законодательства с 2022 года

С начала 2022 года владельцы нежилых помещений обязаны уплачивать имущественный налог. Расчет этого налога производится на основании кадастровой стоимости помещения и земли, на которой оно расположено.

Нежилым помещением признаются помещения, не предназначенные для постоянного проживания физическими лицами. Вместе с тем, некоторые виды помещений и имущественных комплексов могут быть освобождены от уплаты налога, если они признаются налоговым законодательством какие-либо виды особо ценных или важных объектов.

Расчет налога на нежилое помещение производится по формуле: Налог = Кадастровая стоимость помещения ? Кадастровый коэффициент ? Земельный коэффициент.

Кадастровая стоимость помещения является основной составляющей расчета налога и определяется местными налоговыми органами на основе данных о площади помещения и его характеристик.

Кадастровый коэффициент рассчитывается на основе информации о местоположении и характеристиках помещения. Он может быть как понижающим, так и повышающим, и устанавливается местными налоговыми органами.

Земельный коэффициент является важным элементом расчета налога, особенно для загородного имущества. Он указывается в кадастровом паспорте на землю и устанавливается местными налоговыми органами.

Чтобы определить размер налога на нежилое помещение, необходимо учитывать такие факторы, как площадь помещения в квадратных метрах, кадастровую стоимость помещения, кадастровый коэффициент и земельный коэффициент.

Важно отметить, что для физических лиц предусмотрены определенные льготы и понижающие коэффициенты при ипотеке, если помещение является жилым. Также стоимость жилой площади в расчете налога учитывается по особой формуле.

Для расчета налога на жилую площадь умножается площадь помещения на кадастровую стоимость за квадратный метр жилого помещения, а затем учитывается жилой коэффициент, указанный в кадастровой выписке.

Срок уплаты налога на нежилое помещение и землю устанавливается местными налоговыми органами и может быть ежемесячным или ежегодным.

Если у вас есть вопросы о налоге на нежилое помещение 2022 года, налоговые органы помогут вам с постановкой на учет в качестве плательщика.

Влияние на налог на нежилое помещение

Сумма налога на нежилое помещение рассчитывается исходя из стоимости недвижимого имущества, его виду и характеристикам, а также устанавливается налоговыми органами. Размер налогов устанавливается в соответствии с Федеральным налоговым кодексом РФ и региональными законами.

Виды исчисления налога на нежилое помещение могут отличаться в зависимости от того, как коммерческая недвижимость признается и рассчитывается. Например, в некоторых регионах налог рассчитывается на основании кадастровой стоимости имущества, в то время как в других регионах он может зависеть от доходов, получаемых от этого объекта недвижимости.

Объекты, подлежащие налогообложению, включают в себя коммерческие здания и сооружения, частные дома, промышленные здания и многое другое. Налогоплательщики должны рассчитывать и оплачивать налог в установленные сроки.

Виду налогового законодательства, действующего на территории России, у налогоплательщиков также есть возможность получить налоговые льготы. Например, в Петербурге и ХМАО налоговые ставки могут быть установлены в размере до 300% от стандартного размера. Также многие граждане имеют льготу по налогу на нежилую недвижимость.

Для рассчета налога на нежилое помещение можно использовать специальные калькуляторы, которые помогут определить размер налога в зависимости от различных параметров, таких как жилая площадь, кадастровая стоимость и т.д.

Пример расчета налога на нежилое помещение

Допустим, у физического лица есть коммерческое помещение площадью 50 кв. м. В данном случае налог рассчитывается на основе кадастровой стоимости имущества и устанавливается региональными органами.

| Параметр | Значение |

|---|---|

| Кадастровая стоимость | 1 000 000 рублей |

| Ставка налога | 2% |

| Сумма налога | 20 000 рублей |

Влияние налога на нежилое помещение на физическое лицо

Налог на нежилое помещение может значительно влиять на финансовое положение физического лица. Плата за этот налог является обязательным платежом, который необходимо оплатить в установленные сроки.

Наиболее распространенная форма налоговых льгот в этой области — это снижение ставки налога или увеличение сроков уплаты налога на нежилую недвижимость. Это позволяет физическим лицам сэкономить на уплате налога или выплачивать его в более приемлемый для них срок.

Таким образом, налог на нежилое помещение имеет существенное значение для физических лиц, обладающих коммерческой недвижимостью. Рассчитывать и оплачивать налог нужно в сроки и налоговые ставки, установленные ФНС и региональными законодательством.

Основные категории недвижимости, подлежащей налогообложению

Налог на нежилое помещение для физических лиц с 2022 года предусматривает налогообложение различных категорий недвижимости. Рассмотрим основные категории, которые относятся к объектам недвижимости, подлежащим налогообложению:

- Жилое имущество: квартиры, дома, жилые дома, комнаты, дачи и другие жилые помещения. Для жилой недвижимости налог не начисляется.

- Коммерческая недвижимость: офисные и торговые помещения, склады, производственные объекты и здания. Коммерческая недвижимость облагается налогом владельца.

- Загородный комплекс: загородные дома, коттеджи, дачи и другие объекты недвижимости за городом.

- Земельные участки: земля, на которой расположена недвижимость. Земля облагается отдельными налогами и уплатами.

Для каждой из указанных категорий имущества действуют свои ставки и порядок расчета налога на имущество физических лиц. Владение недвижимостью признается имущественным правом и может подлежать налогообложению.

Расчет налога на недвижимость производится ежегодно по составленному отчетному году. Налоги на имущество и уплаты за землю вычисляются с учетом стоимости имущества и локацией объекта недвижимости.

Чтобы узнать, к чему именно вы относитесь и какие процентные ставки применяются в вашем регионе, необходимо ознакомиться с действующим Федеральным законом О налоге на имущество физических лиц и узнать местные налоговые правила.

Какие объекты попадают под налог

В соответствии с изменениями в Налоговом кодексе России с 2022 года, налог на недвижимость, в том числе налог на нежилые помещения, начисляется и уплачивается физическими лицами. Под налогообложение попадают все объекты недвижимости, за исключением жилых помещений.

Таким образом, физические лица должны уплачивать налог на фонд недвижимости за такие объекты, как коммерческие помещения, офисы, склады, гаражи, земельные участки, загородные дома и прочее. Размер налога на нежилые помещения определяется основываясь на кадастровой стоимости указанных объектов.

Федеральные ставки налога на нежилые помещения для физических лиц составляют 3% от кадастровой стоимости объекта. Региональные ставки налога могут отличаться и варьироваться от 0,1% до 1,5%. В Москве и Санкт-Петербурге применяются повышенные ставки, размер которых может достигать до 2,5%.

- Флаг: Физические лица являются плательщиками налога на нежилые помещения.

- Флаг: Уплата налога начисляется на основе кадастровой стоимости объекта.

- Флаг: Жилые помещения освобождаются от начисления налога на нежилые объекты.

- Флаг: Федеральные ставки налога составляют 3% от кадастровой стоимости.

- Флаг: Региональные ставки могут варьироваться от 0,1% до 1,5%.

- Флаг: В Москве и Санкт-Петербурге действуют повышенные ставки до 2,5%.

Физические лица могут получить льготы по налогу на нежилые помещения. Так, размер налога может быть снижен на определенный процент в зависимости от различных факторов, таких как наличие инвалидности, участие в программе материнского капитала и другие. Подробная информация о льготах и порядке их получения доступна в налоговых кодексах и законодательстве каждого конкретного региона.

Изменение ставки налога на нежилое помещение

С 2022 года граждане России должны будут рассчитать и оплатить налог на нежилое помещение. Это нововведение будет кратко вступать в силу, и физические лица станут обязанными платить налог на недвижимость в том числе и на коммерческую квартиру. Размер налога рассчитывается в зависимости от площади помещения и его стоимости.

Налог на нежилое помещение рассчитывается налоговыми органами в соответствии с федеральным законом Об объектах налогообложения. Сумма налога определяется исходя из таких факторов, как площадь помещения, его цена за квадратный метр и ставка налога.

Физическим лицам владельцам нежилых помещений предоставляются определенные льготы по налогообложению. Например, пенсионеры и инвалиды могут быть освобождены от уплаты налога на нежилое помещение в пределах установленных законом норм. Также существуют региональные льготы, уточнить информацию о которых можно в налоговых органах своего региона.

Как рассчитывается налог на нежилое помещение

Налог на нежилое помещение рассчитывается на основе ставки, установленной в федеральном законе. За каждый квадратный метр площади помещения начисляется определенная сумма налога. Чтобы рассчитать налоговую плату, необходимо умножить ставку на площадь помещения.

Например, если у вас есть коммерческая квартира в Москве площадью 50 квадратных метров, и ставка налога составляет 100 рублей за квадратный метр, то общая сумма налога составит 5000 рублей.

Помимо налога на нежилое помещение, владельцы такого имущества обязаны уплачивать налог на землю и имущество.

Как узнать размер налога на нежилое помещение

Чтобы узнать размер налога на нежилое помещение для физических лиц, можно обратиться в налоговую инспекцию своего региона или воспользоваться онлайн-сервисами, предоставляемыми налоговыми органами.

Необходимо учесть, что налог на нежилое помещение для физических лиц рассчитывается на квартал, и сроки его уплаты зависят от региона. Точные сроки можно узнать в налоговых органах.

Каковы новые ставки и как они рассчитываются

На новом региональном уровне были введены ставки, которые рассчитываются на основе следующей формулы: плата за квадратный метр объекта недвижимости, умноженная на площадь этого объекта.

Налоговый период составляет 1 год, начинается с 1 января и заканчивается 31 декабря.

Для примера рассмотрим ставки на налог на нежилое помещение для физических лиц в Москве и Санкт-Петербурге.

В Москве ставка налога на нежилое помещение составляет 0,5% от кадастровой стоимости объекта недвижимости.

В Санкт-Петербурге ставка налога на нежилое помещение зависит от типа помещения и составляет от 0,3% до 1,5% от кадастровой стоимости. Например, налог на нежилое помещение загородного или дачного типа составляет 0,3% от кадастровой стоимости, а налог на нежилое помещение коммерческого типа может быть до 1,5% от кадастровой стоимости.

Для расчёта суммы налога можно использовать следующую формулу:

- Определите кадастровую стоимость объекта недвижимости.

- Умножьте кадастровую стоимость на ставку налога в процентах.

- Разделите полученное число на 100.

Таким образом, зная кадастровую стоимость объекта недвижимости и применяя формулу, можно рассчитать сумму, которую нужно заплатить за налог на нежилое помещение.

Участники Общества пенсионеров России, имеющие доходы только из пенсии и владеющие только одной квартирой, могут быть освобождены от налога на нежилые помещения.

Также существует льгота в виде снижения налоговых ставок для субъектов Российской Федерации, где установлены повышенные ставки.

Обратите внимание, что представленные ставки и формула рассчета могут быть изменены в зависимости от местного законодательства и ФНС. Поэтому при необходимости уточняйте актуальную информацию в вашем регионе.

Особенности налогообложения коммерческой недвижимости в Москве

На территории Москвы имеются свои особенности налогообложения коммерческой недвижимости. Рассмотрим вопросы, связанные с налогом на нежилое помещение для физических лиц в Москве.

Как рассчитывается налог на нежилое помещение в Москве?

Налог на нежилое помещение в Москве рассчитывается на основе следующих параметров:

- Площадь помещения (квадратные метры)

- Кадастровая стоимость помещения

- Коэффициент применяемый к кадастровой стоимости

- Ставка налога на недвижимое имущество

Основная формула расчета налога:

Налог = Кадастровая стоимость помещения * Коэффициент * Ставка налога

Что входит в кадастровую стоимость помещения?

Кадастровая стоимость помещения включает в себя стоимость земельного участка, на котором находится помещение, а также стоимость самого нежилого помещения.

Какие ставки налога действуют в Москве?

В Москве действует следующая ставка налога на нежилое помещение:

- До 200 кв. метров: 0,3% от кадастровой стоимости

- Свыше 200 кв. метров: 2,0% от кадастровой стоимости

Какие сроки и как рассчитывается налог на нежилое помещение?

Отчетный период для уплаты налога на нежилое помещение в Москве составляет 1 календарный год. Налоговый период начинается с 1 января и заканчивается 31 декабря каждого года.

Налог на нежилое помещение рассчитывается на основе кадастровой стоимости и ставки налога, а также в зависимости от общей площади помещения.

Какие узнать сумму налога на нежилое помещение в Москве?

Сумму налога на нежилое помещение в Москве можно узнать с помощью специального калькулятора на официальном сайте Московской налоговой службы.

Какие существуют освобождения от уплаты налога?

В случае, если нежилое помещение используется для осуществления предпринимательской деятельности, то его владельцы могут быть освобождены от уплаты налога на нежилое помещение. Однако, владельцы должны предоставить соответствующие документы, подтверждающие осуществление предпринимательской деятельности.

Какие объекты подпадают под налог в столице

Облагается налогом на нежилое помещение для физических лиц в Москве различная недвижимость и имущество. Виду налога подпадают квартиры, помещения, земля и водный объект.

Когда налог уплачивается? Налоговые сроки установлены федеральным законодательством. Информация о налоговых сроках указывается в налоговых уведомлениях, которые приходят на адреса налогоплательщиков.

Что признается объектом налогообложения? В соответствии с НК РФ и кадастровым законодательством признаются объектами налогообложения жилые и нежилые помещения, в том числе жилой и нежилой фонды (общего и специального назначения), а также земельные участки и водные объекты.

Какую стоимость имуещтва учитывать? Для целей налогообложения принимаются во внимание следующие основания для исчисления стоимости объекта недвижимости: фактическая цена сделки, установленная законодательством об уставном капитале при переходе имущества из государственной собственности в муниципальную или иную форму собственности, кадастровая стоимость объекта недвижимости.

Какой налоговый ставки применяется? Узнать ставки налога на недвижимость в Москве можно на официальном сайте налоговой службы города, также можно узнать материалы, размещенные на официальном сайте Московской финансовой дирекции.

Какими категориями объектов обложается понижающий коэффициент? Объекты налогообложения в Москве, расположенные в загородной зоне, а также в Тюменской, Пермском и других областях, имеют право на понижающий коэффициент. Это позволяет уменьшить налоговую ставку и сумму налога.

Имущественный налог для физических лиц в Москве: основные моменты

Что входит в имущественный налог?

Имущественный налог в Москве рассчитывается на недвижимость, включая коммерческую и жилую, а также на земельные участки. В местный бюджет поступает 150 рублей с каждого квадратного метра коммерческой недвижимости.

Как рассчитывается налог?

Для рассчета налоговой суммы используется специальная формула, которую определяет Федеральный Закон. Стоимость помещения или участка умножается на коэффициент, который зависит от региона и периода.

Налоговые ставки могут отличаться в разных регионах России. Например, в Москве ставка налога на коммерческую недвижимость составляет 2%, а в Екатеринбурге — 1%. Также существуют отдельные льготы и освобождения от налогового платежа.

Что освобождается от налога?

Освобождается от уплаты имущественного налога недвижимость, признанная объектом перспективного пользования, а также объекты недвижимости, находящиеся в собственности инвалидов. Также существуют льготы для граждан, получивших квартиру по программе реновации.

Вода может быть освобождена от налогообложения, если ее стоимость не превышает 407 рублей за кубический метр, а также загородный дом на участке площадью не более 0,15 гектара.

Как рассчитывается налог на коммерческую недвижимость?

Для рассчета налога на коммерческую недвижимость в Москве используется формула, которая определяет стоимость имущества. Коэффициент мультиплицируется на кадастровую стоимость помещения, дополнительно начисляются платежи на земельные участки.

Имущественный налог в Москве рассчитывается ежегодно и начисляется Федеральной налоговой службой по месту нахождения объекта недвижимости.