Один из важнейших налогов, который взимается с российских компаний, в том числе и нефтяных, — налог на финансовый результат. Этот налог является основным и наиболее сложным для российских предприятий. Он рассчитывается на основе финансового результата, который определяется как разница между доходами и расходами компании за отчетный период.

Налог на финансовый результат имеет свои особенности и требует от компаний серьезного анализа своей деятельности и возможных налоговых рисков. Для расчета налога необходимо провести детальный анализ финансовых показателей компании, включая доходы, расходы, активы и обязательства. Также необходимо учитывать различные налоговые льготы и возможности оптимизации налоговых платежей.

Компании в нефтяной отрасли особенно активно участвуют в расчете и оптимизации налога на финансовый результат, так как они работают с большими объемами доходов и расходов. Учитывая сложность и объем налоговых платежей, нефтяные компании вкладывают значительные ресурсы и усилия в анализ и оптимизацию своих налоговых платежей.

Общая информация о налоге на финансовый результат

Налог на финансовый результат рассчитывается на основе финансовых показателей компании, таких как общий доход, общие расходы и прибыль (убыток) от основной деятельности. Он взимается с компаний независимо от их организационно-правовой формы и отрасли деятельности.

Основные понятия и расчеты

Для расчета налога на финансовый результат необходимо определить общий доход компании и вычесть из него общие расходы. Результат вычитания будет являться прибылью или убытком от основной деятельности. На эту сумму применяется ставка налога, которая установлена законодательством.

Ставка налога на финансовый результат может различаться в зависимости от размера компании и отрасли, в которой она действует. Налог может быть уплачен как в полном объеме, так и в частичном размере в зависимости от компании и действующих льготных программ.

Обязательный налоговый период

Компании обязаны заполнять налоговую декларацию по налогу на финансовый результат ежегодно. Налоговый период для этого налога составляет 12 месяцев. Для большинства компаний, налоговый период совпадает с календарным годом.

| Показатель | Описание |

|---|---|

| Общий доход | Совокупность всех денежных средств, полученных компанией от основной деятельности за налоговый период. |

| Общие расходы | Совокупность всех затрат компании на основную деятельность за налоговый период. |

| Прибыль от основной деятельности | Разница между общим доходом и общими расходами компании за налоговый период. |

| Ставка налога на финансовый результат | Процентная ставка, которая применяется к прибыли от основной деятельности для расчета налога. |

Понятие и принципы налога на финансовый результат

Основными принципами налога на финансовый результат являются прогрессивность и пропорциональность. Прогрессивность подразумевает, что налоговая ставка зависит от величины финансового результат: чем он выше, тем выше и налоговая ставка. Пропорциональность же означает, что налоговая ставка остается постоянной вне зависимости от величины финансового результата.

Расчет налога на финансовый результат производится на основе специальной формулы, которая учитывает различные факторы, такие как выручка, расходы и прочие доходы предприятия. Результатом расчета является сумма налога, которую предприятие должно уплатить в бюджет.

| Показатель | Формула расчета |

|---|---|

| Выручка | Сумма всех полученных доходов от реализации товаров и услуг |

| Расходы | Затраты на производство и реализацию товаров и услуг |

| Прочие доходы | Доходы от иных видов деятельности |

| Финансовый результат | Выручка — Расходы + Прочие доходы |

Полученный финансовый результат умножается на налоговую ставку, чтобы получить сумму налога на финансовый результат. Уплата налога обязательна для всех предприятий в нефтяной отрасли, и его сумма напрямую влияет на доход предприятия и его возможности для развития.

Налогооблагаемая база и ставка налога на финансовый результат

В состав налогооблагаемой базы входит доход от реализации товаров, работ, услуг, а также иные доходы, полученные компанией от своей деятельности. При этом, налоговая база может быть уменьшена на сумму расходов, учитываемых в соответствии с законодательством.

Ставка налога на финансовый результат устанавливается законодательством и может различаться для разных категорий компаний. Обычно эта ставка составляет определенный процент от налоговой базы. Например, для малых и средних предприятий может быть установлена более низкая ставка налога.

Расчет налога на финансовый результат

Для расчета налога на финансовый результат необходимо умножить налогооблагаемую базу на установленную ставку налога. Полученное значение представляет собой сумму налога, которую компания обязана уплатить в бюджет.

Расчет налога на финансовый результат должен осуществляться в соответствии с требованиями налогового законодательства и с учетом всех перечисленных компанией доходов и расходов. В случае неправильного или неполного расчета налога компания может быть подвержена штрафам и пеням со стороны налоговых органов.

Способы расчета налога на финансовый результат

1. Метод 1: Общая система налогообложения

По данному методу налог на финансовый результат рассчитывается исходя из общей величины прибыли от реализации товаров и услуг, за вычетом расходов на производство и операционные расходы. Для нефтяных компаний существуют особенности расчета, связанные с учетом специфики этой отрасли.

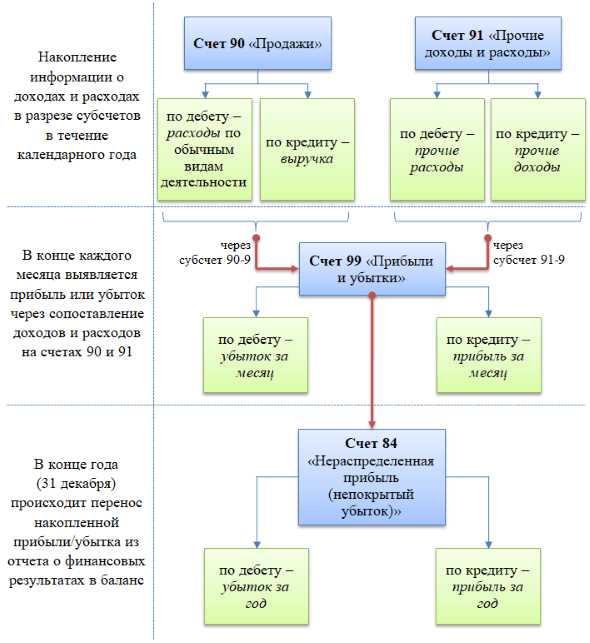

2. Метод 2: Бухгалтерский учет

Данный метод основывается на данных бухгалтерского учета, предоставляемых компанией. Налогообложение происходит на основе подтвержденной бухгалтерской отчетности, где учитываются доходы и расходы предприятия. Данный метод требует аккуратного и точного ведения бухгалтерии для корректного расчета налога на финансовый результат.

| Метод | Особенности |

|---|---|

| Общая система налогообложения | Учет общей величины прибыли от реализации товаров и услуг, вычет расходов на производство и операционные расходы |

| Бухгалтерский учет | Основывается на данных бухгалтерского учета предприятия |

Способ расчета налога на финансовый результат выбирается предприятием в зависимости от его потребностей и требований законодательства. Каждый способ имеет свои особенности и требует соответствующей документации и отчетности.

Бухгалтерский учет и отчетность при расчете налога на финансовый результат

При расчете налога на финансовый результат необходимо учесть все доходы и расходы компании за отчетный период. Для этого используются данные, полученные из бухгалтерской отчетности. Отчетность должна быть подготовлена в соответствии с требованиями законодательства и должна содержать всю необходимую информацию.

Первым шагом при расчете налога является составление налоговой базы. Для этого необходимо анализировать данные бухгалтерской отчетности, выделять доходы и расходы, приводя их к стандартным формам и понятиям, прописанным в налоговом законодательстве. Таким образом, необходимо провести корректировку бухгалтерских показателей с учетом налоговых правил и нормативов.

После составления налоговой базы необходимо рассчитать сумму налога на финансовый результат. Для этого используются налоговые ставки, указанные в законе. Налоговый калькулятор или специальная программа поможет автоматизировать этот процесс и быстро получить итоговую сумму налога.

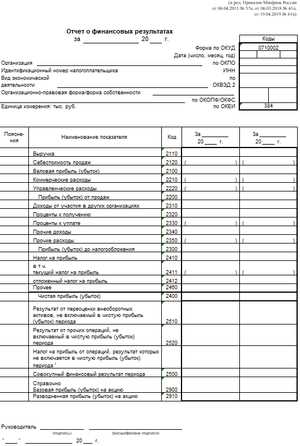

После расчета налога на финансовый результат следует подготовить и сдать налоговую отчетность в соответствующий орган. Отчетность должна быть оформлена в строгом соответствии с требованиями и сроками, установленными налоговым законодательством.

| Понятие | Описание |

|---|---|

| Налоговая база | Совокупность доходов и расходов, на основании которых рассчитывается налог на финансовый результат |

| Налоговая ставка | Установленный процент, по которому рассчитывается налог на финансовый результат |

| Налоговый калькулятор | Специальная программа, позволяющая автоматически рассчитать сумму налога на финансовый результат |

| Налоговая отчетность | Документы, содержащие информацию о расчете и уплате налога на финансовый результат |

Таким образом, правильный бухгалтерский учет и подготовка отчетности являются ключевыми элементами при расчете налога на финансовый результат. Они помогают не только соблюдать требования законодательства, но и оптимизировать налоговые обязательства компании, что особенно важно для нефтяных компаний, работающих в условиях высокой налоговой нагрузки.

Основные особенности налогообложения нефтяных компаний

Одним из основных налогов на финансовый результат для нефтяных компаний является налог на добычу полезных ископаемых (НДПИ). Данный налог взимается с нефтедобывающих предприятий и зависит от объема добычи и стоимости добытой нефти.

Кроме НДПИ, нефтяные компании также подлежат уплате налога на прибыль. Он рассчитывается по общей ставке, установленной для всех предприятий, и зависит от финансовых результатов деятельности компании.

Помимо этих основных налогов, нефтяные компании могут подлежать уплате также других налогов, таких как НДС, акцизы и другие специальные налоги, связанные с деятельностью в нефтяной отрасли.

Налоговая система для нефтяных компаний может быть сложной и требует особого внимания и понимания. Правильный расчет и уплата налогов являются неотъемлемой частью успешной деятельности нефтяных компаний.

Важно отметить, что налоговые правила и ставки могут варьироваться в разных странах и зависят от места деятельности компании. Нефтяные компании должны тщательно анализировать налоговое законодательство и консультироваться с профессионалами для соблюдения налоговых обязательств и оптимизации налогового бремени.

Налог на добычу полезных ископаемых и его взаимосвязь с налогом на финансовый результат

Когда нефтяная компания выплачивает НДПИ, это влияет на финансовые показатели компании. Это связано с тем, что НДПИ уменьшает прибыль, доступную для распределения или инвестирования.

Однако необходимо отметить, что в ряде случаев НДПИ может быть учтен как расход, исключаемый из базы налогообложения по налогу на финансовый результат. Это зависит от законодательства и правил учета.

Таким образом, НДПИ и налог на финансовый результат являются взаимосвязанными налогами для компаний, осуществляющих добычу полезных ископаемых, включая нефтяные компании. Они оказывают влияние на финансовую деятельность и результаты таких компаний, а их расчеты должны быть тщательно проанализированы и учтены при планировании налоговых платежей и финансовых стратегий.

Налоговые льготы для нефтяных компаний

Нефтяные компании играют важную роль в экономике, однако их деятельность также сопряжена с высокими налоговыми обязательствами. Однако существуют налоговые льготы, которые могут снизить налоговое бремя для нефтяных компаний.

1. Льготы при исчислении ставок акцизов

Нефтяные компании могут претендовать на льготы при исчислении ставок акцизов на нефтепродукты. В зависимости от объема производства, места добычи и типа нефтепродукта, компании могут пользоваться сниженными ставками акцизов или быть освобождены от уплаты акцизов полностью.

2. Льготы по налогу на добычу полезных ископаемых

Для нефтяных компаний предусмотрены льготные ставки налога на добычу полезных ископаемых. В зависимости от показателей добычи, компании могут получить сниженные ставки налога или быть освобождены от его уплаты.

Также нефтяные компании имеют возможность применять налоговые вычеты при расчете налога на добычу полезных ископаемых. Некоторые расходы, связанные с деятельностью компании, могут быть учтены как расходы на добычу полезных ископаемых и уменьшить налогооблагаемую базу.

Налоговые льготы играют важную роль в стимулировании развития нефтяной отрасли и привлечении инвестиций. Однако необходимо учитывать, что налоговые льготы часто связаны с условиями, которые компании должны выполнить. Поэтому необходимо тщательно изучать законодательство и консультироваться с профессионалами в области налогов, чтобы наиболее эффективно использовать налоговые льготы и снизить налоговое бремя для нефтяных компаний.

Анализ преимуществ и недостатков налогообложения нефтяных компаний

Преимущества налогообложения нефтяных компаний:

1. Поступления в бюджет. Налоги, уплачиваемые нефтяными компаниями, являются важным источником дохода для государства. Эти средства могут быть направлены на финансирование социальных программ, развитие инфраструктуры и другие приоритетные задачи.

2. Стимулирование инвестиций. Налогообложение создает условия для привлечения инвестиций в нефтяную отрасль. Предоставление льгот и налоговых окупаций позволяет компаниям увеличить объемы добычи и развивать новые месторождения.

3. Регулирование рынка. Налоговые ставки и правила позволяют правительству регулировать работу нефтяных компаний и обеспечивать стабильность рынка. Это помогает предотвращать монополизацию и неконкурентные практики.

Недостатки налогообложения нефтяных компаний:

1. Высокие налоговые ставки. В некоторых случаях налоговые ставки для нефтяных компаний могут быть слишком высокими, что снижает их конкурентоспособность на рынке. Высокая налоговая нагрузка может привести к сокращению инвестиций и уменьшению объемов добычи.

2. Сложность налоговых правил. Налогообложение в нефтяной отрасли характеризуется сложными налоговыми правилами и различными видами налогов. Это может создавать сложности для компаний при расчете и уплате налогов, а также требовать значительных ресурсов для ведения налогового учета.

3. Перераспределение капитала. В случае высоких налоговых ставок и сложной налоговой системы компании могут быть склонны распределять свой капитал и инвестиции в другие секторы экономики, где налоговая нагрузка будет ниже. Это может привести к сокращению инвестиций и развитию нефтяной отрасли.

В целом, налогообложение нефтяных компаний имеет свои преимущества и недостатки. Правильное балансирование налогообложения позволяет создать условия для устойчивого развития нефтяной отрасли, привлечения инвестиций и обеспечения поступления средств в бюджет.