Дивиденды – это часть прибыли компании, которая выплачивается ее акционерам в качестве вознаграждения за вложенные средства. Подобный доход для инвесторов является одним из наиболее привлекательных источников заработка, однако стоит помнить о налоговых обязательствах, связанных с дивидендами.

Налог на доходы с дивидендов – это налог, который взимается государством с полученных от дивидендов доходов. Он регулируется налоговым законодательством и может различаться в зависимости от страны и вида дивидендов. В России налог на доходы с дивидендов устанавливается в размере 13% для физических лиц и 15% для юридических лиц.

Расчет налога на доходы с дивидендов зависит от различных факторов, включая сумму полученных дивидендов, налоговые льготы и договоренности со страной, из которой поступают дивиденды. Важно также учитывать, что дивиденды иногда могут быть облагаемыми налогом в стране их получения, а затем подлежать еще одному налогу при переводе в другую страну.

Значение налога на доходы с дивидендов

Налог на доходы с дивидендов играет значительную роль в финансовой системе государства. Он представляет собой налог, который взимается с доходов, полученных инвестором в качестве дивидендов от акций или других форм участия в коммерческих организациях.

Общая информация

Налог на доходы с дивидендов является одним из основных источников дохода государства, позволяя финансировать различные социальные программы и проекты, обеспечивать социальные гарантии и поддерживать экономическую стабильность. Он взимается с резидентов и нерезидентов, получающих доходы от дивидендов.

Обычно налог на доходы с дивидендов регулируется налоговыми законами и зависит от множества факторов, включая величину дохода, статус налогоплательщика и налоговую ставку.

Расчет налога на доходы с дивидендов

Расчет налога на доходы с дивидендов может быть сложным и требует учета различных факторов. Основная формула для расчета налоговой суммы обычно выглядит следующим образом:

| Формула | Описание |

|---|---|

| Сумма налога = Величина дивидендов ? Налоговая ставка | Формула для расчета суммы налога на доходы с дивидендов |

Налоговая ставка может быть различной и зависит от множества факторов, например, от статуса налогоплательщика или от размера полученных дивидендов.

Важно отметить, что налог на доходы с дивидендов может варьироваться в зависимости от страны и налоговой политики. В некоторых случаях существуют особые налоговые льготы и ставки для определенных категорий инвесторов или для инвестиций в определенные секторы экономики.

Правила расчета и уплаты налога на доходы с дивидендов могут меняться со временем, поэтому рекомендуется всегда следить за актуальными налоговыми законами и консультироваться с профессиональными налоговыми специалистами.

Определение и роль налога на доходы с дивидендов

Нацеленность налога на доходы с дивидендов состоит в том, чтобы обложить получаемые дивиденды налогом и получить доходы для государственного бюджета. Данный налог играет важную роль в финансовой системе государства, так как позволяет собирать дополнительные средства для финансирования различных государственных программ и проектов.

Основные правила расчета налога на доходы с дивидендов

- Ставка налога на доходы с дивидендов зависит от юридического статуса получателя и может быть различной для физических и юридических лиц.

- В большинстве случаев, налог на доходы с дивидендов удерживается самой компанией, выплачивающей дивиденды, и перечисляется в бюджет государства.

- Юридические лица могут быть освобождены от уплаты налога на доходы с дивидендов при выполнении определенных условий, установленных законодательством страны.

- Физические лица, получающие дивиденды, обязаны самостоятельно уплачивать налог на полученные доходы после завершения налогового периода.

Правила расчета налога на доходы с дивидендов могут варьироваться в разных странах и зависеть от местного налогового законодательства. Поэтому, перед получением дивидендов, рекомендуется обратиться к профессиональным консультантам или ознакомиться с правилами налогообложения в своей стране.

Важность понимания налоговых правил

Основные налоговые правила, связанные с налогом на доходы с дивидендов, определяют, каким образом эти доходы облагаются налогом. Данный налог может быть уплачен как на уровне компании, выплачивающей дивиденды, так и на уровне получателя дивидендов.

Налог на доходы с дивидендов может оказывать значительное влияние на инвесторов и компании, поскольку влияет на рентабельность инвестиций и распределение доходов между акционерами. Правильное понимание налоговых правил позволяет сделать обоснованные финансовые решения и оптимизировать налоговые обязательства.

Основные правила расчета налога на доходы с дивидендов

- Размер налога зависит от типа дивидендов (например, обычные или привилегированные) и статуса получателя (физическое лицо или юридическое лицо).

- Доходы от дивидендов могут быть облагаемыми налогом как в стране источника выплаты, так и в стране резиденции получателя.

- В некоторых случаях предусмотрены налоговые льготы или соглашения об избежании двойного налогообложения.

Практическое применение налоговых правил

Для практического применения налоговых правил важно учитывать различные факторы, такие как место регистрации, юридический статус и национальность получателя дивидендов. Консультация со специалистами в области налогообложения и проведение анализа конкретной ситуации помогут принять правильное решение и избежать налоговых проблем.

В целом, понимание налоговых правил по налогу на доходы с дивидендов является неотъемлемой частью финансового планирования и управления налоговыми обязательствами. Это позволяет снизить риски и обеспечить эффективное использование доходов от дивидендов.

Основные сведения о налоге на доходы с дивидендов

Дивиденды представляют собой выплаты, получаемые акционерами или владельцами долей в уставных капиталах компаний в качестве доли прибыли, полученной компанией. Такие выплаты обычно осуществляются ежеквартально или ежегодно.

Однако, дивиденды, полученные физическими лицами, облагаются налогом на доходы с дивидендов. Размер налога зависит от категории налогоплательщика и процентной ставки, установленной законодательством.

Основными категориями налогоплательщиков являются резиденты и нерезиденты. Резиденты обычно облагаются налогом на весь размер дохода от дивидендов, в то время как нерезиденты подпадают под уменьшенные ставки налога или они освобождаются от налоговых обязательств, применяя особые международные соглашения по налогообложению.

Расчет налога на доходы с дивидендов производится на основе общих принципов, заложенных в налоговом законодательстве. Кроме того, могут применяться законодательные поправки, относящиеся к данному виду доходов.

Источники получения дивидендов

Владение акциями может осуществляться как физическими лицами, так и юридическими лицами. Физические лица могут приобретать и содержать акции в личном портфеле, вкладываться в паевые инвестиционные фонды, а также получать дивиденды по своей доле в уставном капитале компании, если они являются учредителями или партнерами бизнеса. Юридические лица могут приобретать акции для инвестиций, иметь долю в уставном капитале компании или получать дивиденды по своим акциям.

Кроме того, инвесторы могут получать дивиденды от различных финансовых инструментов, таких как ценные бумаги, облигации, сберегательные счета или вклады в банке. Доходы от таких инструментов могут предоставляться в виде процентных выплат или дополнительных дивидендов.

Основные источники получения дивидендов:

| Источник | Описание |

|---|---|

| Акции компаний | Дивиденды, получаемые от акций различных компаний |

| Паевые инвестиционные фонды | Доходы, получаемые от вложений в паевые фонды |

| Участие в бизнесе | Дивиденды, выплачиваемые учредителям или партнерам бизнеса |

| Финансовые инструменты | Дивиденды от ценных бумаг, облигаций, сберегательных счетов и вкладов |

Источники получения дивидендов могут быть разными, однако независимо от того, от какого источника они поступают, необходимо учитывать налоговые правила и процедуры, связанные с получением и оплатой налогов на доходы с дивидендов.

Объекты налогообложения

Налог на доходы с дивидендов облагает следующие объекты:

1. Физические лица

Налог на доходы с дивидендов взимается с физических лиц, получающих дивиденды от организаций. Физическое лицо обязано уплатить налог в случае получения доходов от дивидендов как внутренних, так и от зарубежных организаций.

Размер налога на доходы с дивидендов для физических лиц зависит от места выплаты дивидендов (в России или за рубежом) и наличия договоров об избежании двойного налогообложения.

2. Юридические лица

Налог на доходы с дивидендов также облагает юридические лица, выплачивающие дивиденды своим акционерам. Юридическое лицо обязано удерживать налог на доходы с дивидендов у получателей дивидендов и перечислять его в бюджет налоговым органам.

Размер налога на доходы с дивидендов для юридических лиц составляет 13% и удерживается с суммы дивидендов при их выплате.

| Объект налогообложения | Ставка налога |

|---|---|

| Физические лица | Уточняется в зависимости от условий выплаты дивидендов |

| Юридические лица | 13% |

Ставки налога на доходы с дивидендов

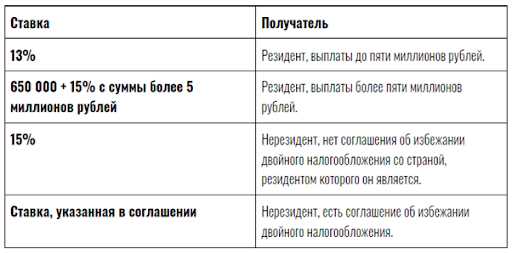

Стандартной ставкой налога на доходы с дивидендов в России является 13%. Эта ставка применяется к резидентам РФ при получении доходов от источников в Российской Федерации.

Для нерезидентов РФ ставка налога на доходы с дивидендов может быть иной и зависит от соглашения об избежании двойного налогообложения между Россией и страной, в которой находится резидент. В большинстве случаев ставка налога на доходы с дивидендов для нерезидентов составляет 15% или 20%, однако она может быть и другой.

Важно отметить, что некоторые категории налогоплательщиков могут иметь право на льготы и освобождение от уплаты налога на доходы с дивидендов. Например, инвестиционные фонды и пенсионные фонды обычно освобождены от налогообложения получаемых дивидендов.

Расчет налога на доходы с дивидендов производится по формуле: сумма дивидендов ? ставка налога. Налоговую базу для расчета составляет величина полученных дивидендов.

Имейте в виду, что налог на доходы с дивидендов является обязательным платежом, и его невыплата или неправильный расчет может привести к наложению штрафов и санкций со стороны налоговых органов.

При планировании инвестиций и получении дивидендов следует учесть ставки налога на доходы с дивидендов, чтобы правильно оценить свою долю прибыли.

Правила расчета налога на доходы с дивидендов

Правила расчета налога на доходы с дивидендов определяются налоговым законодательством страны и зависят от места получения дивидендов, статуса получателя (физического лица или организации), а также размера дивидендов.

Ставки налога

Размер налога на доходы с дивидендов обычно определяется в процентном соотношении к сумме полученных дивидендов. В большинстве случаев ставка налога для физических лиц выше, чем для юридических лиц.

Ставка налога может быть фиксированной или зависеть от размера полученных дивидендов. В некоторых случаях налог может быть освобожден или снижен для определенных категорий налогоплательщиков, например, для некоммерческих организаций или инвалидов.

Способы уплаты налога

На уплату налога на доходы с дивидендов может быть установлено несколько способов:

- Учет в налоговой декларации – получатель дивидендов самостоятельно рассчитывает сумму налога и вносит его в налоговую декларацию;

- Автоматическое удержание – налог удерживается у источника выплаты дивидендов, например, у организации или брокера, и перечисляется в налоговый орган;

- Поступление налога в бюджет при выплате дивидендов – налоговая сумма включается в общую сумму дивидендов и перечисляется к получателю в виде увеличенной суммы, после чего получатель самостоятельно уплачивает налог.

Выбор способа уплаты налога зависит от требований налогового законодательства и внутренних правил налогового органа.

Важно помнить, что правила расчета налога на доходы с дивидендов могут различаться в разных странах и зависят от индивидуальных обстоятельств налогоплательщика, поэтому рекомендуется проконсультироваться с налоговым специалистом или ознакомиться с соответствующими нормативными актами.

Налогооблагаемая база

Налогооблагаемая база по налогу на доходы с дивидендов определяется как сумма полученных дивидендов за отчетный период. На основании этой суммы определяется размер налоговой ставки и сумма налога, подлежащего уплате.

Сумма полученных дивидендов

Сумма полученных дивидендов включает в себя все выплаты, полученные инвестором в качестве дивидендов за отчетный период. В общем случае это денежные средства, перечисленные на банковский счет инвестора, однако могут быть и другие формы выплат, такие как ценные бумаги или иные активы.

Важно отметить, что сумма полученных дивидендов не включает в себя сумму налога, удержанного на источнике выплаты (если таковой был удержан). Налог на доходы с дивидендов выплачивается инвестором самостоятельно, после получения дивидендов.

Основные правила расчета налога

Налог на доходы с дивидендов рассчитывается как процент от налогооблагаемой базы. Размер налоговой ставки может зависеть от различных факторов, таких как сумма полученных дивидендов, налоговый режим инвестора и другие.

Для расчета налоговой суммы может применяться как фиксированная ставка, так и прогрессивная ставка, которая зависит от объема полученных дивидендов. Размер ставки и порядок ее применения определяются законодательством государства.

Инвестор обязан уплатить налог на доходы с дивидендов в установленный срок после получения дивидендов. Налоговые органы регулярно проверяют и контролируют уплату налога и могут применять штрафные санкции за нарушение налогового законодательства.

В целом, налогооблагаемая база по налогу на доходы с дивидендов является важным параметром для инвестора, который должен быть учтен при планировании своих финансовых операций и выплат налогов.

Вычеты и льготы

При уплате налога на доходы с дивидендов, налогоплательщикам предоставляются определенные вычеты и льготы, которые позволяют снизить сумму налога.

1. Вычеты

В качестве вычетов можно использовать следующие суммы:

- Стандартный вычет – фиксированная сумма ежегодного вычета, которая устанавливается законодательством и может изменяться в зависимости от инфляции;

- Понижающий коэффициент – указанный в налоговой декларации коэффициент, который учитывается для снижения налогооблагаемой базы.

2. Льготы

Льготы предоставляются отдельным категориям налогоплательщиков и также позволяют снизить сумму налога на доходы с дивидендов. Некоторые из них включают:

- Льготный период – определенный промежуток времени, в течение которого налог не взимается;

- Льготы для инвесторов – особые условия налогообложения, применяемые к инвесторам, в частности, малому и среднему бизнесу;

- Льготный налоговый режим – привилегии, предоставляемые определенным отраслям экономики или территориальным зонам, для привлечения инвестиций.

Законодательство об учете и применении вычетов и льгот в случае налога на доходы с дивидендов может отличаться в разных странах, поэтому рекомендуется обратиться к специалистам или знакомым с налоговым законодательством для получения подробной информации.

Специальные условия для некоторых категорий налогоплательщиков

Для определенных категорий налогоплательщиков существуют специальные условия относительно оплаты налога на доходы с дивидендов. Такие условия могут предоставляться лицам, находящимся в определенных ситуациях или принадлежащим к определенным группам.

Пенсионеры

Пенсионеры, получающие дивиденды, освобождаются от уплаты налога на доходы с дивидендов, если сумма полученных дивидендов в год не превышает установленную законом границу.

Инвалиды

Инвалиды I и II группы, получающие дивиденды, освобождаются от уплаты налога на доходы с дивидендов.

| Категория лица | Пороговая сумма дивидендов в год, руб. |

|---|---|

| Пенсионеры | до 15 000 |

| Инвалиды I и II группы | любая |

В случае, если сумма дивидендов превышает установленную границу, лица, освобожденные от уплаты налога на доходы с дивидендов, должны уплатить налог на сумму, превышающую пороговую.