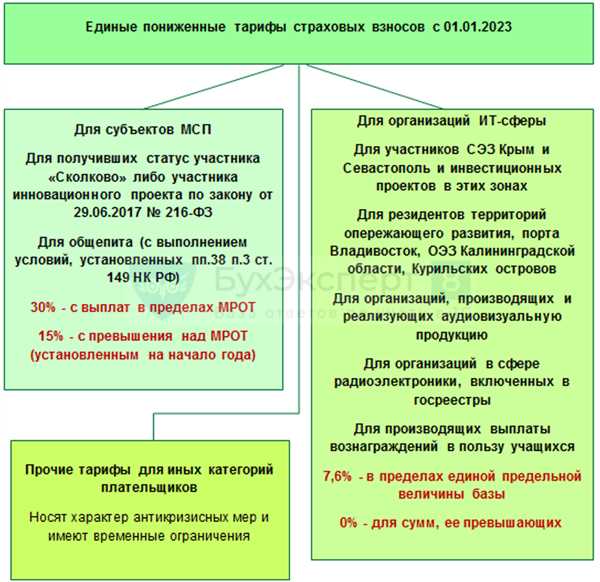

В 2021 году правительство Российской Федерации приняло постановление о снижении страховых взносов для субъектов малого предпринимательства. В соответствии с пунктом 3 статьи 427 НК РФ предприятия малого предпринимательства, зарегистрированные в реестре, имеют право на льготы по страховым взносам.

Виды страховых взносов, на которые распространяются пониженные тарифы, определены подпунктом 7 пункта 1 статьи 15 НК РФ. Снижение тарифов применяется к страховым взносам, начисляемым на заработную плату сотрудников предприятий малого предпринимательства.

Согласно последним изменениям Налогового кодекса РФ, с 2022 года пункт 3 статьи 427 будет действовать до 2025 года. Это означает, что субъекты малого предпринимательства будут иметь возможность продолжать пользоваться пониженными тарифами на страховые взносы еще на протяжении нескольких лет.

Особенности применения и последствия статьи 427 пункт 1 пп 3 НК РФ

В сфере налогового регулирования страховых взносов, в соответствии со статьей 427 пункт 1 пп 3 Налогового кодекса РФ, предусмотрены особенности для некоторых категорий предпринимательства.

Новости последних лет

Виды страховых взносов и тарифы на них определяются Правительством Российской Федерации. В 2020 году было принято постановление, которое устанавливает пониженные тарифы страховых взносов для малого и среднего предприятий. Это позволяет предприятиям получить льготы и снизить налоговое давление.

Изменения в 2021 году

В 2021 году были внесены изменения в статью 427 пункт 1 пп 3 НК РФ. В реестр страховых тарифов были внесены пониженные тарифы на страховые взносы для некоторых категорий предпринимательства. Такие изменения призваны поддержать малые и средние предприятия в условиях экономического кризиса.

Пониженные тарифы на страховые взносы

Пониженные тарифы на страховые взносы предоставляются в рамках различных программ и мер поддержки. Например, в 2022 году предусмотрена возможность пониженных тарифов для предприятий, осуществляющих деятельность в сфере малого и среднего предпринимательства.

Особенности применения и последствия статьи 427 пункт 1 пп 3 НК РФ имеют важное значение для субъектов предпринимательства. Они позволяют снизить налоговые и страховые взносы и получить дополнительные льготы.

Сохранение пониженного тарифа на страховые взносы влияет на расходы предприятий и их конкурентоспособность на рынке. Это позволяет усилить меры государственной поддержки малого и среднего предпринимательства.

Таким образом, статья 427 пункт 1 пп 3 НК РФ является важным инструментом налогового регулирования и поддержки предпринимательства в России. Эти изменения имеют положительное влияние на субъектов предпринимательства и способствуют развитию экономики страны.

Пункт 5 статьи 427 Налогового кодекса: исключительные ситуации

В соответствии с пунктом 5 статьи 427 Налогового кодекса Российской Федерации (НК РФ) предусмотрены исключительные ситуации, когда взносы по страховым взносам устанавливаются с пониженными тарифами.

В 2022 году последние изменения в пункт 5 статьи 427 НК РФ приняты Постановлением Правительства РФ от 17.12.2020 г. № 2066 с комментариями к НК РФ.

Исключительные ситуации, установленные пунктом 5 статьи 427 НК РФ:

1. Субъекты малого предпринимательства и организации с численностью работников до 15 человек имеют право на применение пониженных тарифов по страховым взносам. Данные тарифы устанавливаются в порядке, предусмотренном законодательством РФ.

2. Субъекты малого и среднего предпринимательства, являющиеся некоммерческими организациями (НКО), имеют право на применение пониженных тарифов по страховым взносам. Данная льгота также применяется в соответствии с установленным порядком.

3. Виды деятельности, признанные субъектами малого и среднего предпринимательства в соответствии с законодательством РФ и реестром субъектов малого и среднего предпринимательства по состоянию на 1 января 2021 года, в отношении которых устанавливаются пониженные тарифы страховых взносов.

Последствия применения пункта 5 статьи 427 НК РФ:

Применение пониженных тарифов по страховым взносам по перечисленным исключительным ситуациям позволяет субъектам предпринимательства снизить финансовые затраты и увеличить конкурентоспособность на рынке.

Таким образом, пункт 5 статьи 427 Налогового кодекса РФ предоставляет определенные льготы для субъектов предпринимательства и некоммерческих организаций, способствуя развитию малого и среднего бизнеса в России.

Условия применения статьи 427 пункт 1 пп 3 Налогового кодекса РФ

Статья 427 пункт 1 пп 3 Налогового кодекса РФ предусматривает особые условия для применения пониженных тарифов на страховые взносы от страховой заработной платы работников малых предприятий.

Согласно данной статье, малым предприятиям, включенным в реестр субъектов малого и среднего предпринимательства на дату 1 января 2022 года, предоставляется возможность уплачивать пониженные страховые взносы в размере 15% вместо общеустановленного тарифа в размере 30%. Это стало возможным в результате изменений, внесенных Постановлением Правительства РФ от 17 ноября 2020 года № 1832.

Для того чтобы пользоваться правом на пониженные тарифы по статье 427 пункт 1 пп 3 НК РФ, малые предприятия должны удовлетворять следующим условиям:

| Условия | Изменения в 2021 году |

|---|---|

| Включение в реестр | Малое предприятие должно быть включено в реестр субъектов малого и среднего предпринимательства на дату 1 января 2022 года. |

| Средняя заработная плата | Сумма заработной платы работников малого предприятия должна быть не выше 10-кратного размера минимальной заработной платы на территории РФ, установленного на 1 января соответствующего года. |

| Льготы для работников | Малые предприятия должны обеспечивать льготы и преимущественные условия для работников, предусмотренные законом. |

В случае соблюдения вышеуказанных условий, малые предприятия имеют право применять пониженные тарифы на страховые взносы начиная с 1 января 2022 года. Это позволяет снизить налоговую нагрузку на предприятия и стимулировать развитие малого предпринимательства.

Ознакомиться с более подробными комментариями к статье 427 пункт 1 пп 3 НК РФ с можно в специализированных налоговых изданиях, а также в справочной системе КонсультантПлюс или программе 1С: Бухгалтерия.

Последствия применения статьи 427 пункт 1 пп 3 НК РФ для организаций

Статья 427 пункт 1 пп 3 НК РФ устанавливает особенности применения тарифов на страховые взносы для малых предприятий. Согласно статье, малые предприятия могут уплачивать страховые взносы по пониженным тарифам.

Взносы по пониженным тарифам согласно статье 427 пункт 1 пп 3 НК РФ начали применяться с 1 января 2020 года. Ставки страховых взносов для малых предприятий были установлены правительством РФ в постановлении от 28.12.2017 года № 1561.

Согласно этому постановлению, малые предприятия имеют право на пониженные ставки страховых взносов по следующим видам страхования: на социальное страхование от несчастных случаев, на обязательное медицинское страхование, на социальное страхование от временной утраты трудоспособности и на социальное пенсионное страхование.

| Год | Ставка страховых взносов для малых предприятий |

|---|---|

| 2020 | 1,1% |

| 2021 | 1,1% |

| 2022 | 1,1% |

Таким образом, с 1 января 2020 года малые предприятия имеют право на пониженные ставки страховых взносов в размере 1,1%. Это существенно снижает налоговую нагрузку на такие предприятия и способствует развитию малого предпринимательства.

Однако, следует отметить, что для получения права на пониженные ставки страховых взносов, малому предприятию необходимо быть включенным в реестр малых предприятий, утвержденный постановлением Правительства РФ от 06.04.2015 года № 298. Также малое предприятие должно участвовать в первичном производстве товаров (выполнение работ, оказание услуг), а также отвечать другим требованиям, определенным в Правительственном постановлении.

В случае нарушения указанных требований или выявления недостоверной информации при включении в реестр малых предприятий, налоговые органы имеют право применить повышенные ставки страховых взносов и требовать доплату суммы разницы. Также возможно применение штрафных санкций.

Изменения в статье 427 пункт 1 пп 3 НК РФ могут вступить в силу и вноситься с поправками, поэтому следите за последними новостями и ознакамливайтесь с комментариями к НК РФ.

Определение налогооблагаемого периода согласно статье 427 пункт 1 подпункт 3 НК РФ

Статья 427 пункт 1 подпункт 3 Налогового кодекса Российской Федерации (НК РФ) устанавливает особенности определения налогооблагаемого периода для налоговых малых субъектов предпринимательства. Согласно данным пункту, налогооблагаемый период для целей налога на имущество организаций и налога на прибыль организаций может быть сокращен до трех месяцев.

Данное положение было введено в 2020 году и впервые применяется с 1 января 2021 года. Согласно Постановлению Правительства РФ от 17 июля 2020 года № 1039 внесены изменения в НК РФ, которые регулируют данный вопрос. Таким образом, налоговые малые субъекты обладают возможностью укрупненного учета налоговых показателей, что способствует упрощению налогового учета и снижению налоговой нагрузки.

Важно отметить, что данный режим применяется только к определенным видам предприятий — налоговым малым субъектам предпринимательства, внесенным в Реестр налоговых малых субъектов. Также необходимо соблюдать ряд условий, предусмотренных НК РФ, для применения данного режима.

Для страховых взносов с 1 января 2022 года также вводится возможность применения пониженных тарифов для налоговых малых субъектов предпринимательства. Снижения тарифов для налоговых малых субъектов предусмотрены в соответствии с пунктом 7 статьи 15 НК РФ.

Таким образом, статья 427 пункт 1 подпункт 3 НК РФ предоставляет налоговым малым субъектам предпринимательства возможность сократить налогооблагаемый период до трех месяцев. Это позволяет снизить налоговую нагрузку и упростить налоговый учет. Однако применение данного режима требует соблюдения определенных условий, а также внесения соответствующих изменений в программное обеспечение и документацию учета.

Порядок начисления налога при применении статьи 427 пункт 1 пп 3 Налогового кодекса

В соответствии с пунктом 1 пп 3 статьи 427 Налогового кодекса Российской Федерации (НК РФ) предусмотрены льготы по налоговым взносам для субъектов малого предпринимательства.

В настоящее время для субъектов малого предпринимательства, которые уплачивают страховые взносы, установлены пониженные тарифы страховых взносов по следующим видам:

- 1% (с 2021 года по 2022 год) для предприятий, зарегистрированных в качестве малого предпринимательства (пункт 2 статьи 427 НК РФ);

- 1% (с 2021 года по 2022 год) для предприятий, в которых средний размер численности работников за предшествующий календарный год составил менее 15 человек (пункт 2.1 статьи 427 НК РФ);

- 1,5% (с 2020 года по 2022 год) для предприятий, зарегистрированных в качестве субъектов малого и среднего предпринимательства (пункт 3 статьи 427 НК РФ);

- 1,5% (с 2020 года по 2022 год) для предприятий, в которых средний размер численности работников за предшествующий календарный год составил менее 50 человек (пункт 3.1 статьи 427 НК РФ);

Пониженные тарифы страховых взносов применяются при условии, что субъекты малого предпринимательства учтены в реестре субъектов малого и среднего предпринимательства.

В соответствии с последними изменениями в НК РФ с 2022 года пониженные тарифы страховых взносов будут действовать только для субъектов малого предпринимательства, зарегистрированных в качестве малого и среднего предпринимательства.

Таким образом, порядок начисления налога при применении статьи 427 пункт 1 пп 3 Налогового кодекса РФ предусматривает возможность уплаты пониженных страховых взносов для субъектов малого предпринимательства, которые соответствуют определенным условиям.

Налоговые последствия для физических лиц в соответствии со статьей 427 НК РФ

Статья 427 НК РФ регулирует налоговые последствия для физических лиц, связанные с уплатой страховых взносов.

Пониженные тарифы на страховые взносы

Согласно пункту 1 подпункта 3 статьи 427 НК РФ, с 1 января 2021 года вводятся пониженные тарифы на страховые взносы для некоторых категорий налогоплательщиков. Такое решение было принято в соответствии с постановлением Правительства РФ от 17 декабря 2020 года № 1944.

Данные изменения в тарифах на страховые взносы применяются к физическим лицам, осуществляющим предпринимательскую деятельность и являющимся малыми или средними предприятиями. В соответствии с пунктом 5 налогового кодекса, для физических лиц, осуществляющих деятельность по предоставлению услуг, тарифы на страховые взносы снижены на 2,2% по сравнению с общими тарифами.

Льготы для некоммерческих организаций

Согласно пункту 7 статьи 427 НК РФ, некоммерческие организации (НКО) также имеют право на льготы в отношении уплаты страховых взносов. С 1 января 2022 года тарифы на страховые взносы для НКО снижены на 5 пунктов по сравнению с общими тарифами.

Изменения в тарифах на страховые взносы

Регистр тарифов на страховые взносы предоставляется налогоплательщикам в соответствии с пунктом 2 статьи 427 НК РФ. Этот регистр содержит актуальную информацию о масштабах, ставках и льготах для уплаты страховых взносов.

Страховые взносы выплачиваются физическими лицами в Фонд социального страхования. Они позволяют обеспечить своевременную выплату различных социальных пособий и компенсаций. Уплата страховых взносов является одним из обязательных налоговых платежей для физических лиц, осуществляющих предпринимательскую деятельность в России.

Ознакомление с сведениями по взносам и тарифам осуществляется с помощью программ 1С: Бухгалтерия, которая автоматизирует процесс расчета и фиксации страховых взносов.

В совокупности, изменения, внесенные статьей 427 НК РФ, изложенные в пункте 1 подпункта 3, и пункте 7, предоставляют налоговые льготы и пониженные тарифы на страховые взносы для определенных категорий физических лиц и организаций.

Такие меры способствуют развитию предпринимательства, содействуют увеличению оборота средств в сфере малого и среднего бизнеса, а также повышают социальную защищенность физических лиц и обеспечение их страховыми взносами.

Особенности использования статьи 427 пункт 1 подпункт 3 в отношении нерезидентов

Статья 427 пункт 1 подпункт 3 Налогового кодекса РФ содержит особенности применения налогово-страховых взносов нерезидентами Российской Федерации. В соответствии с изменениями, вступившими в силу с 1 января 2022 года, нерезиденты, осуществляющие предпринимательскую деятельность в РФ, обязаны уплачивать страховые взносы в размере, установленном для резидентов.

В соответствии с постановлением Правительства РФ от 27 декабря 2021 года № 2355, взносы нерезидентов подлежат уплате по пониженным тарифам, установленным для субъектов малого предпринимательства.

Тарифы на страховые взносы для нерезидентов могут быть снижены по реестру налоговых органов с последними комментариями, свежие изменения которого получаются из программы 1С:Предприятие 7.

| Виды страховых взносов | Пониженный тариф (год) | Пониженный тариф (с 2022 года) |

|---|---|---|

| Страховые взносы на весь период предпринимательства | 17% | 15% |

| Страховые взносы на среднегодовую заработную плату работников | 2% | 2% |

| Страховые взносы на пособия по временной нетрудоспособности и материнству | 2% | 2% |

Нерезиденты также могут претендовать на льготы и снижения страховых взносов, предусмотренные статьей 427 пункт 1 подпункт 3 НК РФ, при условии, что они соответствуют требованиям для получения этих льгот.

НК РФ определяет нерезидентов как иностранные организации и индивидуальных предпринимателей, не зарегистрированных в РФ и не осуществляющих деятельность через постоянное представительство в РФ.

В целом, использование статьи 427 пункт 1 подпункт 3 НК РФ позволяет нерезидентам уплачивать пониженные тарифы на страховые взносы и получать льготы, сокращая тем самым налоговое бремя при осуществлении предпринимательской деятельности в РФ.

Ограничения применения статьи 427 пункт 1 пп 3 НК РФ

Статья 427 пункт 1 пп 3 Налогового кодекса Российской Федерации (НК РФ) устанавливает особенности применения налоговых льгот и возможности снижения взносов по страховым взносам предприятий и предпринимателей, которые относятся к категории малого и среднего предпринимательства.

Данная статья НК РФ предусматривает пониженные тарифы на страховые взносы для субъектов малого и среднего предпринимательства, а также установку пониженного тарифа по страховым взносам в размере 15% от тарифа, установленного для остальных субъектов предпринимательства.

Однако статья 427 НК РФ также предусматривает ряд ограничений и условий для применения этих льгот:

- Снижение страховых тарифов по статье 427 пункт 1 пп 3 НК РФ применяется только к субъектам предпринимательства, которые отнесены к категории малого и среднего предпринимательства по законодательству Российской Федерации.

- Пониженные страховые тарифы могут быть установлены для определенных видов деятельности, которые предусмотрены Постановлением Правительства Российской Федерации.

- В случае изменения вида деятельности субъекта предпринимательства или его реорганизации, а также при отсутствии соответствующих условий для применения льгот по статье 427 пункт 1 пп 3 НК РФ, предприятие обязано уведомить налоговый орган о таких изменениях.

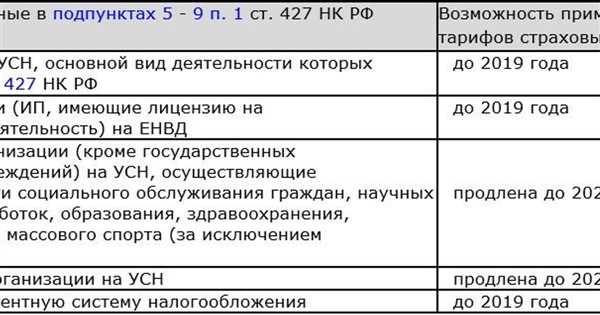

- Снижение страховых тарифов применяется с 1 января 2020 года и продлится до 31 декабря 2021 года. Начиная с 1 января 2022 года страховые тарифы для субъектов малого и среднего предпринимательства будут определяться в соответствии с новыми правилами, предусмотренными Налоговым кодексом РФ.

Таким образом, статья 427 пункт 1 пп 3 НК РФ предоставляет субъектам малого и среднего предпринимательства возможность снижения страховых взносов на период с 2020 по 2021 годы, однако существуют ограничения и условия, которые необходимо соблюдать для применения этих льгот.

Для более подробной информации о применении статьи 427 пункт 1 пп 3 НК РФ и последствиях, связанных с получением налоговых льгот, рекомендуем обратиться к актуальным новостям и комментариям по данной теме, а также ознакомиться с соответствующими законодательными актами и постановлениями Правительства Российской Федерации.

Судебная практика по применению статьи 427 пункт 1 подпункт 3 Налогового кодекса

Статья 427 пункт 1 подпункт 3 Налогового кодекса Российской Федерации устанавливает особые тарифы взносов на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний для субъектов малого предпринимательства, а также для предприятий и коммерческих организаций, осуществляющих предпринимательскую деятельность.

В соответствии с постановлением Правительства Российской Федерации от 5 февраля 2020 года № 202, утверждены пониженные тарифы страховых взносов на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний для субъектов малого предпринимательства.

Судебная практика последних лет свидетельствует о том, что суды в большинстве случаев идут на встречу предпринимателям и признают правомерным применение пункта 3 подпункта 1 статьи 427 Налогового кодекса РФ. Однако, при этом необходимо иметь в виду, что в случае необходимости акцепт снижения тарифа может быть признан ситуацией злоупотребления правом.

Важно отметить, что снижение тарифов на страховые взносы по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний применяется только к определенным видам организаций. Реестр пониженных тарифов на 2021 год был утвержден постановлением Правительства Российской Федерации от 17 декабря 2020 года № 2068.

В свежие комментарии судов отмечается, что пункт 3 подпункта 1 статьи 427 НК РФ предусматривает льготы по тарифам страховых взносов на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний для определенных категорий субъектов малого предпринимательства и предприятий.

В 2022 году вступают в силу изменения по снижению страховых взносов для субъектов малого и среднего предпринимательства. Пункт 1 статьи 427 НК РФ дополняется подпунктом 5, который предусматривает возможность применения пониженного тарифа страховых взносов также для субъектов малого и среднего предпринимательства, которые освобождены от уплаты налога на прибыль.

Таким образом, судебная практика по применению статьи 427 пункт 1 подпункт 3 Налогового кодекса является важным фактором для предпринимателей, осуществляющих предпринимательскую деятельность. Знание судебной практики и правил применения данной статьи позволяет предпринимателям применять пониженные тарифы страховых взносов и снизить свои налоговые платежи.

Понятие и условия облагаемых предметов по статье 427 пункт 1 пп 3 НК РФ

Статьей 427 пункт 1 пп 3 Налогового кодекса РФ установлены особенности обложения страховыми взносами субъектов малого предпринимательства и предприятий среднего предпринимательства.

В соответствии с подпунктом 2 пункта 17 статьи 1 НК РФ, субъекты малого предпринимательства — это организации, которые отвечают критериям, установленным законодательством РФ. Критерии для признания организации субъектом малого предпринимательства определены Росстандартом.

Согласно подпункту 3 пункта 17 статьи 1 НК РФ, предприятия среднего предпринимательства определяются в соответствии с федеральными законами.

В соответствии с подпунктом 5 пункта 15 статьи 427 НК РФ, субъекты малого предпринимательства, осуществляющие виды деятельности, определенные Правительством РФ, и соответствующие требованиям НК РФ и Правительства РФ, могут применять пониженные страховые тарифы для уплаты страховых взносов.

Механизм применения пониженных страховых тарифов для субъектов малого и среднего предпринимательства устанавливается Правительством РФ. В соответствии с постановлением Правительства РФ от 1 декабря 2020 года № 2021 в реестре предприятий и организаций, применяющих пониженный тариф, указываются наименование организации и наименование или код вида экономической деятельности по Общероссийскому классификатору видов экономической деятельности (ОКВЕД).

Снижение тарифов страховых взносов в 2022 году

Согласно последним новостям, взносы для субъектов малого предпринимательства и предприятий среднего предпринимательства, применяющих пониженные тарифы в 2020 году, останутся без изменений и в 2022 году.

Снижение тарифов на страховые взносы для субъектов малого предпринимательства и предприятий среднего предпринимательства — это одна из мер поддержки малого и среднего бизнеса со стороны государства. Такое снижение позволяет предпринимателям сэкономить на уплате страховых взносов и направить эти средства на развитие своего предприятия.

Согласно пункту 7 статьи 427 НК РФ, субъекты малого предпринимательства и предприятия среднего предпринимательства, имеющие статус участника системы налогового контроля, могут применять сниженные страховые ставки при условии соблюдения определенных требований, установленных НК РФ и Правительством РФ.

Льготы и изменения в пониженных страховых тарифах

Субъекты малого предпринимательства, применяющие пониженные страховые тарифы, могут также применять льготы по налоговым взносам, предусмотренные статьей 427 пункт 1 пп 3 НК РФ. Льготы и пониженные тарифы могут быть применены согласно кодексу налогового законодательства РФ и соответствующим постановлениям Правительства РФ.

Важно отметить, что изменения в пониженных страховых тарифах и применение льгот могут быть внесены согласно последним новостям и постановлениям Правительства РФ. Предпринимателям необходимо быть внимательными к изменениям в условиях применения пониженных страховых тарифов и следить за свежими комментариями и новостями в области налоговых и страховых взносов в Российской Федерации.

Процедуры и формы декларирования в случае применения статьи 427 пункт 1 пп 3 Налогового кодекса

В свежих новостях налоговых изменений за 2020 год появились изменения в Налоговый кодекс РФ, касающиеся страховых взносов. В частности, статья 427 пункт 1 пп 3 НК РФ устанавливает особый порядок и тарифы страховых взносов для отдельных категорий предпринимателей и предприятий.

Виды страховых взносов, регулируемых статьей 427 пункт 1 пп 3 НК РФ, включают пониженные тарифы и льготы для субъектов МСП, предприятий малого и среднего предпринимательства.

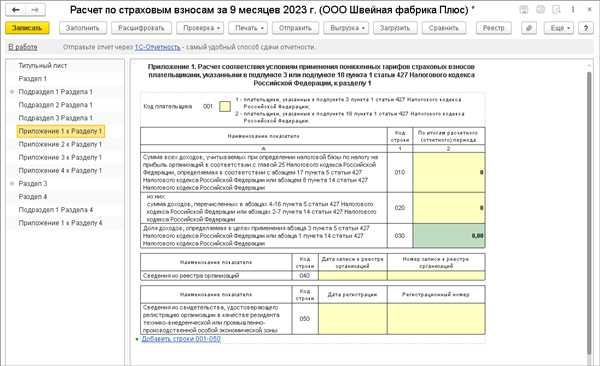

Для правильного декларирования и учета пониженных тарифов страховых взносов, предприниматели должны заполнять специальные формы деклараций. В настоящее время самой распространенной программой для ведения бухгалтерии является 1С:Бухгалтерия. В этой программе предусмотрены специальные формы отчетности для учета и декларирования страховых взносов по пониженным тарифам в соответствии с НК РФ.

На сайте налоговых органов можно найти и скачать все необходимые формы деклараций и реестры для декларирования и учета страховых взносов по пониженным тарифам. В этих формах предусмотрены специальные поля для указания соответствующих статей НК РФ, пункта 1 пп 3 статьи 427.

При заполнении декларации необходимо быть внимательным и точным. Необходимо правильно указывать все данные о предприятии, суммы доходов и расходов, персонале, а также соответствующие статьи НК РФ и подпункты пункта 1 пп 3 статьи 427.

Также необходимо учитывать, что изменения в статье 427 пункт 1 пп 3 НК РФ вступают в силу с 1 января 2021 года, поэтому декларации за 2021 год уже должны быть заполнены в соответствии с новыми тарифами и правилами.

В случае неправильного декларирования или невнесения необходимых пониженных страховых взносов, предприятие может быть подвергнуто проверкам и санкциям со стороны налоговых органов. Поэтому рекомендуется внимательно ознакомиться с соответствующими постановлениями и комментариями правительства, чтобы избежать возможных негативных последствий.

Обязанности налогоплательщиков при применении статьи 427 пункт 1 пп 3 НК РФ

Применение статьи 427 пункт 1 пп 3 НК РФ имеет свои особенности, с которыми должны быть ознакомлены налогоплательщики. Согласно последним изменениям Налогового кодекса РФ, действующим с 2022 года, были внесены изменения в тарифы на страховые взносы для малых и средних предприятий.

Согласно пункту 3 статьи 427 НК РФ, малые предприятия имеют право на применение пониженных тарифов по страховым взносам, если они удовлетворяют определенным условиям. Для применения пониженного тарифа необходимо внести соответствующую запись в реестр Министерства финансов РФ с указанием всех необходимых сведений.

Однако, налогоплательщики обязаны соблюдать ряд условий при применении пониженных тарифов по страховым взносам. Во-первых, необходимо регулярно подтверждать свою принадлежность к категории малых предприятий. Для этого необходимо предоставлять в налоговые органы соответствующие документы и сведения.

Кроме того, налогоплательщики должны ежегодно до 1 марта предоставлять в налоговые органы сведения о среднесписочной численности работников, а также о финансовых показателях предприятия. Такие сведения необходимы для проверки соответствия критериям размера среднегодовой численности работников и объему доходов предприятия, установленным для организации категории малых предприятий.

В случае выявления нарушений налогоплательщиком обязан уплатить недостающие суммы страховых взносов с применением обычных тарифов, а также уплатить пени и штрафы. Кроме того, налоговый орган имеет право применить иные меры ответственности в соответствии с законодательством.