Аренда жилого помещения — это распространенная практика в нашей стране. Оформить квартиру в аренду можно разными способами, но самый надежный и законный — через налоговую. В этом случае арендодатель и арендатор заключают официальный договор, что гарантирует правовую защиту обеим сторонам. Рассмотрим подробности и порядок оформления аренды квартиры официально через налоговую в Москве.

Особенности оформления аренды жилья через налоговую связаны с наличием физического или юридического лица, сдавшего квартиру в аренду. Если вы являетесь физическим лицом и сдаёте свою квартиру на длительный срок, то вам нужно обратиться в налоговую и оформить аренду в соответствии с законодательством. Обычно такую форму аренды выбирают самозанятые лица. Чтобы оформить аренду через налоговую, вам потребуются определенные документы и возможно придется заплатить налоги.

Когда вы сдаёте свою квартиру, вы становитесь арендодателем, а ваш арендатор — арендатором. Для оформления аренды вам необходимо заключить договор аренды жилого помещения с арендатором, а также зарегистрировать этот договор в налоговой. При оформлении договора вам надо быть готовым предоставить такие документы, как паспорт, свидетельство о регистрации квартиры, а также свидетельство ИНН.

Оплачивать налоги вам, как арендодателю, придется самостоятельно. Обычно налог рассчитывается исходя из суммы арендной платы и подлежит оплате в порядке, установленном законом. В Московской области также действует особый порядок налогообложения арендной платы, кроме лиц, отчитывающихся по НДФЛ. Если вы являетесь самозанятым лицом и хотите заплатить налоги законно, то вам необходимо ознакомиться с актуальным законодательством и правилами Московской области.

Как официально сдать квартиру в аренду через налоговую службу

Какие документы и сроки необходимо предоставить

Для начала сдачи квартиры в аренду через налоговую службу необходимо зарегистрироваться как физическое лицо или самозанятый предприниматель. Для этого вам потребуется:

- Паспорт и копию паспорта;

- СНИЛС и ИНН;

- Договор аренды жилого помещения;

- Заявление о регистрации как самозанятый предприниматель (для самозанятых);

Документы для регистрации можно сдать лично в ближайшем отделении налоговой службы или по почте. Обычно регистрация занимает около 5-7 рабочих дней.

Какие налоги нужно уплачивать

Сдавая квартиру в аренду, вы обязаны платить налог с доходов физических лиц (НДФЛ). Размер налога зависит от области, в которой находится ваше жилье, и может составлять от 13% до 35% от суммы арендной платы.

Также, если вы зарегистрированы как самозанятый, вам придется уплачивать налог на профессиональный доход (ПДФЛ), размер которого составляет 4% от суммы оплаты аренды.

Особенности официальной сдачи квартиры в аренду

Официальная сдача квартиры в аренду через налоговую службу имеет несколько особенностей:

- Вы должны заключить договор аренды жилья с арендатором;

- Вы обязаны зарегистрировать договор аренды в налоговой службе;

- Вы должны оплатить налоги в соответствии с законодательством о налогообложении;

- Вы можете самостоятельно устанавливать размер арендной платы, но он не должен превышать плату за аналогичное жилье в вашем районе;

- Срок сдачи квартиры в аренду должен быть указан в договоре;

Плюсы и минусы официальной сдачи квартиры в аренду через налоговую службу

Сдача квартиры в аренду через налоговую службу имеет свои плюсы и минусы:

Плюсы:

- Соблюдение законодательства и отсутствие риска налоговых претензий;

- Возможность получать официальную прибыль и платить налоги;

- Самостоятельное установление размера арендной платы;

Минусы:

- Необходимость самостоятельно заниматься оформлением документов и уплатой налогов;

- Ограничения на размер арендной платы;

- Дополнительные расходы на уплату налогов;

В итоге, официальная сдача квартиры в аренду через налоговую службу может быть выгодным и безопасным способом получения дополнительного дохода. Однако, перед тем как приступить к сдаче жилья в аренду, обязательно проконсультируйтесь с налоговой службой или специалистом, чтобы избежать налоговых проблем и правонарушений.

Подготовка документов для сдачи квартиры в аренду

Если вы хотите сдать свою квартиру в аренду официально через налоговую, вам потребуется сделать несколько важных шагов и подготовить соответствующие документы.

1. Зарегистрироваться как самозанятый или открыть ИП

Для официальной сдачи жилого помещения в аренду вы можете выбрать одну из двух форм самозанятости: зарегистрироваться как самозанятый или открыть индивидуальное предпринимательство (ИП). Это позволит вам легально сдавать квартиру и платить налоги по закону.

2. Оформить договор аренды

Для сдачи квартиры в аренду официально вам необходимо заключить договор аренды с жильцами. В договоре следует указать все условия аренды, такие как срок аренды, размер арендной платы, порядок оплаты и т.д. Договор аренды можно составить самостоятельно или обратиться за помощью к специалистам.

3. Заплатить налоги по закону

Следующим шагом после оформления договора аренды будет уплата налогов по закону. Какой налог нужно заплатить при сдаче квартиры в аренду зависит от различных факторов, таких как область, в которой находится квартира, доход от сдачи жилья и статус собственника. Лучше всего обратиться в налоговую инспекцию для получения инструкции по сдаче налогов и правильному оформлению уплаты.

Кроме самостоятельной оплаты налогов, вы также можете воспользоваться услугами специальных сервисов, которые помогут вам автоматизировать процесс уплаты налогов при сдаче квартиры в аренду.

Чтобы сдавать квартиру в аренду официально и по закону, необходимо внимательно следовать инструкциям и соблюдать все требования налоговой системы. Это не только обеспечит вас законодательной защитой, но и поможет поддерживать порядок и стабильность в сфере рынка недвижимости.

Регистрация в качестве самозанятого для аренды недвижимости

Если вы собираетесь сдать квартиру или другое помещение в аренду, вам необходимо зарегистрироваться в налоговой как самозанятый физический лицо. В этом случае вы сможете официально сдавать недвижимость и уплачивать налоги со своего дохода.

Возможность зарегистрироваться в качестве самозанятого есть у любого физического лица, проживающего в Российской Федерации. Для этого вам нужно обратиться в налоговую инспекцию по месту вашей регистрации и подать заявление о регистрации в качестве самозанятого.

Для самозанятых лиц существуют некоторые особенности налогообложения. Во-первых, самозанятость подразумевает уплату налога на доходы физических лиц (НДФЛ) в размере 4%. Таким образом, если вы будете сдавать квартиру в аренду через договор, то вам нужно будет оплатить налоговую декларацию и уплатить налог в указанный размер.

В случае сдачи жилья, самозанятый физический лицо может осуществлять оплату налога самостоятельно. Также, имеется возможность заключить соглашение о наделении третьего лица правами и обязанностями по уплате налога на доходы физических лиц от сдачи недвижимости в аренду на основании договора факторинга. В этом случае третье лицо самостоятельно осуществляет уплату налога, а самозанятый лицо осуществляет сдачу недвижимости в аренду и получает доход.

Важно отметить, что налогообложение самозанятых лиц не распространяется на организации, индивидуальные предприниматели и физических лиц, которые сдают имущество в аренду на основании договоров найма, поэтому в этом случае налог на доходы физических лиц платить не нужно.

В экспертной области, городе Москве, у сдающих в аренду недвижимость не возникает обязательства уплаты налога за сам fazao или за здание (если здание расположено на ореправительном имущься). Но несомненным плюсом такого решения является возможность самозанятым лицам использовать преимущества данного статуса — освобождение от платы взноса на социальное страхование для самозанятых.

Если вы ведете длительную деятельность по сдаче недвижимости в аренду, то вам также рекомендуется зарегистрироваться в качестве индивидуального предпринимателя (ИП). В этом случае вы будете обязаны платить налог на прибыль по ставке 13% и вести полную бухгалтерию своей деятельности.

Таким образом, для регистрации в качестве самозанятого физического лица для сдачи недвижимости в аренду вам необходимо обратиться в налоговую инспекцию, заполнить заявление о регистрации и предоставить необходимые документы. После этого вы сможете сдавать свое имущество в аренду, заключая договора с арендаторами, и официально платить налоги со своего дохода.

Оплата налога может быть произведена налоговой инспекцией по месту вашей регистрации. Также, вы можете воспользоваться электронными сервисами налоговой службы для оплаты налога и подачи декларации online.

Учтите, что регистрация в качестве самозанятого субъекта имеет свои плюсы и минусы, поэтому перед принятием решения обратитесь к специалистам или изучите все особенности данного статуса самостоятельно.

Открытие специального счета для получения арендной платы

Для официальной сдачи квартиры в аренду через налоговую необходимо открыть специальный счет, на который арендаторы будут перечислять арендную плату.

Открыть такой счет можно в любом банке, который предоставляет услуги для физических лиц. Вам понадобится ваш паспорт и ИНН.

Самостоятельно я могу открыть счет без помощи налоговой. Для этого нужно обратиться в банк, заполнить заявление о открытии счета и предоставить необходимые документы.

При открытии счета обязательно укажите, что это счет для получения арендной платы. Это поможет банку правильно обработать документы и запустить процесс перечисления денег на ваш счет.

Для получения арендной платы можно заключать договор на сдачу квартиры в аренду с арендатором. В договоре укажите все основные условия, такие как стоимость аренды, срок сдачи, порядок оплаты и другие важные моменты.

В Москве действуют определенные особенности для сдачи недвижимости в аренду. Например, собственники квартир в Московской области должны зарегистрироваться как самозанятые лица.

Чтобы платить налоги за сдачу жилья квартиры физическим лицом, надо оформить себя самозанятым.

Для самозанятых в Москве есть определенные плюсы. Например, самозанятые могут заплатить налоговую самостоятельно и не оформлять НДФЛ. Кроме того, для самозанятых налогообложение длительный срок не начинается с момента регистрации, а с первой поступившей оплаты.

Если вы не хотите заниматься самозанятостью, чтобы платить налоги официально, вы можете оформить помещение для сдачи жилья в аренду через юридическое лицо, например, частное предприятие.

При получении арендной платы на свой счет, не забудьте оплатить налоги. Обычно ставка налога на прибыль от сдачи жилых помещений составляет 13%.

Налоговые документы, такие как чеки и отчетность, можно хранить в течение трех лет. Это позволит вам в случае проверки налоговой подтвердить свою законность и готовность заплатить налоги.

Открытие специального счета для получения арендной платы — одна из важных процедур при оформлении аренды жилья официально через налоговую. Не забывайте о всех необходимых документах и налоговых платежах для соблюдения законодательства и избежания проблем с налоговой.

Составление договора аренды квартиры

Сдача квартиры в аренду физическому лицу требует оформления договора аренды. Через налоговую организацию можно сдать квартиру в аренду официально, чтобы правильно оформить сделку и не нарушать порядок налогообложения.

Для оформления договора аренды жилого помещения в Москве есть несколько важных шагов:

- Составить договор аренды в письменной форме. Документ должен содержать все необходимые условия аренды, включая срок, размер оплаты и порядок ее проведения, ответственность сторон и др.

- Заключить договор с физическим лицом, которому сдаете квартиру в аренду. Конечно, можно заключить договор с любым физическим или юридическим лицом, но в случае сдачи квартиры в аренду физическим лицам через налоговую организацию это обязательно.

- Оплатить налог на доходы от сдачи жилой недвижимости в аренду. В соответствии с законодательством Российской Федерации в 2020 году налог на аренду жилья составляет 13% от суммы дохода.

Кроме того, при сдаче квартиры в аренду официально через налоговую организацию необходимо предоставить следующие документы:

- Копию паспорта собственника квартиры.

- Копию документа, подтверждающего право собственности на квартиру.

- Доверенность, если сдачу квартиры оформляет не собственник, а его представитель.

- Копию паспорта арендатора и документ, подтверждающий его личность (например, водительское удостоверение).

- Копию паспорта представителя налоговой организации (если договор заключается на собственника квартиры).

Также следует учесть, что при сдаче квартиры в аренду сумма арендной платы является доходом и подлежит налогообложению. При этом арендодатель может пользоваться налоговыми вычетами, если заключает договор аренды для себя и не является самозанятым.

Важно помнить, что для правильного оформления договора аренды квартиры в Москве через налоговую организацию необходимо выполнить все требования и предоставить все необходимые документы. Только в этом случае сдача квартиры в аренду будет официальной и соответствовать законодательству.

Сдача квартиры в аренду и оформление налоговых деклараций

В России сдача квартиры в аренду физическим лицом официально предполагает регистрацию у налоговой и оплату налогов. Для этого могут потребоваться определенные документы и декларации.

Особенности сдачи квартиры в аренду для физических лиц:

- Регистрация у налоговой. Перед началом сдачи квартиры в аренду, вы должны зарегистрироваться как самозанятый или физическое лицо, если вы до этого не были официально зарегистрированы как предприниматель.

- Оформление договора. Для легальной сдачи квартиры в аренду необходимо заключить договор аренды с нанимателем. В договоре должны быть указаны все существенные условия аренды.

- Налогообложение и уплата налога. На основании закона О налоге на доходы физических лиц, вы должны заполнять налоговую декларацию и оплачивать налог на доходы от сдачи квартиры в аренду. Налоговая ставка может изменяться в зависимости от различных факторов.

- Помещение жилья и могу ли я платить налог. Важно отметить, что в некоторых случаях владельцы квартир могут быть освобождены от уплаты налога на дополнительный доход от сдачи квартиры в аренду в течение определенного срока. Однако, в большинстве случаев, владельцам квартир придется уплачивать налог.

Сдача квартиры в аренду имеет свои минусы и плюсы:

- Минусы: сложность и длительный процесс оформления документов, необходимость платить налоги, возможность нарушения правил и ущемление ваших интересов со стороны нанимателя.

- Плюсы: получение стабильного дополнительного дохода, возможность увеличения вашего финансового благополучия.

- Если вы не хотите оформлять договор аренды и платить налоги самостоятельно, вы можете взять на себя статус самозанятого или зарегистрировать ИП.

- Сдача квартиры в аренду в Москве требует особого внимания к налогообложению и срокам уплаты.

- Срок аренды также имеет значение для определения ставки налога.

- Однако, существует возможность получить некоторые налоговые льготы при сдаче квартиры в аренду, если вы удовлетворяете определенным требованиям.

- НДФЛ (13% от дохода сдающего жилье физического лица).

- Уплата налога по фиксированной ставке для самозанятых.

- Вы должны ответственно отнестись к выбору арендатора и заключению договора аренды, чтобы избежать проблем в будущем.

- Вам придется регулярно отчитываться перед налоговой службой и выполнять свои обязательства по уплате налогов.

- Оформление договора аренды и уплата налогов вызывают дополнительные временные и финансовые затраты.

- Вы можете учесть затраты на коммунальные услуги, ремонт и обслуживание квартиры, страховку и другие необходимые расходы.

- Однако, не все расходы могут быть учтены для налогообложения. Например, вы не можете учесть затраты на покупку квартиры или выплату ипотеки.

Определение и уплаты налогов за сдачу квартиры в аренду

Что касается сдачи квартиры или жилого помещения в аренду, то налоговые уплаты могут быть рассмотрены по двум разным путям: самостоятельно на основе инструкций, предоставляемых налоговой службой или через самозанятость.

Если хотите сдавать квартиру в аренду самостоятельно и оформить договор аренды, то вам придется оплачивать налоговые платежи самостоятельно. В этом случае вы становитесь так называемым физическим лицом и должны платить налог от полученных доходов. Кроме того, необходимо будет подать документы по налоговой декларации, а также заполнить форму 3-НДФЛ. Налоги обычно уплачиваются один раз в год, при подаче налоговой декларации. Оплата налогов должна осуществляться в соответствии с законом, чтобы избежать штрафов или других неприятных последствий.

Однако, у самозанятых граждан есть одно исключение — если они официально зарегистрировались как индивидуальный предприниматель (ИП) или работают по договору на самозанятость, то они имеют право на уплату налогов от своей деятельности и сдачи квартиры в аренду через своего ИП или самозанятое лицо. В этом случае уплата налога будет осуществляться вместе с другими налогами и отчислениями по договору.

Важно отметить, что налоговая система может меняться со временем, и поэтому необходимо внимательно следить за законодательством и налоговыми изменениями. Кроме того, разные регионы могут иметь свои особенности в налогообложении аренды квартиры. Законодательство и требования должны быть учтены при подаче налоговой отчетности или уплате налогов.

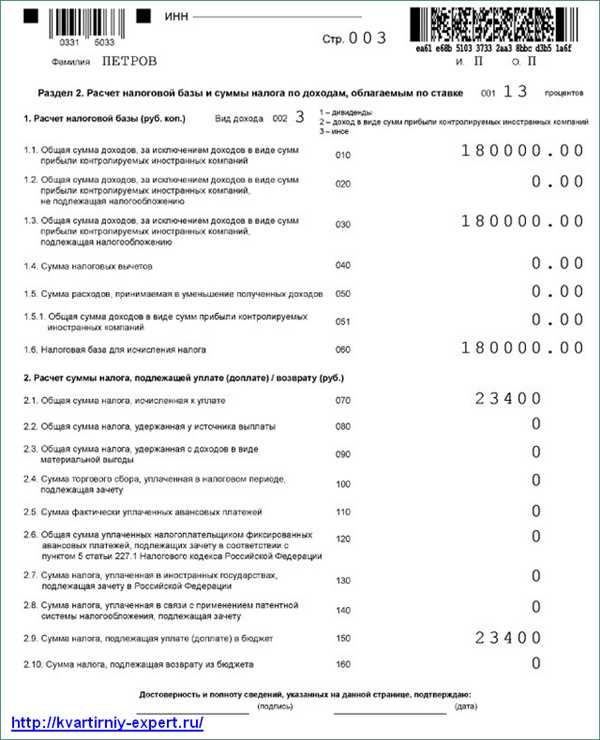

Как заполнить налоговую декларацию при сдаче квартиры в аренду

Когда вы решите зарегистрироваться в налоговой организации перед сдачей квартиры в аренду, вам потребуется заполнить налоговую декларацию для самозанятых. Это относится к ситуации, когда вы сдаёте жилое помещение в аренду на длительный срок без заключения официального договора аренды. Теперь давайте разберёмся, как правильно заполнить налоговую декларацию при сдаче квартиры в аренду.

1. Оформление в налоговой: Если вы сдаёте квартиру в Москве, то нужно зарегистрироваться в Московской налоговой службе и зарегистрировать адрес объекта аренды. Если вы сдаёте квартиру в другом регионе, зарегистрируйтесь в местной налоговой службе.

2. Вид дохода: Для заполнения налоговой декларации выберите в качестве вида дохода «Доходы от аренды недвижимого имущества».

3. Сумма дохода: Укажите сумму дохода, которая была получена в результате аренды квартиры. Рассчитывается эта сумма как разница между суммой всей оплаты за квартиру, полученной от арендатора, и расходами, связанными с арендой (платой за коммунальные услуги, ремонтом и т.д.).

4. Уплата налога: По закону, налоги с аренды квартиры должно уплачивать физическое лицо самостоятельно. Размер налога рассчитывается как 13% от суммы дохода.

5. НДФЛ: В налоговой декларации для самозанятых нужно указать доход, подлежащий обложению НДФЛ. Размер дохода, полученного от сдачи квартиры в аренду, учитывается как доход, облагаемый налогом.

6. Документы: В налоговой декларации для самозанятых обязательно нужно указать все документы, подтверждающие доход от сдачи квартиры в аренду (договор аренды, квитанции об оплате, расходные документы на коммунальные услуги и т.д.).

7. Сдача декларации: Налоговую декларацию нужно сдавать в налоговую организацию в течение определенного периода, как правило, до 30 апреля следующего года после истечения отчетного года.

Важно отметить, что налогообложение при сдаче квартиры в аренду может варьироваться в зависимости от региона и конкретной ситуации, поэтому лучше проконсультироваться с налоговой организацией, чтобы узнать актуальные правила и порядок оплаты налогов.

Сдача квартиры в аренду официально через налоговую имеет свои плюсы: вы сможете заключить официальный договор аренды, получить официальные доходы, оформить аренду жилья легально и платить налоги в правильном порядке.

Нюансы налогообложения при сдаче квартиры в аренду физическими лицами

Как сдавать квартиру в аренду официально через налоговую и какие налоги надо платить за сдачу жилья на съем? Официальная сдача квартиры в аренду длительный срок может быть осуществлена физическими лицами в Москве и Московской области. В этом случае вы сами можете зарегистрировать аренду квартиры в налоговой и стать самозанятым. Чтобы официально сдавать квартиру в аренду легально через налоговую организацию, вам нужно зарегистрироваться как самозанятый.

При оформлении договора аренды квартиры нужно учитывать особенности налогообложения. Налоговая оплата при сдаче жилого помещения может осуществляться по двум схемам:

Если вы самостоятельно хотите оформить договор аренды квартиры на физическое лицо через налоговую, то вам понадобится пошаговая инструкция для самозанятых:

| Шаг | Действие |

| 1. | Зарегистрироваться как самозанятый через налоговую службу. |

| 2. | Оформить договор аренды квартиры между собой и арендатором (физическим лицом). |

| 3. | Оплатить налоги по фиксированной ставке (6% от доходов или 1% для новичков в первый год деятельности). |

Официально сдавать квартиру в аренду можно также через организации или агентства по недвижимости, которые возьмут на себя роль посредника в заключении и исполнении договора. В этом случае, вам не надо самому зарегистрироваться как самозанятый и оформлять договор с арендатором. Вы будете перечислять деньги за аренду квартиры агентству, а они уже будут перечислять арендатору и платить налоги с этой суммы.

Важно помнить о следующих минусах при сдаче квартиры в аренду официально через налоговую:

Взвешивайте все плюсы и минусы перед тем, как решиться официально сдать свою квартиру в аренду через налоговую.

Учет системы налогообложения при сдаче квартиры в аренду

Если вы решили сдать свою квартиру или помещение в аренду, то важно знать, как правильно организовать учет системы налогообложения, чтобы все действия были легальными и соответствовали законодательству.

Первым шагом для сдачи квартиры в аренду официально через налоговую организацию является необходимость зарегистрироваться в налоговой инспекции. При этом у вас может возникнуть вопрос, сколько налогов платится при сдаче жилья. В большинстве случаев налоги оплачиваются в виде НДФЛ (Налог на доходы физических лиц), если сумма дохода от сдачи квартиры или помещения превышает определенную границу.

Для заключения официального договора аренды с физическим лицом, арендатором или арендодателем, вам необходимо знать, какие документы нужны для этого. В зависимости от региона и области, требования могут отличаться. В целом вам понадобятся: документы о праве собственности или праве пользования жильем, паспортные данные арендодателя и арендатора, стоимость арендной платы и срок аренды.

Кроме того, помимо уплаты налогов за сдачу квартиры в аренду, вам может потребоваться зарегистрироваться как самозанятый, если вы официально сдаете свою недвижимость. Самозанятые граждане обязаны уплачивать налоги самостоятельно, без участия налоговой организации.

Однако, нужно учитывать, что система налогообложения для самозанятых лиц имеет свои особенности. Вы можете оформить договор аренды как физическому лицу и платить налоги по обычным правилам, либо воспользоваться инструкцией по заключению договора аренды с самозанятым гражданином. В этом случае налогообложение может происходить иначе.

Оформление аренды квартиры или помещения официально через налоговую организацию позволяет избежать негативных последствий и штрафов со стороны государства. Однако, следует помнить о минусах этого процесса, таких как дополнительные расходы и налоговые уплаты.

Особенности налогообложения аренды квартиры в разных регионах

Для организации уплаты налогов вы можете обратиться в налоговую инспекцию. Вам потребуется оформить документы, предоставить информацию о доходах от сдачи квартиры и оплатить налог. В Москве действует специальный порядок налогообложения сдачи жилых помещений. Можно сдать квартиру в аренду официально через налоговую, оформив соответствующие документы и получив разрешение на сдачу жилья в аренду.

Если вы являетесь самозанятым и хотите официально сдать квартиру в аренду, то вам также необходимо заплатить налоги на полученные доходы. В этом случае вы можете оформить себя как самозанятого и платить налоги с доходов от сдачи квартир в аренду самостоятельно.

Однако, каждый регион может иметь свои особенности налогообложения сдачи жилья в аренду, поэтому важно учитывать местное законодательство и правила. Информацию о налогообложении аренды можно получить в налоговой службе вашего региона или у специалистов по налоговому праву.

Оплата налогов на сдачу квартиры в аренду может быть осуществлена через налоговую. Налоговую инспекцию необходимо оповестить о прибыли, полученной от аренды, и заполнить декларацию. В декларации нужно указать все доходы от сдачи квартиры в аренду и уплатить налоговую сумму.

Оформление аренды квартиры в официальном порядке имеет свои плюсы и минусы. Плюсом является легальность и соблюдение закона, а также возможность получения налоговых вычетов и защиты своих прав как собственника. Однако, минусом является необходимость оплаты налогов и выполнение всех требований по оформлению и уплате налогов.

Таким образом, оформление аренды квартиры официально через налоговую является правильным и законным способом сдачи жилого помещения. Налогообложение аренды квартиры в разных регионах может иметь свои особенности, поэтому рекомендуется ознакомиться с местным законодательством и консультироваться со специалистами.

Советы по минимизации налогов при сдаче квартиры в аренду

При сдаче квартиры в аренду официально через налоговую стоит учесть несколько важных советов, чтобы минимизировать налоговые платежи и соблюсти все необходимые законодательные требования:

1. Зарегистрируйтесь как самозанятый

Самозанятые физические лица платят налог только с дохода, полученного от сдачи жилья в аренду. Если вы сдаете квартиру только в ограниченном объеме или не регулярно, регистрация как самозанятого может быть наиболее выгодной опцией для вас.

2. Определите сумму налоговой базы

Сколько налогов вы будете платить за сдачу квартиры зависит от налоговой базы. Для самозанятых сумма налоговой базы равна общей сумме дохода от сдачи квартиры в аренду за минусом всех возможных расходов на ее содержание.

3. Соблюдайте порядок законного оформления

При сдаче квартиры в аренду официально, соблюдайте все требования и порядок, которые установлены законодательством. Вам нужно оформить договор аренды и передать квартиру в хорошем состоянии. Также, помните о необходимости выписать чеки арендаторам и уплатить налоги в соответствии с законом.

4. Используйте налоговые льготы

При сдаче квартиры в аренду вы можете воспользоваться налоговыми льготами, если у вас есть право на них. Например, в Москве и Московской области собственники жилого помещения могут получить налоговый вычет на оплату коммунальных услуг.

5. Консультируйтесь со специалистом

Чтобы правильно организовать налогообложение и минимизировать налоговые платежи, рекомендуется проконсультироваться с налоговым специалистом или бухгалтером. Они помогут сделать вам подробную инструкцию по шагам и правильно заполнить все необходимые документы.

Заплатить налоги, сдавая квартиру в аренду, необходимо в соответствии с законодательством. Но с правильным планированием и соблюдением всех требований, вы сможете минимизировать налоговые платежи и сделать сдачу квартиры более выгодной и законной.

Что нужно знать перед сдачей квартиры в аренду через налоговую

Если вы решите сдать свою жилую квартиру в аренду в Москве или Московской области официально через налоговую, то есть несколько важных моментов, которые вам необходимо знать.

Кто может сдавать квартиры в аренду официально?

Квартиру в аренду можно сдавать официально только самозанятым лицам или организациям. Если вы не являетесь самозанятым и не организация, то сдавать квартиру в аренду через налоговую нельзя.

Когда можно сдавать квартиру в аренду официально?

Сдавать квартиру в аренду официально можно в любое время года. При этом, если вы сдаете квартиру на длительный срок, то вам необходимо будет заключать договор аренды с жильцом.

Если вы сдали жилье налоговой организации или официально зарегистрированному самозанятому лицу, то они будут оплачивать за него налог и обязаны предоставить вам чек об уплате налога.

Сколько налога надо заплатить за сдачу жилья в аренду?

В Москве и Московской области сдача жилья в аренду облагается налогом на доходы физических лиц (ФНДФЛ) по ставке 13%. Самозанятые лица также могут платить налог по ставке 4% от дохода или вести свою деятельность как ИП.

Как правильно сдавать квартиру в аренду через налоговую?

Для официальной сдачи квартиры в аренду необходимо зарегистрировать ее налоговой инспекции. После этого вы должны будете заполнять декларацию и платить налоги в установленные сроки.

Также вам потребуется заключить договор аренды с жильцом и предоставить ему документы, подтверждающие права собственности на жилье.

Если вы являетесь самозанятым лицом, то вам необходимо будет зарегистрироваться в налоговой инспекции и оплачивать налоги с дохода от сдачи жилья в аренду.

Не забудьте также учесть все расходы, связанные с арендой, в своих налоговых декларациях.

Сдача квартиры в аренду через налоговую позволяет вам сдавать жилье официально и быть в правовом порядке. Однако, необходимо быть готовым к регулярным уплатам налогов и соблюдать все требования налогообложения.