Декларация по НДС при экспорте является важным инструментом для предпринимателей, осуществляющих внешнеэкономическую деятельность. Она позволяет отразить все необходимые данные, связанные с экспортом товаров или услуг, и правильно заполнить декларацию, чтобы избежать возможных ошибок и проблем при подтверждении.

Пример заполнения декларации по НДС при экспорте часто вызывает затруднения у предпринимателей. Однако, следуя основным правилам и рекомендациям, заполнение и отражение информации в декларации становятся более понятными и простыми.

При заполнении декларации по НДС при экспорте необходимо учесть, что ставка НДС для экспорта равна 0%. В декларации следует явно указать эту ставку для соответствующих товаров или услуг, чтобы избежать путаницы и ошибок при дальнейшем заполнении.

Отражение экспорта в декларации по НДС является важным этапом процесса заполнения. В декларации следует указать все необходимые сведения о экспорте, включая информацию о покупателе, стоимость товаров или услуг, а также о месяце и годе экспорта. Это позволит грамотно заполнить декларацию и предоставить всю необходимую информацию при подтверждении документов.

Заполнение декларации по НДС при экспорте требует тщательности и внимательности со стороны предпринимателя. Ошибки или неподтвержденный экспорт могут привести к нежелательным последствиям, таким как штрафы или проблемы с налоговыми органами. Поэтому рекомендуется обратиться за консультацией к специалистам, чтобы грамотно заполнить декларацию по НДС при экспорте и избежать возможных ошибок.

Заполнение декларации по НДС при экспорте

Декларацию по НДС при экспорте необходимо заполнить в течение определенного срока, установленного законодательством. В декларации следует указать все необходимые данные, а также отразить недопустимость неподтвержденного НДС.

При заполнении декларации по НДС при экспорте следует помнить о том, что ставка НДС для экспортной сделки равна 0%. Это значит, что в декларации следует указать данную ставку и отразить экспортные операции.

Для заполнения декларации по НДС при экспорте требуется указать все сведения о каждой экспортной операции, такие как дата, номер и стоимость экспортного товара, а также подтверждение о проведении экспортной операции.

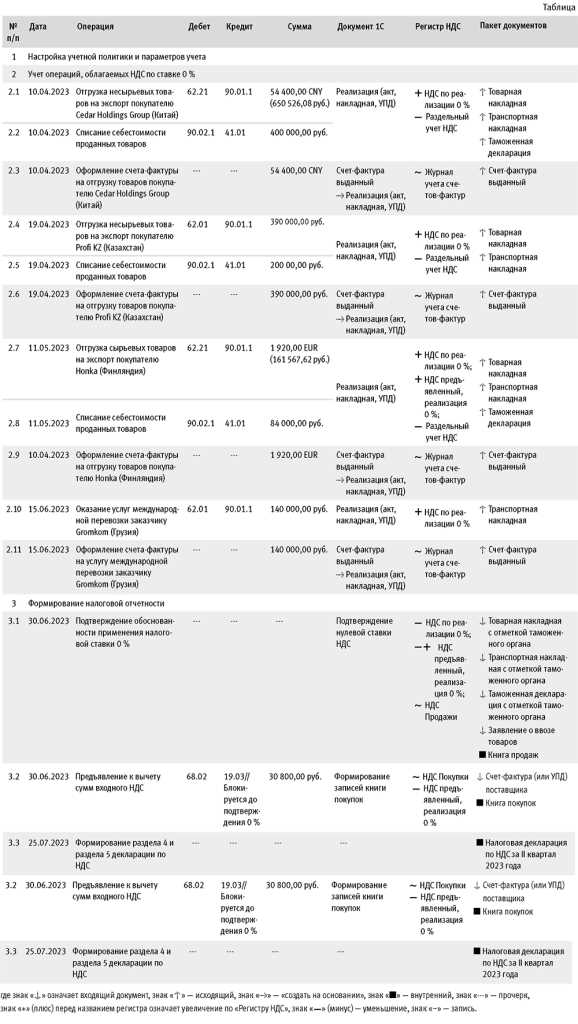

Пример заполнения декларации по НДС при экспорте может выглядеть следующим образом:

Декларация по НДС:

Дата: [дата]

Номер: [номер]

Ставка НДС: 0%

Страна экспорта: [страна]

Описание экспортируемого товара: [описание]

Стоимость экспортируемого товара: [стоимость]

Подтверждение о проведении экспортной операции: [документ]

При заполнении декларации по НДС при экспорте важно следовать указанными правилами и рекомендациями, чтобы декларация была заполнена корректно и отражала все необходимые данные по экспортным операциям.

Важно помнить, что неправильное заполнение декларации может привести к возникновению проблем при подтверждении налоговых обязательств.

Основные правила и рекомендации

При заполнении декларации по НДС при экспорте есть несколько важных правил и рекомендаций, которые необходимо учитывать. Во-первых, особое внимание нужно уделить подтверждению экспорта. Без подтверждения экспорта невозможно отразить экспорт в декларации. Поэтому необходимо заранее узнать, как можно получить подтверждение экспорта и ознакомиться с процедурой его предоставления.

Во-вторых, ставки НДС при экспорте могут быть разными, в зависимости от страны и вида товаров или услуг. Поэтому необходимо тщательно изучить актуальные ставки НДС для каждого конкретного случая экспорта.

При заполнении декларации по НДС при экспорте необходимо ясно и точно указать все необходимые данные об экспортируемых товарах или услугах. Важно не пропустить никакие детали, чтобы избежать неправильного заполнения декларации или проблем с ее подтверждением.

Также рекомендуется заполнить декларацию по НДС при экспорте в максимальной степени подробно и точно. Чем более полная информация будет указана в декларации, тем меньше вероятность возникновения вопросов или проблем при ее рассмотрении и подтверждении.

Важно отметить, что заполнение декларации по НДС при экспорте может быть сложным процессом, требующим внимательности и следования инструкциям. Поэтому рекомендуется обратиться за консультацией к специалистам, чтобы убедиться в правильности заполнения и отражения экспорта в декларации.

В итоге, правильное заполнение декларации по НДС при экспорте является ключевым моментом для отражения экспорта и предотвращения возможных проблем с налоговыми органами. Следуя правилам и рекомендациям, можно заполнить декларацию по НДС при экспорте без ошибок и потерь.

Как отразить экспорт в декларации по НДС

Ставки НДС при экспорте

При экспорте товаров ставки НДС могут быть равны 0%. Это означает, что при экспорте товаров, на который распространяется ставка 0%, уплачивать НДС не требуется.

Пример заполнения декларации по НДС при экспорте

Для наглядности приведем пример заполнения декларации по НДС при экспорте. Предположим, что у вас имеется декларация с одной графой Сумма, подлежащая оплате и графой Сумма НДС. При экспорте товаров ставка НДС равна 0%. Значит, в графу Сумма НДС необходимо указать 0, а в графу Сумма, подлежащая оплате — сумму экспортируемых товаров без НДС.

Для заполнения декларации по НДС при экспорте вам необходимо внимательно изучить инструкцию и правильно отразить этот процесс в документе. Это поможет избежать неправильных расчетов и возможных проблем при подтверждении экспорта товаров.

Декларация по НДС при экспорте: пример заполнения

В декларации по НДС при экспорте необходимо правильно отразить все продажи за отчетный период, включая товары, которые были экспортированы за пределы страны. Также необходимо указать ставки НДС в зависимости от категории товаров.

Как заполнить декларацию по НДС при экспорте:

- Скомпилируйте полный список товаров, экспортированных за отчетный период. Включите информацию о стоимости каждого товара.

- Разделите экспортированные товары на категории в соответствии с применяемыми ставками НДС: 0%, 10%, 20%.

- Внесите информацию о каждой категории товаров в соответствующие разделы декларации.

- При заполнении декларации по НДС при экспорте обратите внимание на необходимость подтверждения экспорта товаров. В случае неподтвержденного экспорта НДС может быть начислен.

- Если экспорт товаров подтвержден, отразите эту информацию в соответствующих разделах декларации.

- Укажите сумму НДС по каждой категории товаров и общую сумму НДС, которая должна быть уплачена или возвращена.

Пример заполнения декларации по НДС при экспорте:

Категория товаров со ставкой 0%: заполните раздел декларации, указав сумму продаж в соответствующей колонке. Не забудьте подтвердить экспорт товаров, приложив соответствующие документы.

Категория товаров со ставкой 10%: аналогично заполните раздел декларации для данной категории, отразив сумму продаж и подтверждение экспорта.

Категория товаров со ставкой 20%: снова аналогично заполните раздел декларации для данной категории, указав сумму продаж и подтверждение экспорта товаров данной категории.

Обратите внимание на правильность заполнения декларации по НДС при экспорте, так как неверное отражение информации может стать причиной дополнительных проверок со стороны налоговых органов.

Заполнение декларации по НДС при подтверждении 0 ставки

При экспорте товаров или услуг из Российской Федерации компания может применять 0 ставку по НДС. Это означает, что налоговая ставка для выполняемой операции равна нулю. Однако следует помнить, что для того чтобы отразить данную ставку в декларации по НДС, необходимо правильно заполнить соответствующую графу.

При заполнении декларации по НДС в случае экспорта товаров или услуг по неподтвержденной 0 ставке, вам потребуется указать код операции 1012001. Этот код представляет собой комбинацию цифр, специально предназначенных для отражения ставки 0 при экспорте товаров или услуг.

Например, рассмотрим пример заполнения декларации по НДС при экспорте товаров. В данном случае, в графе Ставка следует указать 0, а в графе Стоимость — сумму сделки. Таким образом, в декларации будет отражена нулевая ставка, соответствующая экспорту товаров.

Важно помнить, что правильное заполнение декларации по НДС при экспорте налагает ответственность на компанию, поэтому необходимо быть внимательным и указывать все необходимые данные.

Как заполнить декларацию по НДС при экспорте:

- Укажите код операции 1012001.

- Заполните графу Ставка нулем.

- В графе Стоимость укажите сумму экспортируемых товаров или услуг.

- Укажите все необходимые данные и проверьте декларацию на правильность заполнения.

Заполнение декларации по НДС при экспорте с применением 0 ставки может быть сложным и требует внимательности и знаний. Однако, при соблюдении правил и рекомендаций, вы сможете корректно отразить данную ставку в декларации и избежать возможных проблем или ошибок в будущем.

Как заполнить декларацию по НДС при экспорте

1. Указание информации о экспорте

При заполнении декларации по НДС при экспорте необходимо указать все необходимые данные, связанные с экспортом товаров или услуг. В первую очередь необходимо указать сумму экспорта и его ставку. Также следует указать данные о покупателе, месте назначения и сроке поставки.

2. Отражение экспорта и подтверждение ставки

В декларации по НДС при экспорте необходимо отразить все операции, связанные с экспортом. Предоставление документов, подтверждающих экспорт, таких как таможенные декларации и грузовые накладные, является обязательным условием для правильного заполнения декларации по НДС.

Также следует обратить внимание на ставку НДС при экспорте. В большинстве случаев, при экспорте товаров или услуг, применяется ставка 0%. При заполнении декларации по НДС при экспорте, следует указать эту ставку и убедиться, что она правильно отражена в документе.

Пример заполнения декларации по НДС при экспорте

Предположим, что было экспортировано товаров на сумму 100 000 рублей. Ставка НДС при экспорте составляет 0%. В данном случае, в декларации по НДС при экспорте следует указать сумму экспорта в разделе Доходы и выбрать ставку НДС 0%. Таким образом, экспорт будет правильно отражен в декларации по НДС.

Важно отметить, что при заполнении декларации по НДС при экспорте необходимо следовать инструкциям и правилам, установленным налоговыми органами. Это позволит избежать ошибок и вопросов со стороны налоговых инспекторов. Прежде чем отправить декларацию по НДС при экспорте, рекомендуется проверить ее на наличие ошибок и подтвердить правильность заполнения.

Неподтвержденный экспорт: заполнение декларации по НДС

Для правильного заполнения декларации по НДС при неподтвержденном экспорте необходимо следовать определенным правилам. Во-первых, в графе «Ставка» указывается 0%, так как неподтвержденный экспорт освобождается от обложения этим налогом.

Важно отметить, что заполнение декларации по НДС при неподтвержденном экспорте отличается от заполнения декларации при обычном экспорте. В декларации по обычному экспорту в графе «Ставка» указываются установленные ставки НДС.

Пример заполнения декларации по НДС при неподтвержденном экспорте:

- Графа 1 (Наименование товаров): указывается описание товаров, которые были отправлены в неподтвержденный экспорт.

- Графа 2 (Количество): указывается количество отправленных товаров.

- Графа 3 (Цена за единицу товара): указывается цена одной единицы товара.

- Графа 4 (Стоимость): умножается количество товаров на их цену за единицу и получается общая стоимость. Это значение отражается в графе 4.

- Графа 5 (НДС): так как неподтвержденный экспорт освобождается от НДС, в графе 5 указывается 0.

- Графа 6 (Сумма с НДС): в данной графе отражается сумма без НДС, так как неподтвержденный экспорт не облагается этим налогом.

Важно: при заполнении декларации по НДС при неподтвержденном экспорте следует учитывать возможные изменения в правилах, поэтому необходимо проверять актуальность информации перед заполнением декларации.

Отражение экспорта в декларации по НДС

Если ваше предприятие занимается экспортом товаров или услуг, то необходимо правильно заполнить декларацию по НДС, чтобы избежать неправильного подтверждения операций и возможных штрафов.

Как правило, при экспорте товаров или услуг налоговая ставка по НДС составляет 0%. Это значит, что на экспортируемый товар или услугу не начисляется налог. Однако, необходимо правильно заполнить декларацию по НДС, чтобы это отражалось.

В декларации по НДС при экспорте следует отразить следующую информацию:

- Сумму экспортных операций по каждой ставке налога — 0%

- Номер и дату неподтвержденного товарно-транспортного документа (ТТН)

- Код таможни, через которую осуществляется экспорт

- Дата оформления таможенной декларации

- Пример заполнения: НДС по экспорту: 0% — сумма.

Перед заполнением декларации по НДС важно ознакомиться с инструкцией налогового органа, чтобы быть уверенным в правильности заполнения и отражения экспорта в декларации.