Перенос вычета по НДС на следующий квартал – это важная опция для предприятий, которым требуется более гибкое распределение налогового бремени. В программе 1С есть возможность учесть эти потребности и автоматизировать процесс переноса вычета по НДС, что позволит сэкономить время и избежать ошибок.

Для того чтобы организовать перенос вычета по НДС на следующий квартал в программе 1С, необходимо выполнить несколько простых шагов. Во-первых, установите соответствующую настройку программы, которая позволит вам осуществлять перенос вычета по НДС.

После этого вам потребуется указать период, на который нужно произвести перенос вычета по НДС. Обычно это делается в конце квартала или года, перед следующим периодом отчетности. В программе 1С вы сможете выбрать нужный период и выполнить перенос вычета по НДС в несколько кликов.

Как перенести вычет по НДС на следующий квартал в программе 1С

Перенос вычета по НДС на следующий квартал в программе 1С может быть необходим, если в текущем квартале не удалось полностью использовать вычет или если есть желание задержать его использование до следующего периода. Для этого необходимо выполнить следующие шаги:

1. Откройте программу 1С и выберите соответствующую информационную базу.

2. В главном меню программы выберите раздел Налоги и перейдите в подраздел Налог на добавленную стоимость.

3. В открывшемся разделе найдите пункт Квартальная налоговая декларация по НДС и откройте его.

4. В открывшейся форме декларации найдите таблицу с полями Строка, Наименование показателя и Сумма.

5. В таблице найдите строку с вычетом по НДС и укажите в соответствующем поле сумму вычета.

6. В поле Сумма введите желаемую сумму вычета, которую необходимо перенести на следующий квартал.

7. Сохраните изменения и закройте декларацию.

8. Перейдите в раздел Учет налогов и найдите журнал Корректировка вычетов по НДС.

9. В журнале создайте новую запись, указав необходимую информацию о вычете и сумме, которую вы хотите перенести на следующий квартал.

10. Сохраните новую запись и закройте журнал.

Теперь вычет по НДС будет перенесен на следующий квартал в программе 1С. Перед отправкой декларации налоговой службе убедитесь, что все изменения сохранены и записи в журнале корректировки вычетов по НДС корректны.

Подготовка к переносу вычета по НДС

Во-первых, перед переносом вычета следует удостовериться, что текущий квартал закрыт и все операции с НДС за него обработаны. Это важно, так как перенос вычета должен происходить после учета всех операций, потому что в противном случае может быть искажена точность данных и сфальсифицированы отчеты о НДС.

Другим важным шагом является проверка корректности заполнения форм отчетности по НДС. Перед переносом вычета необходимо убедиться, что все графы и поля в отчетах заполнены правильно и точно. В случае ошибочного заполнения, вычет может быть перенесен с некорректными данными, что может привести к проблемам с налоговыми органами.

Также для успешного переноса вычета следует обратить внимание на соблюдение сроков подачи отчетности. Отчеты по НДС должны быть поданы в установленные сроки, иначе возможны штрафы и санкции. Поэтому перед переносом вычета необходимо удостовериться, что все отчеты поданы вовремя и соблюдены сроки.

Важным этапом подготовки к переносу вычета является анализ данных по операциям с НДС за прошлые периоды. Необходимо проверить, что все вычеты были правильно учтены, а также выявить возможные ошибки или расхождения в данных. Это поможет избежать проблем и исправить возможные неточности.

| Перенос вычета по НДС | – | процесс | с переносом | нереализованного вычета по налогу |

| Текущий квартал | – | закрыт | и | обработаны все операции с НДС |

| Правильное заполнение | – | отчетной формы | по НДС | гарантирует корректность данных |

| всех граф и полей | ||||

| Соблюдение сроков | – | подачи отчетности | по НДС | обязательно |

| Анализ данных | – | учет вычетов | и | выявление возможных ошибок |

Открытие регистра НДС на следующий квартал

При работе с программой 1С вы можете организовать перенос вычета по НДС на следующий квартал. Для этого необходимо выполнить несколько шагов.

Шаг 1: Закрытие регистра НДС на текущий квартал

Прежде чем открыть регистр НДС на следующий квартал, необходимо закрыть текущий регистр. Для этого выполните следующие действия:

- Откройте программу 1С и выберите соответствующую информационную базу.

- На главной странице программы выберите раздел Бухгалтерия или Финансы в зависимости от версии программы.

- В открывшемся разделе выберите пункт меню НДС или Налоговая отчетность.

- Выберите нужный квартал и нажмите на кнопку Закрыть регистр.

При закрытии регистра возможно появление сообщения о необходимости выполнения операций по заполнению или исправлению данных. Убедитесь в корректности заполнения данных и выполните необходимые операции.

Шаг 2: Открытие регистра НДС на следующий квартал

После закрытия регистра НДС на текущий квартал вы можете перейти к его открытию на следующий квартал. Для этого выполните следующие действия:

- Перейдите в раздел Бухгалтерия или Финансы в программе 1С.

- В разделе НДС или Налоговая отчетность выберите пункт меню Открыть регистр.

- Выберите нужный квартал и нажмите на кнопку Открыть.

После выполнения указанных действий регистр НДС будет открыт на следующий квартал, и вы сможете начать вносить данные по НДС.

Убедитесь, что правильно указаны параметры налогообложения и все данные заполнены корректно, чтобы избежать возможных ошибок и проблем при последующей работе с регистром НДС.

Проверка выбранного периода для переноса вычета по НДС

Перед организацией переноса вычета по НДС на следующий квартал в программе 1С, необходимо произвести проверку выбранного периода для правильности заполнения.

Во-первых, нужно удостовериться, что выбранный период относится к прошлому кварталу. Обычно перенос вычета производится после подготовки отчетности за предыдущий квартал и до окончания срока подачи отчетности за текущий квартал.

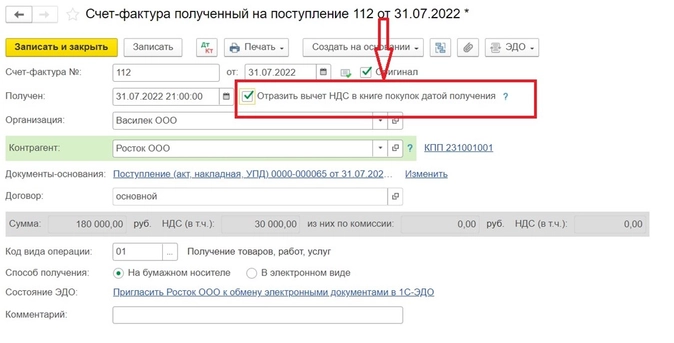

Далее, следует проверить наличие всех необходимых документов и регистров для переноса вычета. Важно, чтобы на момент переноса были заполнены и проведены все нужные документы, такие как приходные и расходные накладные, счета-фактуры и прочие документы, учитывающие операции с НДС.

Также стоит убедиться, что все проводки и расчеты по НДС за выбранный период выполнены корректно. Несоответствия и ошибки в расчетах могут привести к неверному переносу вычета.

Наконец, еще одна важная проверка — проверка соответствия выбранного периода настройкам программы 1С. Пользователь должен удостовериться, что внутренний календарь программы совпадает с выбранным кварталом и годом для корректного проведения операций с вычетом по НДС.

Правильная проверка выбранного периода для переноса вычета по НДС в программе 1С гарантирует точность и надежность процесса и позволяет избежать ошибок, которые могут повлиять на финансовую отчетность и оплату налогов.

Создание проводок для переноса вычета по НДС

Для переноса вычета по НДС на следующий квартал в программе 1С необходимо создать специальные проводки. Следуйте следующим шагам:

1. Откройте программу 1С и выберите соответствующую базу данных.

2. Перейдите в раздел Бухгалтерия и выберите Журналы проводок.

3. Создайте новую проводку, щелкнув на кнопку Создать проводку.

4. Введите необходимую информацию в табличную форму проводки.

| Счет | Дебет | Кредит |

|---|---|---|

| Счет №1 | Сумма Дебета | — |

| Счет №2 | — | Сумма Кредита |

5. Заполните все необходимые ячейки таблицы проводки. Укажите соответствующие счета и суммы Дебета и Кредита.

6. Нажмите на кнопку Сохранить для сохранения проводки.

7. Проверьте проводки на правильность заполнения и проведите их, нажав на кнопку Провести проводки.

После проведения проводок, вычет по НДС будет перенесен на следующий квартал.

Не забудьте сохранить изменения в базе данных после завершения переноса вычета по НДС.

Проверка проводок перед переносом вычета по НДС

Перед тем, как перенести вычет по НДС на следующий квартал в программе 1С, рекомендуется выполнить проверку проводок. Это позволит избежать ошибок и убедиться в корректности данных.

Для начала необходимо открыть журнал проводок, где хранятся все операции по НДС. Обычно этот журнал называется Журнал регистрации налога на добавленную стоимость.

После открытия журнала проводок в программе 1С, нужно сделать следующее:

- Проверить, что все проводки по налогу на добавленную стоимость за текущий квартал были правильно проведены.

- Убедиться, что все проводки имеют правильно заполненные документы. Например, проверить, что в проводке указаны правильные счета и контрагенты.

- Проверить, что все суммы проводок сходятся с учетными данными и не содержат ошибок.

- Убедиться, что нет незаполненных проводок или проводок с неправильными данными.

После выполнения всех проверок и убеждения в правильности данных, можно перенести вычет по НДС на следующий квартал в программе 1С. Это позволит аккуратно организовать учет налога и избежать проблем с налоговой службой. Регулярная проверка проводок перед переносом вычета по НДС является важным этапом в процессе бухгалтерии и позволяет поддерживать точность и надежность налогового учета.

| Проверить проводки | Убедиться в правильности данных | Перенести вычет по НДС |

|---|---|---|

| 1. Проверить все проводки по НДС за текущий квартал | 1. Убедиться, что все проводки имеют правильно заполненные документы | 1. Перенести вычет по НДС на следующий квартал в программе 1С |

| 2. Проверить правильность счетов и контрагентов в проводках | 2. Проверить, что все суммы проводок сходятся с учетными данными | |

| 3. Убедиться, что проводки не содержат ошибок | 3. Убедиться, что нет незаполненных проводок или проводок с неправильными данными |

Перенос вычета по НДС на следующий квартал

Периодически возникают ситуации, когда компания не успевает использовать полный размер вычета по НДС в текущем квартале. В таких случаях возникает необходимость перенести неиспользованный вычет на следующий квартал.

В программе 1С:Бухгалтерия это можно сделать с помощью соответствующей функциональности.

Чтобы перенести вычет по НДС на следующий квартал, необходимо выполнить следующие шаги:

- Открыть программу 1С:Бухгалтерия.

- Перейти в раздел «Налоги и отчетность».

- Выбрать регистр НДС и перейти в нужный подраздел.

- В появившемся окне выбрать нужный период и нажать кнопку «Перенести налоговый период».

- В открывшемся окне указать следующий квартал, на который нужно перенести вычет.

- Подтвердить операцию.

После выполнения этих действий система автоматически перенесет неиспользованный вычет на следующий квартал, который можно будет использовать при расчете будущих налоговых обязательств.

Важно помнить, что перенос вычета по НДС возможен только в пределах одного квартала. Если вы хотите перенести вычет на более длительный срок, необходимо обратиться в налоговую инспекцию для получения соответствующего разрешения.

Таким образом, перенос вычета по НДС на следующий квартал в программе 1С:Бухгалтерия делается просто и удобно, что позволяет эффективно управлять налоговыми обязательствами компании.

Проверка результатов переноса вычета по НДС

После выполнения операции переноса вычета по НДС в программе 1С, необходимо проверить результаты данной процедуры для обеспечения корректности данных. Для этого можно использовать следующие шаги:

1. Проверка полей регистра НДС

Перейдите в нужный журнал регистра НДС (например, Журнал регистра НДС по приобретенным ценностям) и убедитесь, что все проводки, связанные с переносом вычета, были отражены корректно. Проверьте следующие поля:

| Поле | Описание |

|---|---|

| Дата | Убедитесь, что дата проводки соответствует периоду переноса вычета. |

| Счет | Проверьте, что счет, указанный в проводке, является корректным. |

| Сумма | Убедитесь, что сумма проводки соответствует переносимой сумме вычета по НДС. |

2. Проверка отчетов по НДС

Для дополнительной проверки результатов переноса вычета по НДС, рекомендуется воспользоваться отчетами, доступными в программе 1С. Ниже приведены основные отчеты, которые можно использовать:

- Отчет Расчет НДС: Проверьте, что перенос вычета по НДС отобразился в данном отчете.

- Отчет Журнал регистрации кассовых операций: Проверьте, что кассовые операции, связанные с переносом вычета, были отражены корректно.

- Отчет Журнал регистрации налоговых накладных: Проверьте, что налоговые накладные, связанные с переносом вычета, были отражены корректно.

Следуя указанным шагам и проверяя соответствующие данные, вы сможете убедиться в корректности применения переноса вычета по НДС в программе 1С.

Учет перенесенного вычета по НДС в отчетности

При организации переноса вычета по НДС на следующий квартал в программе 1С необходимо учитывать это в отчетности. Перенесенный вычет по НДС относится к сумме налога, который компания уже уплатила при покупке товаров и услуг, но еще не получила возможность его учесть в своей отчетности. Учет этого вычета производится в специальной таблице.

Таблица для учета перенесенного вычета по НДС состоит из следующих колонок:

| Код страны | Наименование страны | Сумма | Признак учета |

|---|---|---|---|

| АА | Россия | 1000 | Да |

| ВВ | Германия | 500 | Нет |

Код страны — это кодовое обозначение для каждой страны, с которой компания имеет деловые отношения. Наименование страны — полное название страны. Сумма — сумма перенесенного вычета по НДС для каждой страны. Признак учета — указывает, будет ли данная сумма учтена в отчетности.

Все записи в таблице должны быть аккуратно заполнены, чтобы избежать ошибок при расчете налоговой отчетности. Также необходимо отслеживать обновления и изменения в законодательстве, чтобы быть в курсе требований к учету перенесенного вычета по НДС.

Учет перенесенного вычета по НДС в отчетности является важным этапом для компании, чтобы обеспечить правильное и законное распределение налоговых обязательств. Неправильный учет может привести к штрафам и дополнительным затратам на налоговую проверку. Поэтому, рекомендуется внимательно следить за правилами и процедурами учета перенесенного вычета и использовать программы, которые облегчают этот процесс, такие как 1С.

Восстановление перенесенного вычета по НДС в случае ошибки

При работе с программой 1С возможны ситуации, когда произойдет ошибка при переносе вычета по НДС на следующий квартал. В таких случаях необходимо принять определенные меры для восстановления перенесенного вычета.

Для восстановления перенесенного вычета по НДС в случае ошибки, следуйте следующим шагам:

- Проверьте, была ли сделана ошибка при переносе вычета. Это можно сделать, просмотрев соответствующие документы в программе 1С.

- Если обнаружена ошибка, запишите все необходимые данные, связанные с перенесенным вычетом. Важно сохранить информацию о номере документа, сумме вычета, дате и причине ошибки.

- Обратитесь к специалисту по использованию программы 1С или к ответственному сотруднику в вашей организации. Он поможет восстановить перенесенный вычет, проверив все необходимые данные и проведя все необходимые действия в программе.

- При восстановлении перенесенного вычета важно быть внимательными и аккуратными, чтобы избежать повторных ошибок и потери информации.

- После успешного восстановления перенесенного вычета проверьте все документы и убедитесь, что вычет был правильно перенесен на следующий квартал.

В случае возникновения ошибки при переносе вычета по НДС в программе 1С не стоит паниковать. Важно внимательно следовать указанным выше шагам и обратиться к специалисту или ответственному сотруднику в вашей организации. Только так можно эффективно восстановить перенесенный вычет и продолжить работу без проблем.

Сохранение отчетности по переносу вычета по НДС

В программе 1С есть возможность организовать перенос вычета по НДС на следующий квартал. Для этого необходимо правильно заполнить и сохранить отчетность.

Шаг 1: Открытие отчета

Перед началом работы необходимо открыть отчет о переносе вычета по НДС. Для этого в программе 1С нужно перейти в раздел Бухгалтерия и выбрать нужный квартал и год. Затем необходимо найти отчет Перенос вычета по НДС и открыть его.

Шаг 2: Заполнение отчета

После открытия отчета необходимо заполнить все необходимые поля. Убедитесь, что указан корректный период и сумма вычета по НДС, которую вы хотите перенести на следующий квартал. Заполните также все остальные требуемые поля в соответствии с инструкцией к отчету.

При заполнении учитывайте все особенности вашей организации и требования налогового законодательства. Если у вас возникнут сложности или вопросы, обратитесь к налоговому консультанту или специалистам по бухгалтерии.

Шаг 3: Сохранение отчета

После того, как вы заполнили отчет, необходимо сохранить его. Для этого нажмите на кнопку Сохранить или выберите соответствующий пункт меню. Убедитесь, что вы выбрали правильное место для сохранения файла и дали ему понятное название.

Рекомендуется также создать копию отчета для последующего использования или архивирования. Это позволит вам в будущем быстро находить и использовать сохраненные отчеты.