Переход с УСН на патентный режим налогообложения может быть выгоден для предпринимателя, особенно если у него есть право на упрощенку и условия изменились в пользу патентной системы. Это может произойти в середине года или при утрате права на упрощенку.

В налоговом кодексе РФ предусмотрены различные режимы налогообложения для ИП и ООО. УСН, ПСН и патентный режим — одни из них. Когда условия изменились или предпринимателю стало выгоднее патентная система налогообложения, он может поменять режим на патент.

Для перехода с УСН на патент нужно учесть, что ООО не может работать в патентной системе, только ИП. Важно знать, какие условия налогообложения есть в патентной системе и какие преимущества она может предоставить предпринимателю по сравнению с УСН или ПСН.

Переход с УСН на патент: необходимые условия

Переход с упрощенной системы налогообложения (УСН) на патентную систему может быть выгодным для предпринимателя. Однако, для смены режима налогообложения необходимо выполнение определенных условий:

- ООО или ИП. Переход на патентную систему возможен только для индивидуального предпринимателя (ИП) или организации, зарегистрированной в качестве общества с ограниченной ответственностью (ООО).

- Условия дохода. Для перехода на патентную систему необходимо, чтобы общий доход по УСН не превышал 150 миллионов рублей в год.

- Наличие патента. Переход возможен только при наличии патента на осуществление определенных видов деятельности.

- Время перехода. Патент можно получить в любое время года, однако, при переходе с УСН на патент, необходимо помнить о потере права на предъявление претензий, связанных с исполнительной документацией, полученной до начала использования патента.

Поменять режим налогообложения можно и в середине года. Однако, при этом возможна утрата упрощенки (УСН) или патента (при наличии).

Важно учитывать, что переход на патентную систему налогообложения может быть выгоднее в случае увеличения доходов и расширения видов деятельности организации или ИП.

Переход с упрощенки на патент: этапы и порядок

Как поменять режим налогового обложения с упрощенки на патентную систему? Что нужно изменить, чтобы сменить упрощенную систему на патент? И, главное, когда и при каких условиях предприниматель или ИП может перейти на патентную систему налогообложения?

Переход с упрощенной системы налогообложения (УСН) на патент – это серьезное решение для предпринимателя. Ведь упрощенка предоставляет ряд налоговых льгот и упрощенную процедуру ведения бухгалтерии, а переход на патентную систему может повлечь за собой утрату этих преимуществ. Однако в определенных случаях переход на патент может быть выгоднее и позволить сэкономить на налогах.

Условия и порядок перехода с УСН на патент

Переход с УСН на патент возможен только в середине налогового периода, то есть в течение года. Для этого предприниматель или ИП должны соответствовать следующим условиям:

- На момент перехода с УСН на патент не должно быть задолженности по уплате налогов и сборов;

- Период, за который предприниматель/ИП хотят перейти на патент, должен быть не менее 2 месяцев и не более 9 месяцев;

- Доходы предпринимателя/ИП за год не должны превышать определенный лимит, установленный законодательством;

- Предприниматель/ИП должны иметь право на осуществление деятельности, в отношении которой предусмотрен переход на патент.

Этапы перехода с УСН на патент

Переход с УСН на патент включает следующие этапы:

- Предприниматель/ИП составляют заявление о переходе на патент и подают его в налоговый орган;

- Налоговый орган рассматривает заявление и принимает решение о возможности перехода на патент;

- Предприниматель/ИП заключают договор с налоговым органом и вносят соответствующую оплату;

- С момента заключения договора предприниматель/ИП переходят на патентную систему налогообложения.

Переход с упрощенки на патент может быть выгодным решением в случае, если предприниматель или ИП предполагают получение больших доходов в ограниченный период времени. Однако перед принятием решения о переходе рекомендуется проконсультироваться с профессионалами и тщательно изучить условия и последствия данного перехода.

Переход с упрощенки на патент: основные аспекты

Переход с упрощенной системы налогообложения (УСН) на патентную систему может стать важным шагом для предпринимателя, который находится в середине своего налогового пути. Но что такое патентная система и как перейти на нее?

Патентная система налогообложения предоставляет предпринимателю некоторые преимущества и права, которые отличаются от условий УСН. Она позволяет упростить процесс налогообложения и поменять режим налогообложения с УСН на патентный режим.

Когда это можно сделать? Изменить налоговый режим и перейти на патент, можно в течение налогового года.

Утрата права на применение УСН или желание сменить налоговый режим могут стать причиной для перехода с УСН на патентную систему.

Для организаций, зарегистрированных в качестве ООО или ИП, переход на патентный режим может быть выгоднее, чем оставаться на УСН. При наличии определенных условий и предпринимательской деятельности, патентная система налогообложения может снизить налогооблагаемую базу и сохранить адекватную налоговую нагрузку.

Перейти с УСН на патентную систему налогообложения можно следующим образом:

- Ознакомьтесь с условиями и требованиями патентной системы.

- Смените налоговый режим на патентный.

- Уведомите налоговый орган о смене режима.

- Соблюдайте требования и правила налогообложения в рамках патентного режима.

Переход с упрощенки на патент может быть сложным процессом, поэтому рекомендуется проконсультироваться с налоговым специалистом или юристом, чтобы быть уверенным в правильности и законности этого действия.

Перевод с упрощенки на патент: требования и условия

При переходе с упрощенной системы налогообложения (УСН) на патентную систему налогообложения (ПСН), предпринимателю необходимо поменять налоговый режим. Но когда и как это можно сделать? Что нужно знать о требованиях и условиях перехода?

Когда можно перейти с УСН на ПСН?

Переход с УСН на ПСН может быть осуществлен в середине года. При этом, предприниматель должен потерять право на применение УСН, а именно утратить возможность сохранить себе этот режим.

Как поменять налоговый режим и что нужно для перехода?

Для перехода с УСН на ПСН предприниматель должен изменить форму собственности своей организации. Вместо общества с ограниченной ответственностью (ООО), требуется перейти на индивидуальное предпринимательство (ИП) или на патентную систему налогообложения. Также, необходимо знать, что условия перехода различны для ООО и ИП.

Для ООО:

- Утвердить новую редакцию учредительных документов с указанием перехода на ПСН;

- Подать заявление в налоговый орган о переходе на ПСН;

- Оплатить государственную пошлину за регистрацию изменений в учредительных документах.

Для ИП:

- Подать заявление в налоговый орган о переходе на ПСН;

- Оплатить государственную пошлину за переход на ПСН.

В случае перехода с УСН на ПСН в середине года, предприниматель обязан уплатить налоги в полном объеме за период до перехода.

Что выгоднее: УСН или ПСН?

Вопрос о том, какой режим налогообложения выгоднее – УСН или ПСН – зависит от конкретной ситуации предпринимателя. Переход на ПСН может быть выгоднее в следующих случаях:

- Ожидается значительное увеличение оборота предприятия, что повлечет за собой рост налоговых обязательств;

- У предпринимателя возникли проблемы с подтверждением доходов и расходов;

- Имеются особенности деятельности, которые могут быть учтены в патентной системе налогообложения;

- Количество сотрудников организации не превышает установленные ограничения для ПСН.

Таким образом, переход с УСН на ПСН может быть полезным для предпринимателя при наличии определенных условий и особенностей его деятельности. Прежде чем принять решение о смене налогового режима, необходимо провести подробный анализ и оценку возможных рисков и выгод от перехода на патентную систему налогообложения.

Перевод с упрощенки на патент: шаги и сроки

Переход с упрощенной системы налогообложения (УСН) на патентную систему может быть выгоднее для предпринимателя. В наличии такая возможность по законодательству Российской Федерации. Как поменять режим налогового налогообложения и перейти с УСН на патентную систему?

Условия для перехода

Для перехода с упрощенки на патентную систему налогообложения необходимо выполнение следующих условий:

- Переход возможен только для ИП или ООО.

- Предприниматель должен находиться в середине года, то есть сменить систему налогообложения можно только в течение налогового года.

- Переход с УСН на патентную систему может быть полезным, если у предпринимателя утрата права применять УСН или если на патентную систему налогообложения в данной ситуации выгоднее.

- Важно учесть, что при переходе с УСН на патентную систему налогообложения возможны изменения условий и налоговых обязанностей, поэтому рекомендуется проконсультироваться с профессиональными налоговыми консультантами или юристами.

Шаги и сроки перехода

Для того чтобы перейти с упрощенной системы налогообложения на патентную систему следует исполнить определенные шаги и соблюдать сроки:

| Шаг | Сроки |

|---|---|

| Получение и анализ информации | Любое время до середины года, с учетом особенностей региона и деятельности предпринимателя |

| Проконсультироваться с налоговыми консультантами или юристами | Любое время до середины года |

| Подготовить и подать заявление в налоговый орган о переходе на патентную систему налогообложения | Около 30 дней с момента принятия решения о переходе |

| Рассмотрение заявления налоговым органом | Обычно до 30 дней с момента подачи заявления |

| Изменение системы налогообложения | С момента утверждения налоговым органом, не ранее начала следующего налогового периода |

Учтите, что сроки могут изменяться в зависимости от региона и сложности перехода. Необходимо уточнить актуальные сроки в налоговом управлении вашего региона.

Как перейти с упрощенки на патент: плюсы и минусы

Для предпринимателя, работающего в системе упрощенного налогообложения (УСН), может возникнуть желание изменить свой налоговый режим и перейти на патентную систему. ООО или ИП, оказавшиеся в наличии УСН, имеют возможность поменять режим на патентный при соблюдении определенных условий.

В чем плюсы и минусы перехода с УСН на патент? Во-первых, утрата псн позволяет предпринимателю экономить налоговые платежи. В системе УСН налоговый сбор осуществляется на основе общей суммы доходов. В патентном режиме налоговая база определяется на основе фиксированной ставки за определенный период времени.

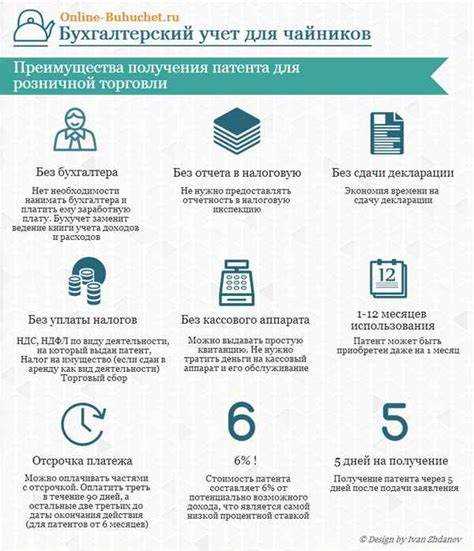

Плюсом перехода на патентную систему является упрощение ведения бухгалтерии и снижение административной нагрузки на предпринимателя. В патентном режиме не требуется представление отчетности в налоговые органы, что существенно экономит время и ресурсы.

Однако, переход на патент может оказаться невыгодным в случае, если ваша компания имеет высокую прибыль или рост оборота. В этом случае, уплата патентного налога может быть несколько выше, чем уплата налога по УСН.

Когда можно сменить режим из упрощенки на патент? Переход с УСН на патент возможен в середине года, при условии, что среднесписочная численность работников не превышает установленный законом порог, а выручка не превышает определенную сумму. Необходимо также учесть, что при переходе на патент, компании необходимо уплатить дополнительные суммы налога с доходов ИП или налог на добавленную стоимость ООО.

Как перейти с упрощенки на патент ИП: основные моменты

Упрощенка и патентная система налогообложения представляют различные правовые режимы, которые предоставляют предпринимателям разные налоговые условия. В зависимости от сферы деятельности и объема доходов, предпринимателям может быть выгоднее перейти на патентную систему налогообложения или изменить режим налогообложения.

Как перейти с упрощенной системы налогообложения (УСН) на патентную систему (предусмотренную для индивидуальных предпринимателей) или изменить режим налогообложения в середине года? Сменить режим налогообложения из УСН в патент можно в течение года, при условии, что ИП соответствует определенным требованиям и соблюдает установленные законодательством условия перехода.

Важно учитывать, что переход с УСН на патентную систему налогообложения может быть осуществлен только в случае наличия права на применение патентной системы и в соответствии с определенными условиями. При переходе с УСН на патентный режим ИП будет потеряно право применять УСН до конца года.

Переход с УСН на патентный режим возможен только для индивидуальных предпринимателей, осуществляющих предпринимательскую деятельность на основе патента. Если же ИП переходит на патентный режим налогообложения в середине года, то, согласно законодательству, он должен быть учтен как индивидуальный предприниматель от начала текущего года.

Переход на патентную систему налогообложения выгоден для тех предпринимателей, у которых объем доходов превышает установленные законодательством пределы УСН, а также для тех, чья деятельность подразумевает уплату часто налогов. У патентной системы налогообложения есть свои особенности и условия применения, поэтому перед принятием решения о переходе на патент следует обратиться за консультацией к специалистам в области налогового права.

Перевод с упрощенки на патент ИП: за и против

Условия перехода

Переход с УСН на патент возможен при соблюдении определенных условий. Во-первых, ИП должен быть правопреемником организации, которая ранее применяла упрощенку. Во-вторых, на момент перехода должны быть налоговые обязательства по упрощенке, которые ИП не может или не желает исполнить в дальнейшем. Подготовка документации для перехода и смены режима налогообложения может потребовать определенных юридических услуг.

Преимущества и недостатки

Перевод с упрощенки на патент ИП имеет свои плюсы и минусы. Преимуществом патентной системы является фиксированный размер налогового платежа и отсутствие необходимости ведения отдельного учета. Кроме того, налоговый патент позволяет ИП работать без ограничений в сфере предоставления услуг.

Однако есть и недостатки смены системы налогообложения. Утрата права использовать упрощенку могут повлечь за собой увеличение налоговой нагрузки на ИП. Кроме того, для ИП, работающих в определенных сферах, переход на патент может быть невыгодным из-за высоких ставок налога.

В итоге, перед тем, как переходить с упрощенки на патент, необходимо тщательно оценить все плюсы и минусы, провести анализ финансового состояния бизнеса и изучить особенности деятельности в конкретной области. При наличии достаточной информации и консультации со специалистами можно принять обоснованное решение о смене системы налогообложения.

Перевод с упрощенки на патент ИП: схемы и процедура

Если ваше ИП сейчас находится в режиме упрощенки (УСН), то вы можете поменять условия налоговой системы и перейти на патентную систему налогообложения. Что это означает и когда это можно сделать?

Переход с УСН на патент возможен в середине года или с начала следующего года. Если у вас есть наличие утраты права на УСН или смены ООО на ИП, то вам необходимо произвести переход на патент с момента утраты права на УСН или смены режима налогообложения в ООО.

Переход на патент возможен при наличии следующих условий:

| 1. | Вы являетесь индивидуальным предпринимателем (ИП) |

| 2. | У вас не было утраты права на применение ПСН (патентной системы налогообложения) в предыдущесчетный год |

| 3. | Вы не применяли упрощенную систему налогообложения (УСН) с начала текущего года или с момента перехода налогоплательщика в ООО на патент |

| 4. | Вы не являетесь плательщиком НДС на общих основаниях |

Как можно изменить условия и сменить режим налогообложения? Вы должны подать заявление в налоговый орган до 1 октября года, предшествующего году, в котором вы хотите применять ПСН. Процедура перехода с упрощенки на патент включает ряд действий, включая подачу документов и оплату госпошлины. После проведения всех процедур и получения патента вы будете применять патентную систему налогообложения.

Если вы считаете, что для вас выгоднее перейти на патентную систему налогообложения, то необходимо внимательно изучить все условия перехода и преимущества данной системы. Перевод с упрощенки на патент ИП может быть выгодным решением для предпринимателей, которые получают достаточно высокий доход. Поэтому перед принятием решения о переходе рекомендуется проконсультироваться со специалистами в области налогообложения.