Налоговый статус физического лица — это определение его правового положения в отношении налогового законодательства Российской Федерации. Установление налогового статуса необходимо для определения обязанностей и прав физического лица в сфере налогообложения.

Физические лица в РФ имеют различные налоговые статусы в зависимости от их основного места жительства, источника и размера доходов, а также сферы трудовой и предпринимательской деятельности. Процесс определения налогового статуса регулируется налоговым кодексом и требует соблюдения определенных правил и процедур.

Имеет большое значение правильное определение налогового статуса физического лица, так как от этого зависят размеры налоговых платежей, возможность получения налоговых вычетов и льгот, а также возможность осуществления предпринимательской деятельности в соответствии с требованиями налогового законодательства.

Основные принципы определения статуса физического лица

Физические лица имеют налоговый статус, от которого зависит порядок уплаты налогов. Определение этого статуса основывается на нескольких принципах:

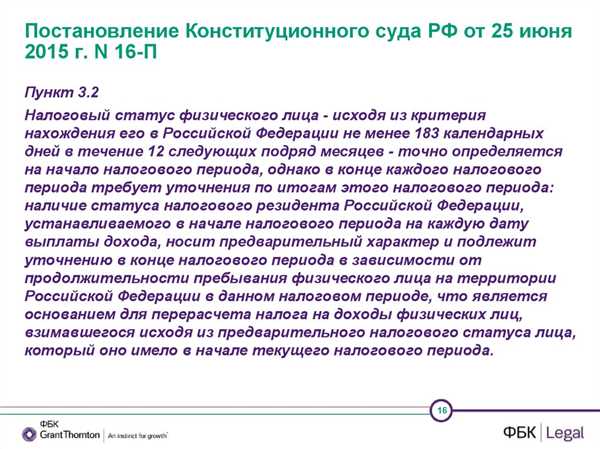

- Место жительства. Физическое лицо считается налоговым резидентом РФ, если оно проживает на территории страны более 183 дней в течение 12 месяцев.

- Гражданство. Физическое лицо также может иметь налоговый статус в зависимости от своего гражданства. Например, гражданин РФ обязан платить налоги в России независимо от места проживания.

- Товары и доходы. Физическое лицо может получать доходы или владеть активами на территории РФ, что также может повлиять на его налоговый статус.

Эти принципы позволяют идентифицировать налоговый статус физического лица и определить его обязанности по уплате налогов. Важно отметить, что налоговый статус может изменяться в зависимости от ситуации и возможностей физического лица.

Критерии определения налогового статуса физического лица

Для определения налогового статуса физического лица в Российской Федерации существуют определенные критерии. Каждый критерий имеет свои особенности и может быть учтен при определении налогового статуса.

| Критерии | Описание |

| Место жительства физического лица | Физическое лицо считается налоговым резидентом РФ, если оно провело в России более 183 дней в течение календарного года или имеет постоянное место жительства на территории страны. |

| Источники дохода | Физическое лицо считается налоговым резидентом РФ, если оно получает доходы от источников в России, например, зарплату, арендную плату, проценты и т.д. |

| Гражданство | Физическое лицо является налоговым резидентом РФ, если оно является гражданином Российской Федерации. |

Эти критерии имеют большое значение при определении налогового статуса физического лица. В соответствии с ними физическое лицо может быть признано налоговым резидентом РФ или налоговым нерезидентом. Налоговый статус физического лица определяет порядок расчета и уплаты налогов, а также сумму налоговых платежей, которую физическое лицо должно внести в бюджет.

Важность налогового статуса физического лица

Налоговый статус физического лица определяется разными факторами, такими как место его проживания, гражданство, наличие источников доходов и другие обстоятельства. Каждый налоговый статус имеет свои особенности, правила и ставки налогообложения, поэтому его правильное определение позволяет физическому лицу оптимизировать свои налоговые обязательства.

Преимущества налогового статуса

Определение налогового статуса физического лица имеет ряд преимуществ:

- Снижение налоговой нагрузки — правильный налоговый статус позволяет физическому лицу воспользоваться льготами и снизить свою налоговую нагрузку.

- Защита прав и интересов — налоговый статус определяет права и обязанности физического лица в отношении налогообложения, что обеспечивает защиту его прав и интересов в сфере налогов.

- Возможность легальной оптимизации — правильное определение налогового статуса позволяет физическому лицу использовать легальные методы оптимизации налоговой нагрузки и снизить свои расходы.

Заключение

Важность налогового статуса физического лица заключается в его значимости для правильной организации налогообложения. Правильное определение налогового статуса позволяет физическому лицу избежать нарушений закона и снизить свою налоговую нагрузку. Поэтому, при планировании своих налоговых обязательств, необходимо учитывать налоговый статус и принимать во внимание его особенности и правила.

Различные виды налогового статуса физического лица

Физические лица в Российской Федерации могут иметь различные налоговые статусы в зависимости от своей деятельности и иных факторов. Налоговый статус определяет особенности налогообложения и обязанности перед государством.

1. Нерезиденты

В России нерезидентами признаются физические лица, не являющиеся гражданами РФ и не проживающие постоянно на ее территории. Нерезиденты обязаны уплачивать налоги только с доходов, полученных от источников в России.

2. Резиденты

Резидентами называют физических лиц, являющихся гражданами РФ или проживающих на ее территории более 183 дней в году. Резиденты обязаны уплачивать налоги с доходов, полученных как в России, так и за ее пределами.

3. Выезжающие на ПМЖ

Этот статус присваивается физическим лицам, которые намерены постоянно уехать из России и прекратить свою налоговую связь с этой страной. При выезде на ПМЖ необходимо расплатиться со всеми налоговыми обязательствами перед государством.

4. Работающие за границей

Физические лица, работающие за пределами России, могут иметь специальный налоговый статус. Они обязаны уплачивать налоги с доходов, полученных от источников в России, но сумма налога может быть снижена или освобождена в соответствии с действующими международными договорами.

- Статус налогового резидента или нерезидента физического лица в России зависит от времени пребывания на территории страны.

- Физические лица, выезжающие на постоянное место жительства за пределы России, должны уплатить все налоговые обязательства перед государством.

- Работающие за границей могут получить налоговые льготы, если действуют в рамках международных договоров.

Декларирование и учет налогового статуса физического лица

Декларирование налогового статуса физического лица подразумевает предоставление информации о своих доходах и расходах, имуществе и обязательствах перед налоговыми органами. Это необходимый шаг для правильного и эффективного налогообложения физических лиц.

Наиболее распространенными налоговыми статусами физического лица в РФ являются резиденты и нерезиденты. Резиденты имеют долгосрочные налоговые обязательства перед государством, которые связаны с их доходами и имуществом. Нерезиденты, в свою очередь, обязаны заполнять специальные декларации по налогу на доходы иностранных организаций и лиц.

Правильное декларирование и учет налогового статуса физического лица позволяет избежать штрафов и проблем с налоговыми органами. Соблюдение законодательства относительно налогообложения является важным условием для поддержания финансовой стабильности и правового статуса каждого налогоплательщика в России.

Изменение налогового статуса физического лица

Налоговый статус физического лица в РФ зависит от его доходов, семейного положения, наличия имущества и других факторов. Изначально, все физические лица имеют определенный налоговый статус, который может измениться в определенных случаях.

Одной из причин изменения налогового статуса физического лица является изменение семейного положения. Когда физическое лицо вступает в брак или разводится, его налоговый статус может измениться в соответствии с новой семейной ситуацией.

Также налоговый статус физического лица может измениться при изменении доходов. Если доходы физического лица значительно возрастают или уменьшаются, это может повлечь за собой изменение его налогового статуса.

Физическое лицо также может изменить налоговый статус при переходе на другую форму налогообложения. Например, физическое лицо, имеющее статус индивидуального предпринимателя, может решить перейти на общую систему налогообложения.

Все эти изменения налогового статуса физического лица должны быть оформлены в соответствии с требованиями налогового законодательства и сообщены в соответствующие налоговые органы.

Специфика налогового статуса физического лица

Физические лица имеют различные налоговые статусы в зависимости от вида и источника доходов. Основные виды налогообложения для физических лиц включают:

1. Налог на доходы физических лиц (НДФЛ)

НДФЛ является основным налогом, который облагает доходы физических лиц в России. Этот налог удерживается из заработной платы работника организации или выплачивается самостоятельно физическим лицом при получении других видов доходов.

2. Налог на имущество физических лиц (НИФЛ)

НИФЛ облагает физических лиц налогом на имущество, принадлежащее им на праве собственности или по иным законным основаниям. В зависимости от категории имущества, ставки налога могут различаться.

Кроме НДФЛ и НИФЛ, физические лица могут также облагаться налогами на продажу недвижимости, при получении доходов от продажи ценных бумаг, при совершении наследственных операций и другими видами налогообложения.

Также стоит отметить, что физическое лицо может иметь особый налоговый статус, предоставляющий ему определенные льготы или освобождения от уплаты налогов. Например, индивидуальный предприниматель имеет специальный налогообложение и освобожден от уплаты некоторых налогов в определенный период времени.

Итак, налоговый статус физического лица имеет свою специфику, которая определяется видами доходов и имущества. Знание и понимание своего налогового статуса является важной составляющей финансового планирования и учета для физического лица в Российской Федерации.

Права и обязанности лица с налоговым статусом

Лица, имеющие налоговый статус физического лица в Российской Федерации, обладают определенными правами и обязанностями. Налоговый статус определяет их позицию в системе налогообложения и дает возможность воспользоваться определенными льготами.

Права

Лица с налоговым статусом имеют следующие права:

| № | Право |

|---|---|

| 1 | Участвовать в выборе налогового режима, соответствующего их виду деятельности. |

| 2 | Пользоваться налоговыми льготами, предусмотренными законодательством, в зависимости от их статуса и условий деятельности. |

| 3 | Получать налоговые вычеты, если они соответствуют требованиям и условиям, установленным законодательством. |

| 4 | Обращаться в налоговые органы с вопросами, связанными с налогообложением и получением налоговых льгот. |

Обязанности

Лица с налоговым статусом также несут определенные обязанности:

| № | Обязанность |

|---|---|

| 1 | Соблюдать законодательство в сфере налогообложения и выполнять обязанности по уплате налогов в установленные сроки. |

| 2 | Предоставлять информацию и документы, необходимые для налогового контроля и учета. |

| 3 | Сообщать о возникновении изменений, которые могут повлиять на налоговую обязанность или права. |

| 4 | Вести учет доходов, расходов и имущества в соответствии с требованиями налогового законодательства. |

Соблюдение указанных прав и обязанностей позволит лицам с налоговым статусом эффективно управлять своими финансовыми ресурсами и избежать нарушений в сфере налогообложения.

Юридические последствия налогового статуса физического лица

Физические лица в Российской Федерации имеют различные налоговые статусы, которые определяют их права и обязанности перед государством. Налоговый статус физического лица зависит от его доходов, занятости, места проживания и других факторов.

Один из наиболее распространенных налоговых статусов физического лица — это налоговый резидент РФ. Лица, имеющие такой статус, обязаны платить налоги на свой доход, полученный как в России, так и за рубежом. Они также могут пользоваться определенными льготами и налоговыми вычетами, предусмотренными законодательством.

Физические лица, не являющиеся налоговыми резидентами РФ, обычно облагаются только налогами на источник доходов, полученных в России. Они не имеют права на некоторые льготы и вычеты, предоставляемые налоговым резидентам.

| Налоговый статус | Права и обязанности |

|---|---|

| Налоговый резидент РФ | Платить налоги на доходы в России и за рубежом, использовать налоговые льготы и вычеты |

| Налоговый нерезидент РФ | Платить налоги только на доходы, полученные в России, отсутствие некоторых льгот и вычетов |

Налоговый статус физического лица в РФ имеет серьезные правовые последствия, поэтому важно правильно определить свой статус и соблюдать соответствующие налоговые обязанности. В случае нарушения налогового законодательства грозит привлечение к ответственности и наложение финансовых санкций.

Преимущества и недостатки налогового статуса физического лица

Преимущества налогового статуса физического лица

Один из основных преимуществ налогового статуса физического лица – возможность пользоваться льготами и налоговыми преимуществами. Многие категории граждан, такие как инвалиды, пенсионеры, многодетные семьи и другие, имеют право на налоговые вычеты и льготы, что позволяет им уменьшить сумму уплачиваемых налогов и повысить свой доход.

Еще одним преимуществом является возможность регулирования налогооблагаемой базы. Физическое лицо может определить, какие из его доходов подлежат налогообложению, и использовать различные налоговые схемы для минимизации налоговой нагрузки.

Недостатки налогового статуса физического лица

Одним из недостатков налогового статуса физического лица является необходимость самостоятельного осуществления уплаты налогов и подачи налоговой декларации. Это требует от граждан дополнительных усилий, времени и знаний в области налогообложения.

Также, одним из недостатков является ограниченность налоговых вычетов и льгот. Размер налоговых вычетов может быть ограничен и зависит от дохода и других факторов. Некоторые категории граждан могут не иметь права на получение определенных льгот и налоговых вычетов.

Необходимо учитывать, что налоговый статус физического лица может меняться в зависимости от изменения финансового состояния и других факторов. Поэтому важно своевременно следить за изменениями в законодательстве и консультироваться с профессионалами в области налогов.

Особенности налогового статуса физического лица в РФ

На сегодняшний день налоговый статус физического лица в Российской Федерации представляет собой сложную систему, которая определяет права и обязанности физических лиц в сфере налогообложения.

Налоговый статус физического лица основан на его правовом статусе, а именно наличии гражданства РФ или статуса иностранного гражданина или лица без гражданства, проживающего на территории РФ.

Физическое лицо, имеющее налоговый статус в РФ, обязано исполнять свои налоговые обязанности в полном объеме. Это включает уплату налогов, представление деклараций, а также соблюдение всех требований налогового законодательства.

Важной особенностью налогового статуса физического лица является разделение на налоговых резидентов и налоговых нерезидентов. Налоговый резидент РФ обязан уплачивать налоги с доходов, полученных как на территории РФ, так и за ее пределами. Налоговый нерезидент обязан уплачивать налоги только с доходов, полученных на территории РФ.

Также стоит упомянуть о налоговом режиме для физических лиц, осуществляющих предпринимательскую деятельность. Он предусматривает уплату налога на упрощенной системе, что позволяет снизить налоговую нагрузку для малого и среднего бизнеса.

В целом, налоговый статус физического лица в Российской Федерации является важным аспектом, который определяет правовое положение и налоговые обязанности физического лица перед государством. Поэтому важно тщательно изучать и соблюдать налоговое законодательство, чтобы быть в соответствии с требованиями налоговых органов и избежать возможных штрафов и санкций.