Налог на доходы физических лиц (НДФЛ) — один из наиболее распространенных и важных налогов в России. Он взимается с доходов граждан и является существенной частью бюджетной системы страны. Каждый год законодательство уточняет и дополняет правила и нормы в отношении НДФЛ, в том числе и в 2010 году.

Основные изменения в налоговом законодательстве, касающиеся НДФЛ 2010 года, связаны с учетом новых доходов и уточнением процедуры подсчета налоговой базы. В частности, введение новых видов доходов, таких как доходы по сделкам с ценными бумагами и криптовалютой, вызвало необходимость уточнения правил и особенностей их налогообложения.

Другим важным изменением стало изменение ставки НДФЛ на доходы от продажи недвижимости. В 2010 году ставка составляла 13%, что значительно отличалось от предыдущих лет. Это способствовало регулированию рынка недвижимости и повышению прозрачности сделок.

Ставка налога

Согласно НДФЛ 2010, ставка налога составляет 13% от дохода налогоплательщика. Она применяется ко всем видам доходов, полученных физическими лицами в течение налогового периода.

Однако, существуют некоторые особенности в применении ставки налога:

Ставка для налоговых резидентов

Налоговые резиденты Российской Федерации обязаны уплачивать НДФЛ по ставке 13%. Данная ставка применяется к любым доходам, полученным резидентами в течение налогового периода.

Ставка для нерезидентов

Нерезиденты Российской Федерации также обязаны уплачивать НДФЛ, но ставка налога для них может быть иной. В соответствии с действующим законодательством, ставка НДФЛ для нерезидентов может зависеть от типа дохода и места его получения. Например, для некоторых категорий нерезидентов предусмотрена ставка 30%.

Важно отметить, что правительство Российской Федерации может изменять ставки налога и вносить другие изменения в НДФЛ, поэтому рекомендуется следить за обновлениями законодательства.

Налогообложение доходов

Основные принципы налогообложения доходов:

1. Прогрессивный шкалы налогообложения, то есть налоговая ставка возрастает по мере увеличения дохода.

2. Учет различных льгот и налоговых вычетов для определенных категорий налогоплательщиков, например, для лиц с детьми, инвалидов и других.

Изменения в НДФЛ 2010:

Главным изменением, внесенным в НДФЛ в 2010 году, является повышение налоговой ставки с 13% до 15% для лиц, получающих доход свыше определенного порога. Также были внесены изменения в порядок начисления и уплаты налога.

Для того чтобы налогообложение доходов было справедливым и эффективным, необходимо соблюдать требования законодательства и внимательно отслеживать все изменения и дополнения, связанные с НДФЛ.

| Год | Налоговая ставка |

|---|---|

| 2009 | 13% |

| 2010 | 15% |

| 2011-2019 | 13% |

Таким образом, налогообложение доходов является важной сферой экономики каждого государства, включая Россию. Отслеживание изменений в законодательстве и правильное их применение помогут каждому гражданину снизить налоговую нагрузку и соблюдать требования налогового законодательства.

Учет доходов

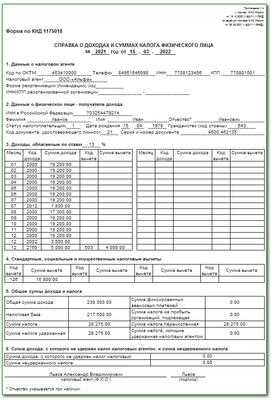

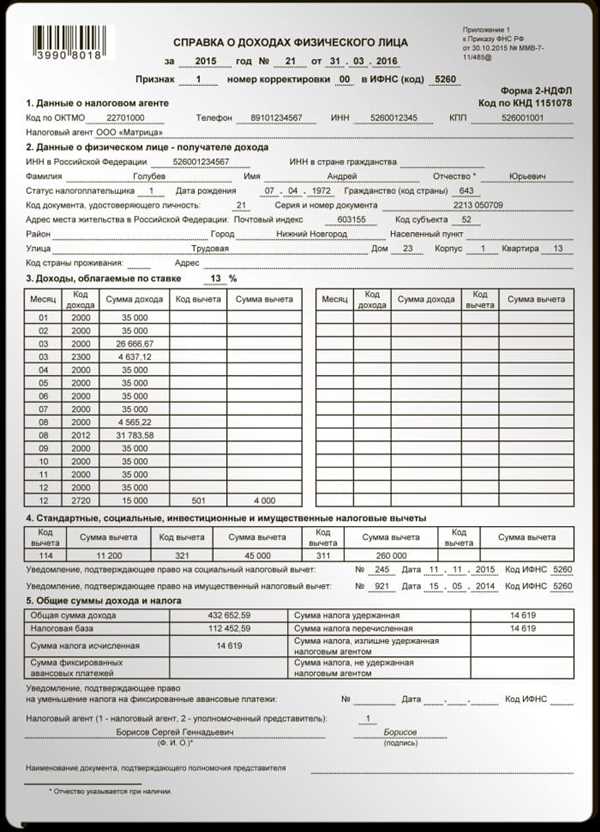

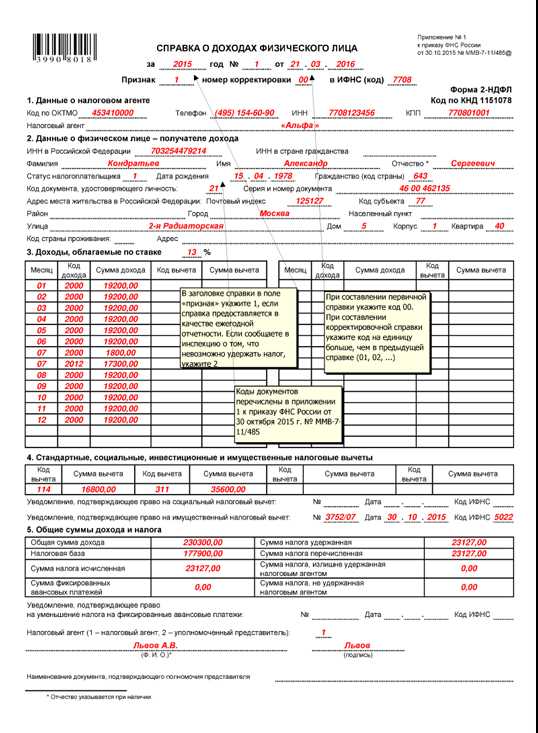

Для правильного заполнения декларации по НДФЛ необходимо учесть все виды доходов. Они могут быть получены как от физических, так и от юридических лиц.

Доходы, полученные от физических лиц, включают в себя заработную плату, гонорары, авторские вознаграждения, доходы от сдачи имущества в аренду, продажи имущества, а также другие виды доходов, указанные в статье 208 Налогового кодекса РФ.

Доходы от юридических лиц могут быть получены от дивидендов, процентов по вкладам в банке, паевых взносов в кооперативы и других источников.

Для учета доходов необходимо правильно заполнить раздел Доходы в декларации, указав все полученные суммы и источники доходов. При этом важно учитывать все необходимые документы и подтверждающие документы для полученных доходов.

Налоговые вычеты

В 2010 году были внесены изменения в порядок предоставления налоговых вычетов.

Основные виды налоговых вычетов:

1. Вычеты на детей. Родители имеют право на налоговый вычет, если у них есть несовершеннолетние дети. Сумма вычета зависит от количества детей.

2. Вычеты на обучение. Сотрудники могут получить налоговый вычет, если они финансируют свое обучение или обучение своих детей. Вычет предоставляется на сумму, затраченную на обучение.

3. Вычеты по ипотеке. Граждане, приобретающие первое жилье, имеют право на налоговый вычет по выплатам по ипотечному кредиту.

Порядок получения налоговых вычетов:

Для получения налогового вычета необходимо заполнить соответствующий раздел декларации по налогу на доходы физических лиц. Отчет представляется в налоговый орган по месту жительства.

Проверка правильности заполнения документов может занять некоторое время, поэтому рекомендуется представить документы заранее, чтобы избежать задержек в выплате налогового вычета.

Получение налоговых вычетов позволяет уменьшить сумму налога и в некоторых случаях получить возврат излишне уплаченных средств.

Налоговые льготы

Одной из важных нововведений было увеличение суммы налоговой льготы по ипотечным кредитам. Теперь граждане, взявшие кредит на покупку или строительство жилого помещения, могут расчитывать на уменьшение своего налогового платежа в размере процентной ставки по кредиту в течение первых 3 лет.

Также была введена новая налоговая льгота для молодых специалистов. Граждане, получившие высшее образование и работающие по специальности, имеют право на пониженную ставку налога на доходы физических лиц в размере 13%. Это правило действует в течение первых 3 лет с момента трудоустройства.

Кроме того, в 2010 году расширились налоговые льготы для инвалидов. Теперь они могут рассчитывать на уменьшение налогового платежа в размере 50% от суммы, начисленной при применении ставки 13%. Это правило распространяется на инвалидов 1 и 2 группы.

Такие налоговые льготы были введены для стимулирования определенных групп населения и видов деятельности, их целью является создание благоприятных условий развития для граждан и предпринимателей.

Налоговые изменения для сотрудников

Повышение порога налогообложения

В 2010 году было введено повышение порога налогообложения. Теперь граждане РФ с доходом ниже определенного уровня освобождаются от уплаты налога. Это позволяет улучшить финансовое положение многих сотрудников, особенно тех, у кого небольшой доход.

НДФЛ на доходы от сдачи в аренду недвижимости

Особое внимание следует обратить на изменения в налогообложении доходов от аренды недвижимости. С 2010 года сотрудники будут обязаны уплачивать налог на полученную арендную плату. Это касается как сдачи жилой недвижимости, так и коммерческой. Данное изменение в законодательстве позволяет увеличить налоговые поступления в бюджет страны.

Обратите внимание на эти налоговые изменения, чтобы точно знать свои обязательства и избежать возможных штрафов.

НДФЛ и предпринимательская деятельность

Во-первых, предприниматели также обязаны представлять налоговую декларацию по НДФЛ. В декларации необходимо указать все доходы, полученные за предыдущий год, а также учесть все возможные налоговые вычеты и льготы, которые имеются в данной сфере деятельности.

Во-вторых, в случае необходимости предприниматели должны самостоятельно начислять и удерживать НДФЛ с доходов своих сотрудников. Это может быть осуществлено путем удержания налога из заработной платы или подавления налоговую декларацию самостоятельно.

Еще одним важным аспектом является то, что предпринимателю необходимо следить за изменениями в законодательстве в отношении налогов и НДФЛ в частности, чтобы всегда быть в курсе новых требований и возможностей. Для этого можно обратиться к специалистам или обратиться к налоговым органам с конкретными вопросами.

Таким образом, НДФЛ является важным налогом для предпринимателей, и они должны уделять ему достаточное внимание. Расчет и уплата налога требуют дополнительных усилий, но соблюдение всех правил и требований поможет действовать в рамках закона и избегать неприятностей с налоговыми органами.

Особенности подачи налоговой декларации

Одной из особенностей подачи налоговой декларации является необходимость предоставления точных и правильных данных. При наличии ошибок или неполной информации может возникнуть дополнительная проверка или административная ответственность со стороны налоговой службы.

Доставка декларации

Существует несколько способов доставки налоговой декларации. Наиболее распространенными из них являются:

- Электронная подача декларации через специальные электронные сервисы;

- Почтовая отправка с уведомлением о вручении;

- Личная подача в налоговую службу.

Каждый из этих способов имеет свои преимущества и недостатки, и выбор зависит от предпочтений и возможностей налогоплательщика.

Необходимые документы и данные

Для подачи налоговой декларации необходимо иметь следующие документы и данные:

- Свидетельство о постановке на учет в налоговой инспекции;

- Удостоверение личности налогоплательщика;

- Информация о доходах за отчетный период (заработная плата, дивиденды, проценты и др.);

- Информация о расходах, связанных с осуществлением деятельности;

- Информация о полученных вычетах и льготах;

- Другая информация, требуемая налоговой службой.

Указание всей необходимой информации является обязательным и помогает предотвратить возможные проблемы со стороны налоговой службы.

Важно помнить, что налоговая декларация является документом, который подтверждает правильность расчета налоговой базы и позволяет избежать негативных последствий со стороны налоговой службы. Поэтому подача декларации должна быть произведена своевременно и с соблюдением всех требований и особенностей.

Новые правила уплаты налога

С введением НДФЛ 2010 были внесены некоторые изменения в правила уплаты налога, которые важно учитывать для всех налогоплательщиков.

1. Увеличение ставки налога

Одним из главных изменений является увеличение ставки налога с 13% до 15%. Это означает, что теперь вся прибыль, полученная налогоплательщиком, будет облагаться налогом по новой ставке.

2. Изменение порядка уплаты налога

Также было изменено время уплаты налога. Теперь налогоплательщик обязан уплатить налог в течение 25 дней с момента окончания налогового периода. Если налогоплательщик не успевает уплатить налог в указанный срок, ему будет начисляться пени в размере 0,1% от суммы неуплаченного налога за каждый день просрочки.

Для удобства налогоплательщиков было введено электронное уведомление о начислении и необходимости уплаты налога. Теперь каждый налогоплательщик будет получать уведомление на свой электронный адрес, который был указан при подаче декларации.

Также введена возможность оплаты налога через интернет-банкинг. Теперь налогоплательщики смогут уплатить свой налог через специальные системы электронной оплаты.

3. Изменения в случае пропуска сроков уплаты налога

В случае пропуска сроков уплаты налога и невыполнения обязательств по уплате налога в установленные сроки, налоговые органы имеют право принудительно взыскать налог. Это может происходить через участие частных исполнителей, судебный иск и другие способы, предусмотренные законодательством.

4. Обязанность предоставления отчетности

Все налогоплательщики обязаны предоставить отчетность о своей финансовой деятельности в налоговые органы. При этом налогоплательщик должен предоставить правильную и полную информацию о своих доходах, расходах, налоговых льготах и других сведениях, влияющих на исчисление и уплату налога.

В случае предоставления неправильной или неполной информации, налогоплательщик может быть привлечен к ответственности, вплоть до уголовной.

- Обязательство предоставления отчетности;

- Изменение ставки налога;

- Изменение сроков уплаты налога;

- Изменение порядка уплаты налога в случае пропуска сроков;

- Возможность оплаты налога через интернет-банкинг.

Обязанности налогоплательщиков

Налогоплательщики, подлежащие обязательному уплате налога на доходы физических лиц (НДФЛ) за 2010 год, имеют следующие основные обязанности:

1. Самостоятельно определить исчисленную сумму налога на свой доход в соответствии с применимыми налоговыми ставками.

2. Составить и подать декларацию по форме 3-НДФЛ в налоговый орган по месту своего учета в установленные сроки.

3. Уплатить налоговые суммы в соответствии с применимыми сроками и порядком уплаты налога в соответствии с Законом РФ О налоге на доходы физических лиц.

4. Предоставить налоговому органу документы и сведения, необходимые для проверки правильности исчисления и уплаты налоговых сумм.

5. Соблюдать требования налогового законодательства РФ, в том числе в случае применения налоговых льгот и освобождений.

6. Вести бухгалтерский и налоговый учет в соответствии с требованиями законодательства РФ, включая сохранение документов и сведений, связанных с начислением и уплатой НДФЛ.