Переход на упрощенную систему налогообложения (УСН) может стать осуществимым шагом для многих предпринимателей, но важно не забыть о правилах, согласно которым нужно учесть и распределить уже выплаченные или полученные авансы. Ведь налог на добавленную стоимость (НДС) с авансов необходимо учесть в процессе перехода на УСН.

Одной из особенностей, которые следует учитывать при переходе на УСН, является начисление НДС с авансов. В соответствии с действующим законодательством, если организация перед или после перехода на УСН получала авансы и взносы, то необходимо рассчитать и учесть НДС по этим авансам. При этом важно помнить, что расчет НДС с авансов выполняется на момент осуществления начисления по авансу.

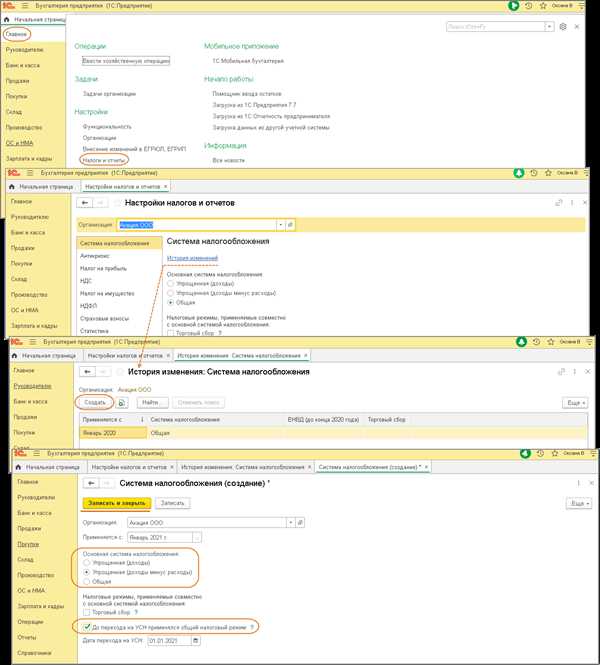

Для правильного расчета НДС с авансов при переходе на УСН необходимо провести ряд операций. В первую очередь, следует учесть, что общая сумма аванса включает в себя как стоимость работ или услуг, так и НДС. Это означает, что НДС с авансов необходимо вычесть из общей суммы, чтобы определить стоимость работ или услуг без НДС.

НДС с авансов при переходе на УСН

При переходе на упрощенную систему налогообложения (УСН) многие предприниматели задаются вопросом: что происходит с НДС с авансов, которые были получены до перехода?

Согласно налоговому законодательству, предприниматели, переходящие на УСН, могут самостоятельно выбирать, каким образом учесть предоплаченный НДС при рассчете с налоговой. Есть два варианта:

1. Полный возврат НДС. В этом случае, предприниматели имеют право потребовать возврата суммы предоплаченного НДС, если заплатили его клиентам. При этом, возврат производится по общим правилам: нужно подать соответствующую заявку в налоговую, заполнить документы и дождаться решения регионального налогового органа. После этого, средства поступают на расчетный счет предпринимателя.

2. Учет предоплаченного НДС. В этом случае, предприниматели могут учесть предоплаченный НДС в отчетном периоде как расход. Это означает, что предоплаченный НДС участвует в формировании налогооблагаемой базы по УСН и уменьшает сумму налога к уплате.

Чтобы выбрать подходящую стратегию, предпринимателю необходимо внимательно проанализировать свою деятельность, рассчитать возможные суммы возвратов и учесть перспективу развития бизнеса. В некоторых случаях полный возврат НДС может быть предпочтительнее, в других — учет НДС для снижения налоговой нагрузки.

При принятии решения о переходе на УСН и выборе стратегии учета НДС с авансов следует обязательно проконсультироваться с налоговым консультантом или специалистом по бухгалтерии, чтобы избежать ошибок и возможных претензий со стороны налоговой.

Особенности налогообложения

Переход на упрощенную систему налогообложения (УСН) может оказаться выгодной альтернативой для малых и средних предприятий. При этом необходимо учесть, что при выборе УСН, предприниматель перестает быть плательщиком НДС. То есть, необходимо продумать стратегию учета и расчета авансовых платежей по НДС.

Для предпринимателей, перешедших на УСН, существует особый порядок расчета авансовых платежей по НДС. Они начисляются на основе объема выручки, полученной за предыдущий налоговый период. Следует также учесть, что размер авансовых платежей по НДС устанавливается в фиксированном размере и зависит от выбранной категории УСН.

Важно отметить, что при переходе на УСН по НДС предприниматель теряет право на вычет НДС по приобретенным и используемым в деятельности товарно-материальным ценностям. Это нужно учесть в планировании бизнес-процессов и финансовых операций.

Кроме того, стоит помнить, что при переходе на УСН, во избежание штрафных санкций, необходимо строго соблюдать требования Закона о НДС. Важно заранее ознакомиться с законодательством и проконсультироваться с налоговым консультантом или юристом.

В целом, особенности налогообложения при переходе на УСН с авансовым платежом по НДС требуют тщательного изучения и подготовки. Грамотное планирование и организация процессов может помочь предпринимателю избежать ошибок и негативных последствий.

Преимущества УСН перед ОСНО

1. Упрощенная процедура учета и уплаты налогов. В отличие от ОСНО, где необходимо вести сложный учет всех доходов и расходов предприятия, УСН позволяет осуществлять уплату налогов на основе фиксированного процента от выручки предприятия. Это позволяет сэкономить время и упростить бухгалтерские процессы.

2. Снижение налоговой нагрузки. В УСН предусмотрены различные ставки налогообложения в зависимости от вида деятельности предприятия. Они часто являются значительно ниже, чем ставки ОСНО, что позволяет компаниям сэкономить на уплате налогов и увеличить свою рентабельность.

3. Отсутствие необходимости платить НДС. При использовании УСН предприятия освобождаются от обязательного уплаты НДС на своих товарах и услугах. Это позволяет сэкономить дополнительные средства и упростить бухгалтерский учет.

4. Упрощение декларирования. Упрощенная система налогообложения предусматривает упрощенную процедуру заполнения налоговых деклараций. Предприятия могут использовать специальный упрощенный порядок расчетов с налоговыми органами, что упрощает взаимодействие с ними.

УСН является привлекательным вариантом налогообложения для многих предпринимателей и компаний. Однако перед переходом на УСН необходимо учесть все особенности и правила, установленные налоговым законодательством.

Необходимые условия для перехода

Переход на упрощенную систему налогообложения (УСН) с авансовым платежом по налогу на добавленную стоимость (НДС) возможен при выполнении определенных условий:

Условия для индивидуальных предпринимателей:

1. Общая сумма дохода, полученная за предыдущий календарный год, не должна превышать 150 миллионов рублей.

2. Индивидуальный предприниматель должен учесть, что в течение текущего года общая сумма дохода, полученная за предыдущие два календарных года, не должна превышать 150 миллионов рублей.

3. У индивидуального предпринимателя не должно быть филиалов или представительств.

4. Индивидуальный предприниматель не должен признаваться плательщиком НДС по основной системе налогообложения.

Условия для юридических лиц:

1. Общая сумма дохода, полученная за предыдущий календарный год, не должна превышать 150 миллионов рублей.

2. Юридическое лицо должно учесть, что в течение текущего года общая сумма дохода, полученная за предыдущие два календарных года, не должна превышать 150 миллионов рублей.

3. У юридического лица должно быть не более 100 сотрудников.

4. Юридическое лицо не должно иметь филиалов или представительств.

5. Юридическое лицо не должно быть плательщиком НДС по основной системе налогообложения.

Перед переходом на УСН с авансовым платежом по НДС следует обратиться к налоговому органу для получения подробной консультации и прохождения процедуры перехода.

Порядок расчета НДС с авансов

Расчет НДС с авансов производится согласно установленным нормам и правилам. При этом важно учитывать следующие моменты:

- Авансовые платежи, полученные до перехода на упрощенную систему налогообложения (УСН), облагаются НДС по общей ставке. Таким образом, формируется авансовый платеж по НДС на основании ставки, действующей на момент получения аванса.

- Авансовые платежи, полученные после перехода на УСН и относящиеся к операциям, которые ранее облагались НДС, не облагаются НДС. В этом случае авансовый платеж считается полноправным доходом.

- Если авансовый платеж получен после перехода на УСН и относится к операциям, которые ранее не облагались НДС, то такие платежи не облагаются НДС.

Расчет НДС с авансов следует проводить в соответствии с установленным порядком и обязательно учитывать действующие нормативные акты.

Для наглядности можно использовать таблицу, в которой указать даты получения авансовых платежей, сумму авансов и применяемую ставку НДС. Такой подход позволяет правильно оформить документацию и предоставить необходимые данные налоговым органам при необходимости.

| № | Дата получения аванса | Сумма аванса | Ставка НДС |

|---|---|---|---|

| 1 | 10.04.2022 | 5000 | 20% |

| 2 | 25.04.2022 | 8000 | 18% |

Таким образом, правильный расчет НДС с авансов позволяет избежать возможных проблем и конфликтов с налоговыми органами. Важно все аккуратно документировать и соблюдать требования законодательства.

Сроки уплаты НДС при переходе на УСН

При переходе на упрощенную систему налогообложения (УСН) предприниматель должен учесть особенности оплаты НДС.

В соответствии с законодательством Российской Федерации, предприниматели, переходящие на УСН, обязаны уплатить НДС по товарам и услугам, поставленным/оказанным до даты перехода на данную систему. При этом сроки уплаты НДС зависят от сроков предъявления счетов-фактур и дат передачи товаров/выполнения услуг.

Если передача товаров/выполнение услуг было произведено до даты перехода на УСН и счет-фактура выставлена до этой же даты, то НДС по таким операциям должен быть уплачен в составе последней налоговой декларации по общей (обычной) системе налогообложения.

В случае, если передача товаров/выполнение услуг осуществлены после даты перехода на УСН, но документально подтверждены и счет-фактуры выставлены до этой даты, НДС по этим операциям попадает на налоговые периоды до даты перехода на УСН.

Таким образом, сроки уплаты НДС при переходе на УСН определяются датами передачи товаров/выполнения услуг, выставления счетов-фактур и самой даты перехода на УСН.

Важно помнить, что после перехода на УСН предприниматель не может применять НДС к только внешнеэкономическим операциям, а также не может выступать в качестве плательщика этого налога по договорам с зарубежными юридическими лицами.

Возможность вернуть НДС при переходе на УСН

При переходе на упрощенную систему налогообложения (УСН) предприниматели имеют возможность вернуть себе НДС, уплаченный по авансу налоговому органу. Однако, стоит учитывать, что процедура возврата НДС при переходе на УСН имеет свои особенности и требует соблюдения определенного порядка расчетов.

При переходе на УСН предприниматель имеет право вернуть НДС только за те товары или услуги, которые также будет продавать или предоставлять в период действия упрощенной системы. Для этого необходимо подготовить список товаров или услуг, по которым был уплачен авансовый НДС и которые будут продолжать реализовываться на УСН. Затем такой список представляется в налоговый орган в рамках учетной документации.

Порядок расчета возврата НДС

- Составьте список товаров или услуг, по которым был уплачен авансовый НДС и которые будут продолжать реализовываться на УСН.

- Укажите стоимость каждого товара или услуги и сумму уплаченного по ним НДС.

- Суммируйте весь уплаченный НДС по товарам или услугам, указанным в списке.

- Подготовьте соответствующие документы (например, счета-фактуры, акты выполненных работ), подтверждающие сумму уплаченного НДС.

- Представьте налоговому органу список товаров или услуг и приложенные документы для возврата НДС.

Возврат НДС будет произведен на счет предпринимателя в порядке, установленном налоговым законодательством. При этом следует учитывать, что сроки рассмотрения заявления о возврате могут достигать до 10-ти дней.

В случае если авансовый НДС был учтен в качестве налогового кредита, его возврат производится иным образом. В таком случае необходимо следовать указаниям, предоставленным налоговым органом, и соблюдать требования налогового законодательства.

Исключения из основных правил

1. Отказ от права на вычет НДС

Упрощенная система налогообложения с авансовыми платежами по НДС предусматривает отказ от права на вычет НДС по входящим в расходы товарам и услугам. Это означает, что предприниматель не может учесть НДС, уплаченный при приобретении активов, исключительно в качестве расходов.

2. Дополнительные обязанности по учету НДС

Переход на УСН с авансовыми платежами по НДС требует более сложного учета и отчетности по НДС. Предприниматель должен вести продажи и покупки отдельно, а также раздельно учитывать поступления и выплаты по авансовым платежам. Это может потребовать дополнительных усилий и времени для подготовки соответствующих документов и отчетов.

3. Возврат НДС при покупке товаров и услуг

При переходе на УСН с авансовыми платежами по НДС предприниматель не имеет права на возврат уплаченного НДС при покупке товаров и услуг. Это означает, что все НДС, уплаченные при приобретении активов, остаются в составе затрат и не могут быть компенсированы.

В целом, переход на УСН с авансовыми платежами по НДС имеет свои особенности и ограничения. Предпринимателю необходимо внимательно изучить законодательство и правила расчета НДС, чтобы правильно применять эту систему и избежать возможных нарушений и штрафов со стороны налоговых органов.

Отличия расчета НДС с авансов при переходе на УСН от ОСНО

Переход с общей системы налогообложения (ОСНО) на упрощенную систему налогообложения (УСН) сопряжен с рядом изменений в порядке расчета НДС с авансовых платежей.

Основное отличие заключается в следующем:

ОСНО:

При использовании ОСНО, компании обязаны начислять НДС с каждого аванса, полученного от заказчика, и уплачивать его в бюджет независимо от факта оказания услуг или поставки товаров.

Таким образом, при применении ОСНО, НДС с авансов платится даже в случаях, когда услуги или товары по каким-либо причинам не были окончательно оказаны или предоставлены заказчику.

Пример:

Компания получает аванс от клиента в размере 100 000 рублей на предоставление услуг. По ОСНО, компания обязана начислить и уплатить НДС в размере 20 000 рублей (если ставка НДС 20%) даже в случае, если услуга не будет оказана по тем или иным причинам.

УСН:

При использовании УСН, компании не обязаны начислять и уплачивать НДС с авансов, полученных от заказчиков, если услуги или товары еще не предоставлены.

Таким образом, при переходе на УСН, НДС с авансовых платежей начинает начисляться и уплачиваться только после полной поставки товаров или оказания услуг заказчику.

Пример:

Компания получает аванс от клиента в размере 100 000 рублей на предоставление услуг. По УСН, компания не обязана начислять и уплачивать НДС до момента окончательной поставки услуги. В случае, если услуга не будет окончательно оказана, НДС с аванса не начисляется и не уплачивается.

Таким образом, при переходе на УСН, предприниматели имеют возможность снизить нагрузку по уплате НДС на стадии получения авансовых платежей.

Прием и оформление первичной документации

Первичная документация включает в себя все документы, подтверждающие операции, которые предприниматель проводит в рамках своей деятельности. Это могут быть товарные накладные, акты выполненных работ, счета на оплату, кассовые чеки и другие документы. Для того чтобы такие документы были приняты налоговым органом, они должны быть оформлены в соответствии с требованиями законодательства.

При оформлении первичной документации следует учитывать следующие основные требования:

- Необходимо указывать полное название и реквизиты организации, а также данные о покупателе или контрагенте;

- Все суммы должны быть указаны в национальной валюте;

- Необходимо указывать дату составления документа, а также дату и способ получения оплаты;

- Должны быть указаны подробные сведения о продаваемом товаре или услуге, включая их количество, цену и сумму;

- Документы должны быть подписаны и скреплены печатью организации;

- Необходимо сохранять и хранить все оригиналы документов в течение установленного законом срока.

Процесс приема первичной документации предполагает проверку документов на соответствие установленным требованиям. При обнаружении ошибок или недостатков, необходимо исправить их или запросить у контрагента новые документы.

Особое внимание следует уделить ведению реестра полученных и выставленных документов, а также их своевременному учету в бухгалтерии. Для этого можно использовать специальные программные продукты или вести учет в электронном виде.

Заключение

Прием и оформление первичной документации являются важным этапом ведения учета и налогообложения при переходе на упрощенную систему налогообложения. Правильное выполнение этих процедур позволяет избежать штрафов и проблем с налоговыми органами. Предпринимателю необходимо соблюдать требования законодательства и регулярно обновлять свои знания и навыки в области бухгалтерии и налогового учета.

Сопроводительная отчетность и учет авансов

Учет авансов

Авансы следует учитывать на счетах учета движения денежных средств. Для этого необходимо создать отдельные счета для учета поступления и использования авансовых платежей.

При поступлении авансовых платежей их следует отразить на счете Авансы от покупателей или Авансы от заказчиков. При использовании аванса для оплаты товара или услуги следует списать сумму аванса с указанных счетов и отразить в учете записью на счетах Расчеты с поставщиками или Расчеты с исполнителями работ.

При этом необходимо учесть, что сумма авансового платежа может быть только частью стоимости товара или услуги, поэтому остаток суммы следует указать как дебиторскую задолженность перед покупателем или заказчиком.

Сопроводительная отчетность

Важным аспектом учета авансов является составление сопроводительной отчетности. Это необходимо для контроля движения средств и отслеживания задолженностей перед покупателями или заказчиками.

Сопроводительная отчетность может включать следующие документы:

- Акты выполненных работ или оказанных услуг;

- Счета-фактуры;

- Акты приема-передачи товаров или услуг.

В этих документах следует указывать сумму авансового платежа, остаток задолженности и общую стоимость товара или услуги.

Сопроводительная отчетность помогает подтвердить правильность учета авансов, а также прозрачность взаиморасчетов с покупателями или заказчиками.