В современном мире, где электронные технологии проникают во все сферы нашей жизни, электронная отчетность становится все более популярной и востребованной. Одним из важных элементов электронной отчетности являются электронные счета фактуры по НДС.

Электронные счета фактуры по НДС – это документы, которые фиксируют осуществление товарных операций и представляются налоговым органам в электронной форме. Они заменяют традиционные бумажные счета фактуры и обладают рядом преимуществ.

Прежде всего, использование электронных счетов фактур упрощает и автоматизирует процесс ведения бухгалтерии. Нет необходимости вручную заполнять и хранить бумажные документы, все данные могут быть занесены в электронную систему с гораздо меньшими усилиями. Кроме того, электронные счета фактуры позволяют сократить риски ошибок при передаче информации, так как автоматически проводят необходимые расчеты и проверки.

Электронные счета фактуры по НДС также способствуют более эффективной работе с налоговыми органами и контролю со стороны государства. Все данные хранятся в электронной базе данных и могут быть легко доступны для проверки. Кроме того, такая система позволяет быстро анализировать и обрабатывать большие объемы информации, что дает возможность налоговым органам оперативно реагировать на любые нарушения и снижает возможность незаконных операций.

Таким образом, использование электронных счетов фактур по НДС является важным и необходимым шагом в современном бизнесе. Эта электронная форма отчетности не только позволяет упростить и автоматизировать процесс ведения бухгалтерии, но и способствует более эффективному контролю за налоговыми обязательствами.

Что такое электронные счета фактуры?

В электронном счете фактуре содержится информация о продавце и покупателе, описание товаров или услуг, цены, суммы НДС и другие данные, необходимые для правильного расчета и учета налога на добавленную стоимость.

Электронные счета фактуры подготавливаются и обмениваются между продавцом и покупателем в электронном виде, используя специализированные системы электронной отчетности.

Преимущества использования электронных счетов фактур включают сокращение затрат на печать, отправку и хранение бумажных документов, а также увеличение скорости обработки и анализа информации.

Обязанность по использованию электронных счетов фактур вводится законодательством для определенных категорий налогоплательщиков и может быть обязательной или добровольной в зависимости от обстоятельств.

Преимущества электронной отчетности

Внедрение электронной отчетности в сфере НДС имеет ряд преимуществ, которые делают эту систему более удобной и эффективной:

- Сокращение времени на обработку документов. Электронные счета фактуры автоматически обрабатываются системой, что ускоряет процесс проверки и учета данных, а также позволяет существенно снизить вероятность ошибок.

- Удобство и доступность. Электронные счета фактуры можно легко создавать, отправлять и получать через Интернет, что позволяет существенно сэкономить время и усилия, исключающие необходимость в почтовых отправлениях или личных встречах.

- Улучшение качества контроля. Система электронной отчетности предоставляет возможность более тщательно контролировать процесс учета НДС и выявления возможных нарушений. Автоматическая обработка данных позволяет осуществлять анализ и мониторинг операций в режиме реального времени и сокращает риск фальсификации данных.

- Экологическая эффективность. Отказ от бумажной отчетности в пользу электронной является экологически ориентированным решением. Выполнение отчетности в электронном виде позволяет сократить конечное использование бумаги и вкладывает в развитие электронного общения.

В целом, электронная отчетность по НДС обладает множеством преимуществ, которые повышают эффективность учета и контроля, упрощают процессы обработки документов и способствуют сохранению окружающей среды. Обратившись к электронной отчетности и оформив электронные счета фактуры, предприятие получает возможность улучшить свою финансовую дисциплину и сократить издержки на сопутствующие процессы.

Кто должен использовать электронные счета фактуры?

1. Поставщики товаров и услуг, зарегистрированные в НДС:

Все организации, ведущие предпринимательскую деятельность и зарегистрированные в качестве налогоплательщиков по НДС, должны использовать электронные счета фактуры при осуществлении продаж товаров или оказании услуг.

2. Покупатели товаров и услуг:

Покупатель также обязан принимать электронные счета фактуры и хранить их в электронном виде для дальнейшего использования при расчетах с бюджетом и отчетности перед налоговыми органами.

Кроме того, согласно ФЗ О бухгалтерском учете №402-ФЗ, все организации должны вести бухгалтерский учет в электронной форме, что также предполагает использование электронных счетов фактур.

Для более удобного ведения электронной отчетности и обмена электронными счетами фактурами, существуют специализированные программы и онлайн-сервисы, которые позволяют автоматизировать процесс создания, отправки и хранения счетов фактур в электронном виде. Такие программы обеспечивают соблюдение всех требований законодательства и минимизируют вероятность допуска ошибок в отчетности.

| Преимущества использования электронных счетов фактур: |

|---|

| 1. Сокращение времени на обработку счетов фактур и проведение расчетов; |

| 2. Сокращение возможности ошибок при подготовке и обработке отчетности; |

| 3. Увеличение надежности и защиты информации; |

| 4. Ускорение процесса ведения бухгалтерии; |

| 5. Снижение расходов на бумажную и материальную базу для ведения отчетности. |

Шаги по введению электронной отчетности

1. Выбор способа электронной отчетности

Первым шагом является определение способа ведения электронной отчетности. Существует несколько альтернативных вариантов: использование специальных программ, внедрение электронной системы отчетности или обращение к профессионалам, предоставляющим услуги электронной отчетности.

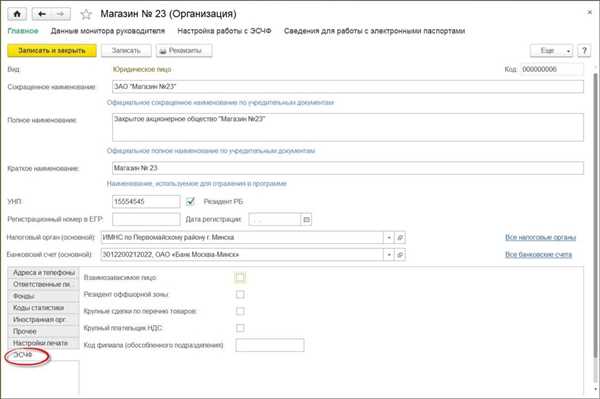

2. Подключение к электронной системе отчетности

После выбора способа ведения электронной отчетности необходимо выполнить процедуру подключения к системе. Для этого можно обратиться к разработчикам программного обеспечения или провайдерам услуг электронной отчетности.

3. Создание учетной записи

Для успешной электронной отчетности необходима учетная запись в системе. После подключения к системе следует создать учетную запись, предоставив все необходимые данные и документы.

4. Завершение настройки системы

После создания учетной записи необходимо завершить настройку системы. Для этого следует заполнить все необходимые поля, настроить параметры отчетности и установить соответствующие настройки безопасности.

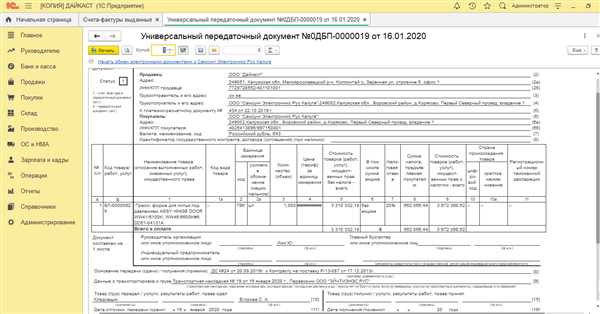

5. Подготовка отчетности

После завершения настройки системы следует приступить к подготовке отчетности. Это включает в себя сбор и обработку данных, заполнение необходимых форм, проверку правильности заполнения и генерацию электронных счетов-фактур.

6. Отправка отчетности

Последний шаг — отправка отчетности. На этом этапе необходимо сохранить и отправить счета-фактуры в электронном виде через электронную систему отчетности или программное обеспечение. После отправки следует проверить получение и правильность переданных данных.

Следование данным шагам поможет успешно ввести электронную отчетность по НДС и сократить временные и финансовые затраты на подготовку и отправку отчетов.

Требования к электронным счетам фактурам

Для того чтобы электронная счет-фактура была признана правильно составленной и соответствующей требованиям, необходимо соблюдать определенные правила и условия. Вот основные требования, которым должны соответствовать электронные счета-фактуры:

1. Идентификационная информация:

Электронный счет-фактура должен содержать полную идентификационную информацию всех участников сделки, включая их наименования и ИНН. Также необходимо указать дату составления счета-фактуры и его уникальный номер.

2. Сведения о товаре (работе, услуге):

Счет-фактура должен содержать все необходимые сведения о товаре (работе, услуге), включая их наименования, характеристики, количество, стоимость и величину налога.

3. Реквизиты покупателя:

В счете-фактуре необходимо указать полные реквизиты покупателя, включая его наименование, адрес и ИНН.

4. Реквизиты продавца:

Также необходимо указать полные реквизиты продавца, включая его наименование, адрес и ИНН.

5. Содержание работы (услуги):

Если в счете-фактуре осуществляется оказание работ или услуг, необходимо указать их полное описание и характеристики, а также перечислить выполненные этапы работ или услуг.

6. Валюта:

Список цен и сумм в счете-фактуре должен быть указан в рублях. В случае, если денежные средства были получены в иной валюте, необходимо указать соответствующий курс конвертации.

7. Формат:

Электронный счет-фактура должен быть составлен в формате, установленном Федеральным законом от 22 мая 2003 года № 54-ФЗ О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации.

Соблюдение этих требований позволит убедиться в правильности и законности оформления электронной счет-фактуры по НДС.

Электронные счета фактуры по НДС и налоговые проверки

В единой системе электронных счетов, каждый налогоплательщик обязан предоставить информацию о своих счетах-фактурах по НДС с указанием всех необходимых реквизитов. Каждый счет-фактура имеет уникальный номер и дату, что позволяет определить его подлинность и статус в системе.

Одним из важных аспектов электронных счетов-фактур является их использование в налоговых проверках. Налоговые органы могут анализировать данные по счетам-фактурам и сравнивать их с другими документами, такими как отчеты о доходах и расходах, чтобы выявить возможные нарушения в уплате налогов.

Если при налоговой проверке выявляются расхождения или несоответствия между данными в счетах-фактурах и другими документами, налогоплательщику может быть наложен штраф или могут быть возбуждены административные или уголовные дела. Поэтому очень важно вести учет и хранение электронных счетов-фактур по НДС в соответствии с требованиями налогового законодательства.

Важно отметить, что электронные счета-фактуры по НДС могут быть использованы не только в налоговых проверках, но и в качестве подтверждающего документа при совершении сделок, а также для взаиморасчетов между организациями. Они являются полноценными юридическими документами и должны быть хранены в соответствии с требованиями законодательства.

| Реквизит | Описание |

|---|---|

| Номер счета-фактуры | Уникальный номер, присвоенный счету-фактуре |

| Дата счета-фактуры | Дата составления счета-фактуры |

| Наименование поставщика | Название организации, выставляющей счет-фактуру |

| ИНН поставщика | ИНН организации, выставляющей счет-фактуру |

| Наименование покупателя | Название организации, получающей счет-фактуру |

| ИНН покупателя | ИНН организации, получающей счет-фактуру |

| Сумма счета-фактуры | Общая сумма счета-фактуры |

| Сумма НДС | Сумма налога на добавленную стоимость, указанная в счете-фактуре |

Таким образом, электронные счета-фактуры по НДС являются важным инструментом налогового учета и контроля. Ведение и хранение электронных счетов-фактур в соответствии с требованиями законодательства позволяет избежать штрафных санкций и возможных налоговых споров.

Сравнение электронных счетов фактур и бумажных документов

Преимущества электронных счетов фактур

Сравнивая электронные счета фактур с бумажными документами, следует отметить несколько основных преимуществ:

- Экономия времени и ресурсов: Отправка электронных счетов фактур осуществляется непосредственно из электронной системы учета, что позволяет сэкономить время на их оформление и отправку. Вместо ручного заполнения и отправки бумажных документов компания может автоматизированно генерировать и отправлять электронные счета фактуры.

- Снижение затрат на бумажные носители и доставку: Использование электронных счетов фактур позволяет сократить расходы на покупку бумаги и печать, а также на доставку почтой или курьером. Электронные документы легко хранить и передавать без использования физических носителей.

- Улучшение точности данных: Автоматическое заполнение электронных счетов фактур на основе данных из системы учета помогает избежать ошибок человеческого фактора. Это повышает точность и надежность информации в документах, что может снизить вероятность ошибок при проверке и упростить процессы аудита.

- Широкие возможности автоматизации: Электронные счета фактуры могут быть интегрированы с другими системами для автоматического обмена данными. Это позволяет автоматизировать процессы учета и анализа данных, что может увеличить эффективность бизнеса и сократить возможность ошибок.

Ограничения и требования к электронным счетам фактурам

При использовании электронных счетов фактур следует учитывать их ограничения и требования:

- Подписывание электронных счетов фактур: В соответствии с законодательством электронные счета фактуры должны содержать электронную подпись для обеспечения подлинности и неподдельности документов.

- Хранение электронных счетов фактур: Электронные счета фактуры должны быть хранены в соответствии с законодательством в течение определенного срока. Для этого рекомендуется использовать электронные архивы или специализированные системы хранения данных.

- Конфиденциальность данных: При использовании электронных счетов фактур следует обеспечить конфиденциальность передаваемых данных, чтобы предотвратить несанкционированный доступ к коммерческой информации.

- Соблюдение требований налогового законодательства: При использовании электронных счетов фактур необходимо соблюдать все требования налогового законодательства, включая заполнение необходимых данных и сроки их представления.

В целом, переход на использование электронных счетов фактур может быть выгодным шагом для предприятий, позволяющим сократить затраты, повысить автоматизацию и улучшить качество данных.

Технические аспекты использования электронных счетов фактур

Основным преимуществом использования электронных счетов фактур является упрощение процесса ведения бухгалтерии и сокращение времени на обработку документов. Однако, чтобы правильно использовать данную форму отчетности, необходимо учесть несколько технических аспектов.

Первым шагом в использовании электронных счетов фактур является выбор формата файла для обмена данными. Обычно используется формат XML или PDF. XML — это расширяемый язык разметки, который позволяет сохранять информацию в структурированном виде и легко обмениваться данными между различными системами. PDF — это формат документа, который сохраняет оригинальное форматирование и макет документа.

Кроме выбора формата файла, необходимо также учесть требования законодательства и налоговых органов по размещению электронных счетов фактур. Для этого необходимо обратиться к соответствующим нормативным актам и разработать соответствующие правила и процедуры.

Для обеспечения безопасности электронных счетов фактур, следует использовать электронную цифровую подпись. Это позволяет проверить авторство документа и целостность информации. Для создания и проверки цифровой подписи необходимо использовать электронные сертификаты.

Также следует учесть требования к хранению электронных счетов фактур. Обычно существуют определенные сроки хранения таких документов, а также требования к их организации и обеспечению доступа.

Использование электронных счетов фактур требует наличия соответствующих информационных систем и программного обеспечения, способных обрабатывать и генерировать электронные счета фактур. Поэтому перед использованием данного способа обмена информацией, следует выбрать и настроить соответствующие программы.

Таким образом, использование электронных счетов фактур требует учета не только бухгалтерских и налоговых аспектов, но и реализацию соответствующих технических мероприятий. Только при соблюдении всех требований и правил, можно рассчитывать на эффективное использование данного вида отчетности.

Как подготовиться к передаче электронных счетов фактур?

- Ознакомиться с требованиями законодательства. Перед тем, как начать передачу электронных счетов фактур, необходимо изучить соответствующие нормативные акты и требования национального законодательства. Необходимо понять, какие требования относительно формата и содержания документа необходимо соблюдать.

- Выбрать подходящую систему электронной отчетности. Существует множество программных решений и онлайн-сервисов, которые позволяют эффективно осуществлять передачу электронных счетов фактур. Необходимо выбрать подходящую систему, которая соответствует требованиям законодательства и удобна в использовании.

- Подготовить электронные счета фактур. Перед передачей необходимо подготовить все нужные электронные документы, включая счета, акты и другие сопроводительные документы. Все документы должны быть оформлены в соответствии с требованиями законодательства и сохранены в подходящем формате.

- Проверить правильность заполнения данных. Перед передачей необходимо тщательно проверить все данные, включая номера счетов, суммы, наименования контрагентов и другую информацию. Ошибки в электронных счетах фактур могут привести к отказу в их приеме или возникновению проблем при дальнейшей обработке.

- Осуществить передачу электронных счетов фактур. После подготовки всех нужных документов и проверки данных можно начинать передачу электронных счетов фактур. В зависимости от выбранной системы электронной отчетности, передача может осуществляться через специальное программное обеспечение или онлайн-сервисы.

- Хранить электронные счета фактур. После передачи электронных счетов фактур необходимо сохранить их на долгосрочное хранение. Длительность хранения может различаться в зависимости от требований законодательства, обычно составляет от 5 до 10 лет. Сохранять электронные счета фактур можно на электронных носителях или в электронной форме.

Подготовка к передаче электронных счетов фактур требует внимательности и понимания требований законодательства. Следуя указанным рекомендациям, вы сможете успешно осуществить передачу и быть уверенными в правильности и законности вашей электронной отчетности.

Системы электронного документооборота для электронных счетов фактур

Системы электронного документооборота (ЭДО) играют важную роль при обработке и передаче электронных счетов фактур по НДС. Они позволяют автоматизировать процессы создания, отправки, хранения и обработки счетов. Такие системы могут быть реализованы в виде программного обеспечения, доступного для установки на серверные системы предприятий или облачных сервисов.

Одной из основных преимуществ систем электронного документооборота является возможность выполнения всех необходимых этапов работы с электронными счетами фактурами в автоматическом режиме. Система сама формирует счет, оправляет его получателю, проверяет его доставку и следит за сроками оплаты или отзыва.

Для обеспечения безопасной передачи данных и сохранности информации, системы электронного документооборота обычно используют цифровые подписи и шифрование информации. Также они позволяют сократить время и затраты на обработку данных, исключают возможность ошибок при ручном вводе информации и улучшают качество бухгалтерии.

Системы электронного документооборота позволяют вести удобный учет электронных счетов фактур в электронном виде. Они автоматически архивируют документы, формируют отчеты и предоставляют доступ к ним для различных участников бизнес-процесса. Кроме того, такие системы способствуют повышению прозрачности и оперативности работы счетоводческого отдела.

Для выбора системы электронного документооборота для электронных счетов фактур необходимо учитывать требования законодательства, а также функциональные возможности и стоимость решений. Некоторые существующие системы могут быть интегрированы с уже используемыми программами учета и позволять автоматическую загрузку данных для формирования счетов. Также следует учесть возможность использования системы на разных устройствах и доступность технической поддержки.

В итоге, использование систем электронного документооборота для электронных счетов фактур существенно упрощает процесс работы с документами, повышает эффективность бухгалтерии и сокращает временные и трудовые затраты на их обработку и передачу.