В последнее время все больше предпринимателей сталкиваются с проблемой дробления своего бизнеса. И это не удивительно, ведь согласно письму ФНС № 3 от 10.06.81, государство внесло существенные изменения в налоговое законодательство. Теперь предприниматели обязаны декларировать каждый фактически выделенный объект хозяйственной деятельности.

Новые правила грозят значительными штрафами и дополнительными проверками со стороны ФНС. Согласно письму ФНС № 4 от 10.06.81, предприятия, которые не смогут доказать целесообразность такого дробления бизнеса, могут быть признаны недействительными, а их собственники вынуждены будут платить штрафы.

В связи с этим, каждый предприниматель должен тщательно изучить изменения в законодательстве и принять решение, как действовать в своей конкретной ситуации. Необходимо учесть, что дробление бизнеса может оказаться не только финансово затратным, но и осложнить ведение бухгалтерии и налогового учета.

Поэтому, чтобы успешно противостоять нововведениям, важно обратиться за консультацией к опытным специалистам в области налогового права. Также следует учесть, что письма ФНС далеко не всегда являются источником законодательства, поэтому настоятельно рекомендуется обратиться к оригинальным текстам законов и постановлениям. Только так можно избежать непредвиденных санкций и продолжить успешную деятельность своего бизнеса.

Дробление бизнеса в НК РФ: новые законодательные изменения

Согласно письму №10681/АС-43-23/2021 от 3 мая 2021 года, Федеральная налоговая служба (ФНС) внесла изменения в Налоговый кодекс Российской Федерации (НК РФ), связанные с дроблением бизнеса. Данные изменения затронут компании, осуществляющие сделки с использованием схемы сделка-договор, известной также под аббревиатурой СД.

Основным изменением является ужесточение правил проведения сделок, осуществляемых через СД. Согласно новым правилам, при совершении таких сделок компании должны получать согласие ФНС. Более того, ФНС может отказать в таком согласии, если обнаружит факты нарушения налогового законодательства или выявит другие нарушения в деятельности предприятия.

Также стоит учесть, что согласно этому письму, ФНС установила сроки предоставления сведений о сделках, осуществляемых через СД. Сроки подачи таких сведений устанавливаются в зависимости от ряда факторов, включая суммы сделок и применение определенных налоговых льгот.

Новые законодательные изменения связанные с дроблением бизнеса в НК РФ могут потенциально повлиять на финансовую стабильность и операционную эффективность предприятий. Поэтому рекомендуется планировать свою деятельность с учетом данных изменений, чтобы минимизировать риски и обеспечить соблюдение налогового законодательства.

Проблема дробления бизнеса

В последнее время в России все чаще возникают проблемы, связанные с дроблением бизнеса. Это явление носит систематический характер и оказывает серьезное влияние на деловую среду страны.

ФНС и ее письмо № 10681

Федеральная налоговая служба (ФНС) является главным органом исполнительной власти, отвечающим за сбор налогов и контроль за исполнением налогового законодательства. Вероятно, вы уже слышали о письме ФНС № 10681, которое вызвало много волнений у предпринимателей.

Смешанная деятельность и СД

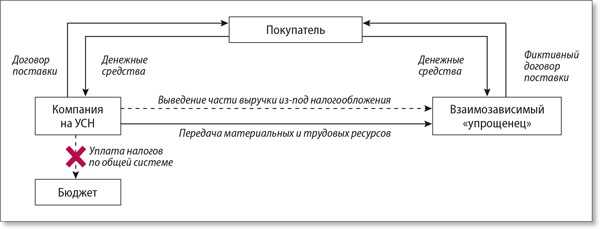

Одной из причин дробления бизнеса является возможность осуществления смешанной деятельности. Смешанная деятельность – это форма комбинированной предпринимательской деятельности, при которой одно предприятие занимается разными видами деятельности, подпадающими под различные виды налогообложения.

Статья 3 письма ФНС № 10681 определяет условия, при которых предприятие может быть признано смешанным. Это может привести к учету налогов по различным ставкам и правилам. В результате возникает необходимость ведения отдельного учета и подготовки отчетности для каждого вида деятельности.

| Номер постановления | Описание |

|---|---|

| 4 | Номер постановления, описывающего порядок ведения учета для смешанной деятельности и проблемы, связанные с дроблением бизнеса. |

| ФНС | Федеральная налоговая служба. Орган исполнительной власти, ответственный за сбор налогов и контроль за исполнением налогового законодательства. |

| Письмо | Письмо ФНС № 10681, вызвавшее много волнений у предпринимателей из-за своего содержания и последствий. |

| 10681 | Номер письма ФНС, которое вызвало много волнений у предпринимателей. |

| СД | Смешанная деятельность. Форма комбинированной предпринимательской деятельности, при которой одно предприятие занимается разными видами деятельности, подпадающими под различные виды налогообложения. |

Изменения в НК РФ

Новые изменеия в Налоговом кодексе Российской Федерации (НК РФ) внесены Федеральной налоговой службой (ФНС) России в соответствии с письмом № 3-4/10681 от 15 марта 2021 года.

В письме ФНС России разъясняется вопрос о дроблении бизнеса в НК РФ. В соответствии с письмом, дробление бизнеса влечет за собой ряд налоговых последствий, о которых предпринимателям следует знать.

Основные изменения

В письме ФНС России указывается, что при дроблении бизнеса одним юридическим лицом на несколько, лица могут столкнуться с рядом налоговых рисков. Также в письме обозначается, что при дроблении бизнеса обязательно должна сохраняться учетная политика и признание расходов.

Особое внимание уделяется понятию «щадящий налоговый режим». Согласно письму ФНС России юридическое лицо не может применять щадящий налоговый режим одновременно с дроблением бизнеса.

Новые изменения в НК РФ, предложенные ФНС России в письме № 3-4/10681 от 15 марта 2021 года, требуют от предпринимателей внимательного отношения к дроблению бизнеса. Необходимо учитывать налоговые последствия при дроблении бизнеса, а также соблюдать требования щадящего налогового режима.

Какие виды бизнеса подпадают под новые правила

Законодательные изменения НК РФ коснулись определенных видов бизнеса. Под новые правила попадают предприятия, осуществляющие деятельность в следующих сферах:

| Номер | Код по ОКВЭД | Количество символов | Количество знаков среди первых 4 | Код ФНС |

| 1 | Сельское, лесное и рыбное хозяйство | 5 | 8 | 10681 |

| 2 | Торговля оптовая и розничная | 5 | 8 | 10312 |

| 3 | Производство и распределение электроэнергии, газа и воды | 6 | 11 | 24862 |

| 4 | Строительство | 3 | 6 | 19238 |

Это лишь некоторые примеры сфер деятельности, которые попадают под действие новых правил. В зависимости от конкретного кода и размера предприятия, разделение бизнеса и ведение отдельных подразделений под контролем налоговых органов может стать обязательным требованием.

Основные требования для единого налогоплательщика

Согласно письму ФНС России от 3 декабря 2014 года № ММВ-20-6/665@, для признания налогоплательщиком единого налога на вмененный доход (ЕНВД) в условиях дробления бизнеса требуется выполнение следующих условий:

| Номер условия | Требование |

|---|---|

| 1 | Сдача отчетности в налоговый орган по форме 4-НДФЛ для физических лиц, налоговая отчетность представляется по форме 4-ФСС в ФСС, а также сдача отчетов по ЕНВД (3-НДФЛ, 4-ФСС) в формате электронных документов, подписанных электронной подписью. |

| 2 | Переход на ЕНВД возможен только при условии, если сумма доходов подлежащих налогообложению по ЕНВД составляет не менее 70% от общей суммы доходов налогоплательщика. |

| 3 | Ведение учета в соответствии с требованиями ФНС России и подача ежемесячных расчетов, основываясь на данных учета. |

| 4 | Отсутствие требования о наличии наемных работников. |

Строгое соблюдение данных требований позволит налогоплательщику стать единым налогоплательщиком и воспользоваться преимуществами ЕНВД в условиях дробления бизнеса.

Упрощение процедуры учета и декларирования

В связи с принятием законодательных изменений, связанных с дроблением бизнеса в НК РФ, в Федеральной налоговой службе (ФНС) стало возможным упростить процедуру учета и декларирования для компаний. Теперь предпринимателям необходимо всего лишь направить письмо в налоговую инспекцию с указанием кода 3, 4 или 10681, чтобы получить квитанцию на уплату налогов. Это нововведение значительно упрощает процесс сдачи документов в налоговую службу.

С помощью этого письма компания может уточнить все необходимые вопросы и получить информацию о порядке учета и декларирования налогов. Кроме того, в данном письме можно указать номер налогового дела и другие сведения, которые могут быть полезными для налоговой инспекции.

Внедрение новых подходов в процессе учета и декларирования налогов позволяет значительно сэкономить время и упростить взаимодействие с налоговыми органами. Таким образом, предприниматели могут сосредоточиться на основной деятельности компании, а не тратить время на внутренние процессы.

Штрафы и ответственность для нарушителей

ФНС опубликовала письмо от 3 июля 2019 года № СД-4-3/10681 для разъяснения положений нового закона о дроблении бизнеса в НК РФ. Документ дает детальное описание последствий и ответственности для нарушителей.

Законодательство предусматривает штрафы для организаций, осуществляющих деятельность, противоречащую требованиям законопроекта. В случае искусственного дробления бизнеса, организациям грозит штраф в размере 1% от общей стоимости их активов, но не менее 10 млн рублей.

Кроме того, должностные лица и сотрудники организаций, осуществляющих деятельность, противоречащую закону о дроблении бизнеса, могут быть привлечены к уголовной ответственности. Причинение ущерба в особо крупном размере путем искусственного дробления бизнеса ведет к уголовному преследованию.

- Штрафы для нарушителей включают в себя:

- организациям — 1% от общей стоимости активов, но не менее 10 млн рублей;

- должностным лицам — от 100 тысяч до 300 тысяч рублей;

- сотрудникам — от 30 тысяч до 100 тысяч рублей.

Таким образом, вступление закона о дроблении бизнеса в силу привнесло строгость и ответственность для нарушителей, которые будут подвержены штрафам или даже уголовному преследованию.

Как подготовиться к внедрению новых правил

Внедрение новых правил дробления бизнеса в НК РФ требует от предпринимателей определенных подготовительных мер. Важно быть в курсе изменений в законодательстве и принимать необходимые меры для их исполнения. В этом разделе мы расскажем, как подготовиться к внедрению новых правил и избежать возможных проблем.

Шаг 1: Изучение новых правил фнс

Первым шагом стоит ознакомиться с новыми правилами, утвержденными ФНС. Изучите письмо № 4-3/10681-СД, которое содержит подробные инструкции по применению новых правил. В этом письме вы найдете информацию о порядке дробления бизнеса, требуемых документах и сроках исполнения.

Шаг 2: Подготовка необходимой документации

Для выполнения требований новых правил необходимо иметь определенную документацию. После изучения письма ФНС, составьте список необходимых документов и начните готовить их заранее. Это поможет избежать задержек и непредвиденных проблем при подаче заявления.

Шаг 3: Консультация с юристом

Для полного понимания новых правил и своих обязательств, рекомендуется проконсультироваться с опытным юристом. Юрист поможет проверить готовность документов, оценить риски и подготовиться к взаимодействию с налоговыми органами.

Следуя этим рекомендациям, вы сможете более эффективно подготовиться к внедрению новых правил дробления бизнеса в НК РФ и минимизировать риски возникновения проблем при проведении финансово-хозяйственной деятельности.

Возможные проблемы и способы предотвращения

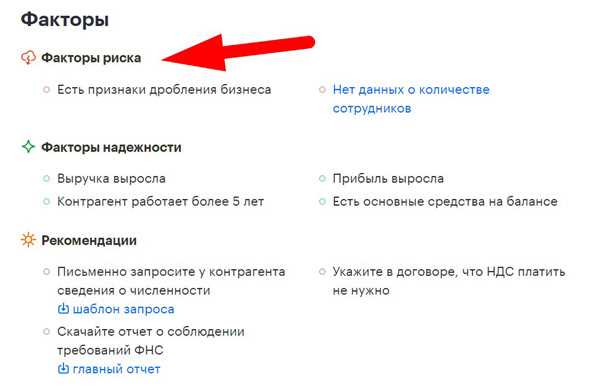

С действием новых законодательных изменений, возникают некоторые проблемы, связанные с дроблением бизнеса в НК РФ. Ниже перечислены основные проблемы и предлагаемые способы их предотвращения:

- Увеличение объема отчетности. В связи с дроблением бизнеса возникает необходимость подачи отчетности для каждого юридического лица. Чтобы снизить эту проблему, рекомендуется использовать специализированное программное обеспечение для автоматизации учета и составления отчетности.

- Усложнение управления. Управление несколькими юридическими лицами требует дополнительных усилий со стороны руководителей. Чтобы справиться с этой проблемой, можно создать общую систему управления, которая позволит улучшить координацию и контроль за всеми подразделениями.

- Увеличение затрат на ведение бизнеса. Создание новых юридических лиц и их обслуживание может повлечь за собой дополнительные расходы. Чтобы минимизировать затраты, рекомендуется провести анализ эффективности каждого предприятия и оптимизировать их деятельность.

- Усложнение налогового учета. С каждым новым юридическим лицом возникают дополнительные налоговые обязательства. Чтобы избежать нарушений и упростить налоговый учет, рекомендуется вести учет и отчетность в соответствии с требованиями ФНС. Необходимо также внедрить систему контроля за соблюдением налогового законодательства.

В целом, проведение бизнеса с использованием дробления может стать более сложным и затратным процессом. Однако, правильное планирование и использование специализированного программного обеспечения позволит предотвратить возможные проблемы и обеспечить эффективное функционирование всех юридических лиц.