Декларация по налогу на прибыль является обязательным документом для всех организаций, зарегистрированных на территории Российской Федерации. Однако, в определенных случаях, компания может подать нулевую декларацию, указывающую отсутствие прибыли и соответственно налога на прибыль.

Нулевая декларация по налогу на прибыль подается организацией, если за отчетный период она не получила прибыль или ее размер не превышает установленные законодательством пороговые значения. В этом случае она освобождается от уплаты налога на прибыль, однако обязана предоставить налоговым органам информацию о своей деятельности и финансовых показателях.

Нулевая декларация является важным инструментом для организаций, которые временно находятся в убыточном состоянии или находятся в стадии развития и еще не получают прибыль. Она позволяет снизить финансовую нагрузку на компанию и сфокусироваться на ее развитии. Важно отметить, что подача нулевой декларации по налогу на прибыль должна быть осуществлена в срок, установленный законодательством.

Основные моменты нулевой декларации по налогу на прибыль

Основными моментами, которые следует учесть при заполнении нулевой декларации, являются:

| Пункт | Описание |

|---|---|

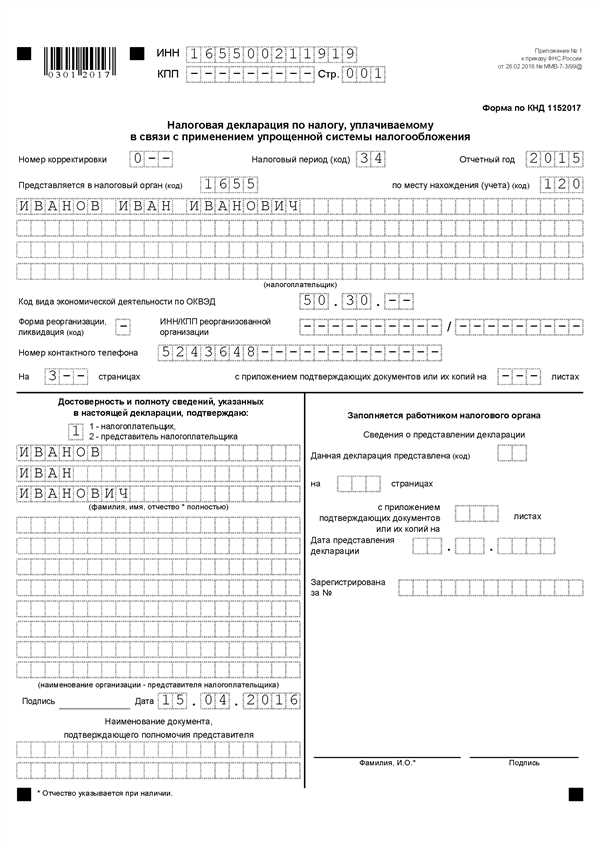

| 1 | Указание организационно-правовой формы и полного наименования организации |

| 2 | Указание ИНН и КПП |

| 3 | Указание адреса места нахождения организации |

| 4 | Указание кода налогового органа |

| 5 | Сведения о руководителе и главном бухгалтере организации |

| 6 | Ввод основных показателей отчетного периода (нулевая прибыль, суммарные доходы и расходы) |

| 7 | Подпись руководителя организации и главного бухгалтера |

Заполненная нулевая декларация должна быть подписана и представлена в налоговый орган в соответствии с действующим законодательством.

Нулевая декларация по налогу на прибыль является важным документом для организации, так как подтверждает отсутствие налогового обязательства в отчетном периоде. Правильное и своевременное заполнение и предоставление такой декларации позволяет избежать возможных санкций со стороны налогового органа.

Что такое нулевая декларация?

Такая декларация имеет важное значение для предоставления информации о финансовом состоянии предприятия и его деятельности. Компаниям, которые не имеют прибыли в отчётном периоде, выполнять обязательства по налогообложению все равно необходимо, и нулевая декларация позволяет это сделать.

Подача нулевой декларации является обязательной процедурой для всех организаций, даже если они не получили дохода или имеют убыток. Это позволяет государству контролировать обороты и операционную деятельность предприятий, идентифицировать финансовые риски и вести эффективную налоговую политику.

Какие компании могут подавать нулевую декларацию?

Компании-стартапы и инвестиционные проекты

Стартапы и инвестиционные проекты могут не иметь прибыли в первые годы своей деятельности. Это обусловлено тем, что эти компании вкладывают большую часть полученных средств в развитие и рост бизнеса. Поэтому, в первые годы своей работы они могут подать нулевую декларацию.

Компании, испытывающие временные трудности

Некоторые компании могут столкнуться с временными трудностями, которые могут привести к отсутствию прибыли. Например, изменение рыночной ситуации, экономические кризисы или конкурентные проблемы могут сказаться на финансовом положении компании. В таких случаях компания может подать нулевую декларацию.

Однако, важно обратить внимание на то, что подача нулевой декларации должна быть обоснована реальными фактами и документами. Несоответствие декларации действительности может привести к налоговым претензиям со стороны налоговых органов.

Каким образом подается нулевая декларация по налогу на прибыль?

Суть нулевой декларации

Нулевая декларация по налогу на прибыль подается в том случае, когда организация или предприниматель не имеют прибыли или убытков в отчетном периоде. При этом все расходы и доходы должны быть декларированы корректно и в полном объеме, так как налоговая служба может провести проверку деятельности предприятия.

Процесс подачи нулевой декларации

Подача нулевой декларации по налогу на прибыль осуществляется в электронной форме через специализированную систему налоговой службы. Для этого необходимо зарегистрироваться в системе, получить электронную подпись и заполнить соответствующую форму декларации.

В декларации указывается информация о предприятии, его учредителях, доходах и расходах за отчетный период. В случае нулевой прибыли все суммы и иные данные указываются равными нулю или оставляются пустыми.

После заполнения декларации она подписывается электронной подписью и подается в налоговую службу. В случае успешной подачи декларации, предприятие получает уведомление о ее принятии, которое служит подтверждением факта подачи декларации.

Важно отметить, что нулевую декларацию по налогу на прибыль необходимо подавать в установленные сроки, согласно законодательству страны, где осуществляется бизнес-деятельность. За несоблюдение сроков подачи декларации может быть наложен штраф или другие административные санкции.

Процедура заполнения нулевой декларации

Формы нулевой декларации

В зависимости от формы собственности организации и специфики ее деятельности, могут использоваться различные формы нулевой декларации. Однако, независимо от формы, нулевая декларация должна содержать следующую информацию:

| Информация | Пример |

|---|---|

| Наименование организации | ООО Рога и копыта |

| ИНН | 1234567890 |

| Отчетный период | 01.01.2021 — 31.12.2021 |

| Основание для подачи нулевой декларации | Отсутствие прибыли |

Порядок заполнения нулевой декларации

Для заполнения нулевой декларации необходимо внимательно изучить требования налогового законодательства и следовать указанным инструкциям. Во-первых, необходимо указать правильное наименование организации и ИНН. Во-вторых, следует указать отчетный период, за который представляется декларация. В-третьих, в разделе Основание для подачи нулевой декларации необходимо указать причину отсутствия прибыли.

После заполнения необходимых полей декларации, она должна быть подписана руководителем организации и главным бухгалтером. Заполненную и подписанную декларацию необходимо подать в налоговый орган в соответствии с установленными сроками.

Основные преимущества нулевой декларации на прибыль

Нулевая декларация по налогу на прибыль представляет собой документ, подтверждающий отсутствие прибыли у налогоплательщика за отчетный период. В отличие от обычной декларации, нулевая декларация не требует уплаты налога на прибыль и позволяет предприятиям и организациям сократить свои налоговые обязательства до минимума. Она обеспечивает ряд значительных преимуществ:

| 1. | Снижение налоговых затрат. |

| 2. | Увеличение доступных для инвестиций средств. |

| 3. | Экономия времени и ресурсов на заполнение и подачу декларации. |

| 4. | Снижение риска налоговых проверок и конфликтов с налоговыми органами. |

| 5. | Упрощение бухгалтерского учета и отчетности. |

Нулевая декларация позволяет предприятиям сэкономить значительные суммы денег на уплате налога на прибыль, которые могут быть проинвестированы в развитие бизнеса. Она также способствует оптимизации налоговой политики предприятия и повышению его конкурентоспособности на рынке. Кроме того, нулевая декларация снижает риск попадания под налоговые проверки и упрощает административные процедуры, связанные с учетом и отчетностью.

Как сформулировать основные моменты нулевой декларации?

Декларация по налогу на прибыль играет важную роль в финансовой отчетности компании. В некоторых случаях, компания может представить нулевую декларацию, которая означает отсутствие прибыли за отчетный период. В таких ситуациях, формулировка основных моментов нулевой декларации становится ключевым фактором, который нужно принять во внимание.

Основные моменты, которые следует учитывать при составлении нулевой декларации:

1. Указание отчетного периода: Необходимо указать точные даты, за которые составлена декларация. Это позволяет органам налоговой службы точно определить период, в который было проведено налогообложение.

2. Обоснование отсутствия прибыли: Важно предоставить объективные причины, по которым компания не получила прибыль за отчетный период. Это может быть связано со сложностями в экономической сфере, общей ситуацией на рынке или другими объективными факторами.

3. Полнота и достоверность информации: Декларация должна быть заполнена полностью и достоверно. Необходимо убедиться, что все данные и цифры, представленные в декларации, соответствуют действительности. Это позволит избежать возникновения проблем при проверке со стороны налоговой службы.

Дополнительные рекомендации:

1. Консультация с профессионалами: При сомнениях или неопределенности в формулировке нулевой декларации, рекомендуется обратиться к профессиональным налоговым консультантам. Они могут помочь разобраться с требованиями и составить декларацию, соответствующую правилам и нормам.

2. Сохранение документации: Важно сохранять все документы и материалы, которые могут подтвердить информацию, указанную в декларации. Это может быть полезно в случае проверки со стороны налоговой службы.

Сформулирование основных моментов нулевой декларации требует внимательности и точности. Соблюдение правил и норм, а также сохранение документации помогут избежать проблем и снизить риски возникновения разногласий с налоговыми органами.

Результаты применения нулевой декларации на прибыль

Применение нулевой декларации на прибыль может иметь несколько результатов для налогоплательщика:

- Снижение налоговой нагрузки. Благодаря подаче нулевой декларации на прибыль предприятие может избежать уплаты налога на прибыль, если его доходы не превышают установленный порог. Это позволяет иметь дополнительные ресурсы для развития бизнеса.

- Упрощение учета. В случае, когда предприятие не получило прибыль или получило ее в размере, не подлежащем налогообложению, подача нулевой декларации на прибыль упрощает процесс учета и отчетности перед налоговыми органами.

- Сохранение финансовой прозрачности. Нулевая декларация на прибыль позволяет подтвердить отсутствие доходов и показать, что предприятие соблюдает налоговые законы и обязанности.

Бухгалтерская документация при подаче нулевой декларации

При подаче нулевой декларации по налогу на прибыль, компания обязана предоставить бухгалтерскую документацию, подтверждающую отсутствие прибыли за отчетный период.

Одним из основных документов, который должен быть приложен к нулевой декларации, является бухгалтерский баланс. Баланс представляет собой сводную таблицу, отражающую финансовое положение компании на конец отчетного периода. В бухгалтерском балансе указываются все активы, пассивы и собственный капитал организации.

Важно отметить, что при отсутствии прибыли все числовые показатели в бухгалтерском балансе будут равны нулю. Например, сумма задолженности по кредитам, объем запасов товаров, долги по зарплате и прочие финансовые показатели будут равны нулю.

Дополнительные документы

Помимо бухгалтерского баланса, к нулевой декларации также могут быть приложены другие документы:

- Отчет о движении денежных средств — отражает поступление и расходование денежных средств за отчетный период. В случае нулевой прибыли все суммы будут равны нулю.

- Отчет о прибылях и убытках — отображает возможные источники доходов и расходов компании за определенный период. В нулевой декларации отчет о прибылях и убытках также будет показывать нулевые значения.

Несмотря на отсутствие прибыли, подача нулевой декларации требует предоставления определенной бухгалтерской документации. Баланс организации, отчет о движении денежных средств и отчет о прибылях и убытках являются основными документами, необходимыми для подтверждения нулевой прибыли.

Достаточно ли просто подать нулевую декларацию для учета налогов?

Подача декларации по налогу на прибыль нулевой величины может показаться привлекательным вариантом для предпринимателей, которые в определенный период не получали прибыль. Однако, необходимо понимать, что подача нулевой декларации не означает полное отсутствие налоговой ответственности.

Декларация по налогу на прибыль – это обязательный документ для предпринимателей, в котором представляется информация о доходах и расходах организации за определенный период.

Подача нулевой декларации по налогу на прибыль означает, что предприниматель не получил прибыль или полученная прибыль равна нулю. Однако, это не означает, что предприниматель полностью освобождается от налоговой ответственности.

В некоторых случаях, подача нулевой декларации может вызвать вопросы со стороны налоговых органов, особенно если организация ранее имела прибыль. Налоговые органы могут провести дополнительные проверки и анализ финансовой деятельности предпринимателя, чтобы убедиться в достоверности представленной информации.

Кроме того, некоторые виды деятельности могут быть подвержены налоговой обязанности, независимо от полученной прибыли. Например, предприниматель может быть обязан уплачивать фиксированный налог, даже если его доходы от этой деятельности нулевые.

Достаточно ли просто подать нулевую декларацию?

Подача нулевой декларации – это только начало налогового учета. Предприниматели должны быть готовы предоставить необходимые документы и информацию в случае запроса налоговых органов. Налоговые органы имеют право проверять финансовую деятельность организации и требовать предоставление дополнительных документов.

Важно помнить, что нулевая декларация не гарантирует полного освобождения от налогов. Предприниматели должны следить за изменениями в налоговом законодательстве и консультироваться с профессионалами в области налогообложения для правильного подхода к учету налоговой обязанности.

В итоге, подача нулевой декларации – это только одно из звеньев налогового учета. Для правильного расчета и учета налога на прибыль необходимо внимательно следить за представляемой информацией, обновлять документы и консультироваться с налоговыми экспертами.

Какие дополнительные документы могут потребоваться при подаче нулевой декларации на прибыль?

При подаче нулевой декларации на прибыль обычно требуется предоставление минимального набора документов, подтверждающих отсутствие доходов и возможных налоговых обязательств. Однако иногда налоговая служба может запросить дополнительные документы для подтверждения нулевой прибыли.

1. Справка из налогового органа

Для подтверждения отсутствия прибыли, вы можете потребовать справку из налогового органа, в которой будет указано отсутствие налоговых обязательств. Данная справка будет являться дополнительным документом, подтверждающим вашу нулевую декларацию.

2. Бухгалтерская отчетность

В некоторых случаях, налоговая служба может запросить предоставление бухгалтерской отчетности за отчетный период. Это может включать общую бухгалтерскую отчетность, баланс, отчет о прибылях и убытках и другие документы, подтверждающие отсутствие прибыли.

Важно: При представлении дополнительных документов всегда рекомендуется обратиться за консультацией к профессионалам в области налогообложения или планирования налогов. Они смогут предоставить вам экспертные рекомендации и помощь в подготовке всех необходимых документов.

Ответственность за неподачу или неправильное заполнение нулевой декларации

Налоговое законодательство предъявляет определенные требования к подаче и заполнению декларации по налогу на прибыль. Даже если ваша компания не получила прибыли за отчетный период, вы все равно обязаны подать нулевую декларацию и правильно заполнить ее.

Ответственность за неподачу или неправильное заполнение нулевой декларацией лежит на налогоплательщике. В случае установления факта нарушения, налоговый орган может применить штрафные санкции, которые могут быть значительными.

Штрафы за неподачу или неправильное заполнение нулевой декларации могут быть как фиксированными, так и в процентном отношении к сумме налогового платежа. Кроме того, налоговый орган может начать проверку вашей деятельности с целью выявления других нарушений и применения дополнительных санкций.

Для избежания штрафов и более серьезных последствий рекомендуется всегда подавать декларацию по налогу на прибыль даже при отсутствии прибыли. При заполнении декларации следует тщательно учитывать все приложения, пояснения и документы.

Возможно, вы намеренно решаете не подавать нулевую декларацию, считая, что это несущественно или ненужно. Однако, это заблуждение. Лучше вовремя соблюдать все требования налогового законодательства, чтобы избежать возможных проблем и неприятностей в будущем.

Возможность использовать нулевую декларацию на прибыль в будущем

Нулевая декларация по налогу на прибыль предоставляет компаниям возможность объявить о своей отсутствующей прибыли в отчетном периоде. В будущем такая декларация может быть использована компанией как основа для уменьшения налоговых обязательств.

При регулярном представлении нулевой декларации на прибыль, компания может сохранять состояние своих прибылей на относительно низком уровне. Это дает им возможность избежать или уменьшить платежи по налогу на прибыль в будущем, особенно в случае увеличения прибыли в последующих отчетных периодах.

Однако стоит отметить, что использование нулевой декларации на прибыль должно быть правомерным и соответствовать законодательству. Компании должны быть готовы предоставить документацию и объяснения о причинах отсутствия прибыли в отчетном периоде в случае проверки налоговой инспекцией.

Использование нулевой декларации на прибыль может быть полезным финансовым инструментом для компаний, которые сталкиваются с временными затруднениями или имеют стратегию по росту прибыли в будущем. Это позволяет им сохранить гибкость и обеспечить минимальные налоговые платежи, тем самым повышая их финансовую устойчивость и конкурентоспособность.