Кс 3 без НДС – это особый налоговый режим, предназначенный для малого и среднего бизнеса. Он позволяет предпринимателям снизить налоговую нагрузку и упростить учет, что особенно актуально в условиях экономической нестабильности и непредсказуемых изменений на рынке. В этой статье мы рассмотрим основные моменты, связанные с Кс 3 без НДС, и дадим рекомендации по его использованию.

Кс 3 без НДС применяется, если общая сумма вашего дохода за год не превышает определенный уровень, который устанавливается законодательством. Он может быть разным для разных категорий предпринимателей, например, для индивидуальных предпринимателей или юридических лиц. Определение правила расчета также может отличаться в зависимости от формы налогообложения.

Главное преимущество Кс 3 без НДС заключается в том, что вы освобождаетесь от обязанности платить НДС, что существенно уменьшает стоимость ваших товаров или услуг, а также делает их более конкурентоспособными на рынке. Помимо этого, налоговое администрирование становится проще благодаря упрощенному учету и отчетности.

Кс 3 без ндс

Требование о ведении Кс 3 без ндс установлено для упрощения процедуры учета наличных денежных средств, а также для облегчения правил взаимодействия между организациями и индивидуальными предпринимателями.

Учетная форма Кс 3 без ндс включает в себя такие сведения, как дата и номер документа, наименование товара или услуги, сумма операции и стороны, между которыми она осуществляется.

Рекомендуется налогоплательщикам, осуществляющим операции с наличным расчетом без учета НДС, вести Кс 3 без ндс, чтобы иметь возможность предоставить налоговым органам необходимую отчетность и избежать возможных проблем при проверках.

При ведении Кс 3 без ндс необходимо соблюдать определенные правила, такие как своевременное заполнение и подписание документа, целостность и достоверность сведений, а также хранение документа в течение не менее 4 лет.

В случае возникновения разногласий или несоответствий между данными в Кс 3 без ндс и другими учетными документами, рекомендуется обратиться к специалистам для уточнения правил и процедур ведения отчетности.

Таким образом, Кс 3 без ндс является важной составляющей учета операций с наличным расчетом без учета НДС и требует соблюдения определенных правил и рекомендаций для обеспечения правильного и своевременного ведения документации.

Основные моменты:

При оформлении услуги Кс 3 без НДС необходимо учесть следующие моменты:

1. Предоставление документов:

Для оформления Кс 3 без НДС клиенту необходимо предоставить копию паспорта, ИНН и выписку из ЕГРЮЛ, которая подтверждает регистрацию компании.

2. Возможность получения счетов:

После оформления услуги Кс 3 без НДС клиент получает возможность получать счета без указания налога на добавленную стоимость (НДС).

Этот сервис позволяет клиенту оплачивать услуги компании без дополнительных затрат на налог.

Оформление Кс 3 без НДС является удобным и простым способом для юридических лиц оплачивать услуги компании Ростелеком.

Рекомендации для КС 3:

1. Внимательно изучите правила и условия программы КС 3 без НДС. Ознакомьтесь с требованиями по заполнению документации и сроками подачи заявки.

2. Подготовьте все необходимые документы и информацию для заполнения заявки на КС 3 без НДС. Обратите внимание на правильность всех указываемых данных.

3. Перед заполнением заявки, проконсультируйтесь с профессиональным бухгалтером или юристом. Они помогут вам правильно оформить все документы и избежать ошибок.

4. Внимательно проверьте заполненную заявку на наличие ошибок и опечаток. При необходимости исправьте их до подачи заявки.

5. Следите за сроками подачи заявки на КС 3 без НДС. Не допускайте просрочки, так как это может привести к отказу в получении льготной программы.

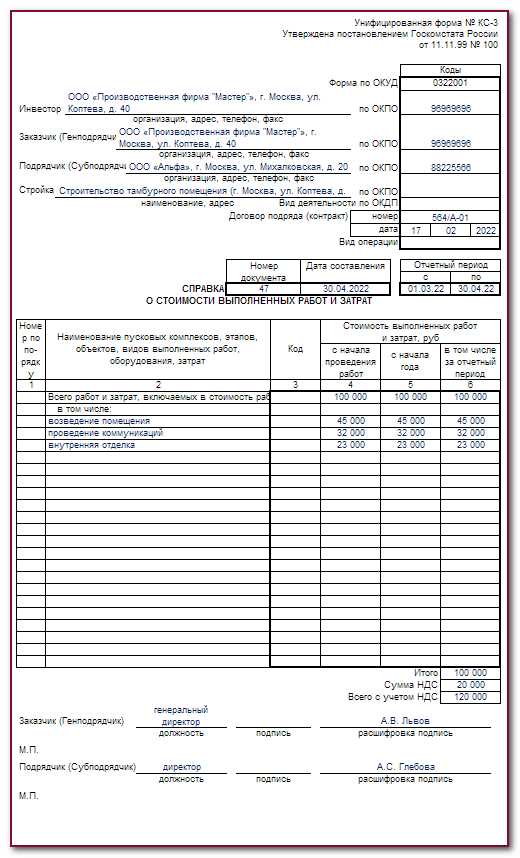

Пример заполнения заявки на КС 3 без НДС:

Ниже приведен пример заполнения заявки на КС 3 без НДС:

| Наименование показателя | Значение |

|---|---|

| Наименование организации | ООО Рога и копыта |

| ИНН | 1234567890 |

| Код ОКПО | 98765432 |

| Адрес | г. Москва, ул. Ленина, д. 1 |

| Телефон | +7 (495) 123-45-67 |

Важные моменты заполнения заявки:

— Указывайте все необходимые данные организации, включая ИНН, Код ОКПО, адрес и контактную информацию.

— Тщательно проверьте все данные перед подачей заявки, чтобы избежать ошибок и опечаток.

— Следите за сроками подачи заявки и предоставления документов. Учтите, что незавершенная заявка может быть отклонена и вам придется подавать ее заново.

Содержание и требования:

Для оформления заявки на получение Кс 3 без НДС необходимо соблюдать определенные требования и предоставить указанные документы. В процессе подачи заявки следует обратить внимание на следующие моменты:

1. Заявление и документы:

Для начала процедуры получения Кс 3 без НДС необходимо подать соответствующее заявление в налоговую инспекцию. В заявлении должны быть указаны контактные данные организации, а также цели использования Кс 3 без НДС и продолжительность времени, на которую запрашивается освобождение от уплаты НДС.

Вместе с заявлением необходимо предоставить ряд документов, подтверждающих необходимость освобождения от НДС. К таким документам могут относиться: договоры с поставщиками или заказчиками, акты выполненных работ или оказанных услуг, приписка о переходе к системе налогообложения по упрощенной системе и другие необходимые документы, подтверждающие цели использования Кс 3 без НДС.

2. Соблюдение сроков:

Обратите внимание на соблюдение сроков подачи заявления. Заявление на получение Кс 3 без НДС должно быть подано в налоговую инспекцию не позднее, чем за 5 календарных дней до начала сдачи первой отчетной декларации за обработанный проводимый налоговым агентом соответствующий налоговый период.

Также важно учесть, что срок действия освобождения от уплаты НДС по Кс 3 составляет 3 года. По истечении этого срока необходимо будет продлить действие Кс 3 или подать новую заявку.

Особенности:

Основные особенности Кс 3 без НДС включают:

1. Налоговые льготы: без НДС предусмотрены некоторые налоговые льготы, которые могут быть применены в отношении определенных категорий покупателей или товаров. Например, некоторые социально значимые товары могут быть освобождены от уплаты НДС.

2. Упрощенная система учета: в отличие от обычной системы налогообложения, при Кс 3 без НДС используется упрощенная система учета. Это позволяет снизить административную нагрузку на предпринимателя и упростить процесс ведения бухгалтерии.

3. Ограничение на право вычета НДС: при использовании Кс 3 без НДС предприниматель не имеет права на вычет входящего НДС. Это может оказаться невыгодным в тех случаях, когда предприниматель активно осуществляет закупки и на них уплачивает НДС.

4. Удобство для малого бизнеса: Кс 3 без НДС может стать удобным вариантом для малого бизнеса, особенно при небольших объемах продаж. Отсутствие необходимости уплаты НДС может сделать товары или услуги более привлекательными для покупателей.

5. Риски нарушений: несоблюдение условий и требований Кс 3 без НДС может повлечь за собой административные и финансовые штрафы. Поэтому предпринимателю необходимо быть внимательным и соблюдать все правила данного налогового режима.

Обратите внимание на то, что Кс 3 без НДС может быть не доступен для всех предпринимателей, и его применение требует соблюдения определенных условий и требований законодательства.

Налоговые последствия:

При приобретении и эксплуатации автомобиля Кс 3 без НДС возникают определенные налоговые последствия, которые необходимо учесть. Во-первых, отсутствие НДС на покупку автомобиля может повлиять на право на вычет НДС при его использовании в качестве основного средства производства.

Кроме того, владелец автомобиля без НДС может столкнуться с рядом ограничений и ограничений в получении НДС, связанных с правилами налогообложения.

Важно понимать, что отсутствие НДС на покупку автомобиля может повлиять на стоимость его эксплуатации и обслуживания. В частности, отсутствие возможности вычета НДС на топливо, ремонт и техническое обслуживание может привести к увеличению затрат на эксплуатацию автомобиля.

Также стоит учитывать, что при продаже автомобиля без НДС необходимо уплатить налог на прибыль от продажи имущества, что может снизить прибыль от сделки.

В целом, приобретение и эксплуатация автомобиля Кс 3 без НДС требует тщательного изучения и учета всех налоговых последствий, чтобы избежать непредвиденных финансовых потерь и проблем с налоговыми органами.

Статья 346.20 НК РФ:

Статья 346.20 НК РФ предусматривает особый налоговый режим для курьерских и почтовых услуг, по которому оказание таких услуг освобождается от налога на добавленную стоимость (НДС). Режим применяется только при условии, что общая сумма внешнеэкономических контрактов клиента курьерских или почтовых услуг в год не превышает 2 миллиона рублей.

В соответствии с этой статьей, предприятия, оказывающие курьерские и почтовые услуги, не обязаны выплачивать НДС со своих доходов, полученных от этих услуг. Однако, они также не вправе вычитать НДС со стоимости товаров и услуг, закупаемых для оказания указанных услуг.

Помимо этого, оказывающие такие услуги предприятия должны регулярно принимать и передавать в ФНС данные по совершенным операциям. В случае нарушения требований налогового законодательства, такие предприятия могут быть привлечены к ответственности.

Кроме указанных особенностей, предприятия, оказывающие курьерские и почтовые услуги, должны соблюдать все остальные нормы и требования налогового законодательства РФ, включая ведение учета и предоставление отчетности.

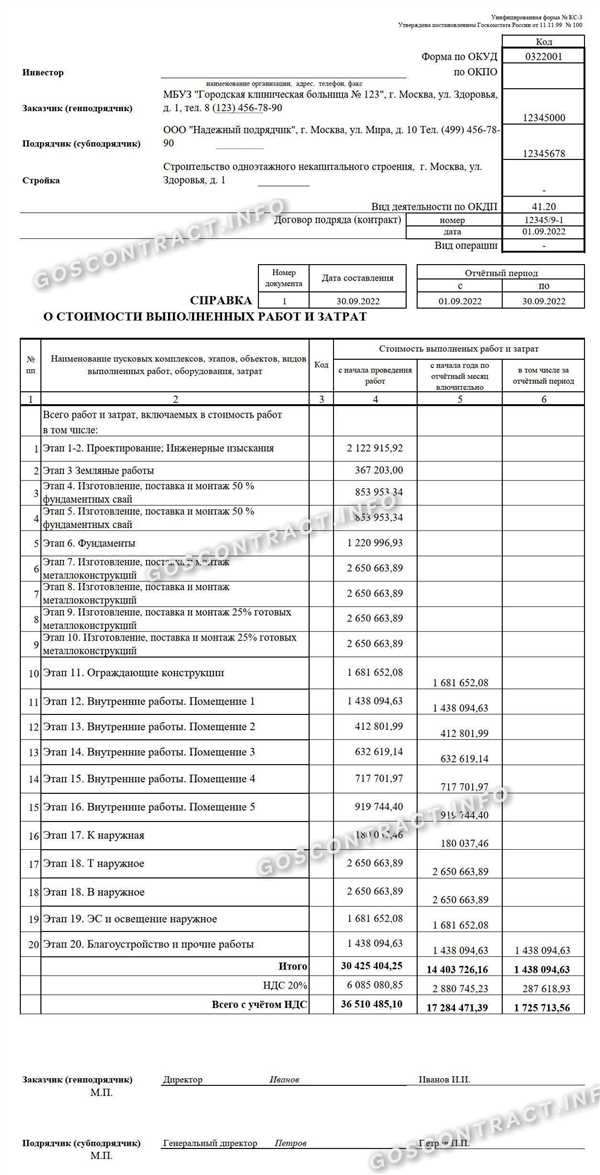

Разграничение видов строительных работ:

При выполнении строительных работ важно четко определить и разграничить различные виды работ. Это позволяет установить ответственность за каждый вид работ, а также правильно распределить ресурсы и соблюдать сроки выполнения проекта. Разграничение работ осуществляется на основе их характеристик, технологического процесса и требований к квалификации исполнителей.

1. Основные виды строительных работ:

- Фундаментальные работы, включающие земляные работы и устройство фундамента.

- Нефундаментальные работы, такие как монтаж стен, перекрытий, отделка помещений и т.д.

- Монтаж инженерных систем, включающий установку отопления, вентиляции, электроснабжения и других систем.

2. Разграничение по технологическому процессу:

- Проектные работы, включающие разработку и утверждение проекта.

- Строительно-монтажные работы, включающие подготовительные и основные строительные работы.

- Комиссионные работы, включающие испытания и приемку готового объекта.

Важно помнить, что разграничение работ может варьироваться в зависимости от конкретного проекта и его требований. При составлении договора с исполнителями строительных работ рекомендуется подробно описать и разграничить каждый вид работ, а также определить порядок взаимодействия между различными исполнителями.

Пример типичной ситуации:

Допустим, вы являетесь предпринимателем и занимаетесь продажей товаров или услуг, облагаемых ставкой НДС 20%. Вашему клиенту требуется приобрести товары на сумму 100 000 рублей.

Если вы применяете КС 3 без НДС, то сумма к оплате клиентом будет составлять 100 000 рублей. При этом вы не должны удерживать НДС из суммы платежа.

Однако, помните, что в такой ситуации вы также не имеете права вычета НДС, уплаченного в ходе оборота. Это означает, что вы не сможете учесть эту сумму в качестве бизнес-расхода и вернуть часть налога.

Поэтому, прежде чем применять КС 3 без НДС, внимательно оцените возможные финансовые последствия и сравните их с преимуществами уплаты НДС.

Контраагенты и реквизиты договора:

В рамках сделки по продаже или покупке товаров или услуг между сторонами возникает потребность в заключении договора. При этом, необходимо указать контраагентов и их реквизиты.

Контраагенты

Контраагентами могут выступать как юридические, так и физические лица. Они являются сторонами договора и имеют свои определенные реквизиты.

В случае, когда контрагентом является юридическое лицо, необходимо указать следующие реквизиты: полное наименование организации, ее юридический адрес, ИНН и КПП, номер контактного телефона.

В случае, если контрагентом является физическое лицо, необходимо указать следующие реквизиты: ФИО, адрес проживания, паспортные данные, контактный телефон.

Реквизиты договора

Помимо реквизитов контраагентов, в договоре необходимо указать также реквизиты самой сделки. К таким реквизитам относятся:

- Дата заключения договора;

- Номер договора;

- Срок действия договора (если предусмотрен);

- Сумма сделки и валюта;

- Условия оплаты и сроки оплаты товаров или услуг;

- Условия поставки товаров или оказания услуг.

Все эти реквизиты следует прописать в договоре максимально четко и однозначно, чтобы избежать возможных недоразумений и споров между сторонами сделки.

Документация:

Для корректного учета КС 3 без НДС налоговыми органами необходимо внимательно следить за правильностью оформления и представления документации. Ниже представлены основные моменты и рекомендации по документированию операций с КС 3 без НДС.

Основные документы:

Перечень основных документов при работе с КС 3 без НДС:

- Договор купли-продажи;

- Счет-фактура;

- Акт сдачи-приемки;

- Накладная (товарная накладная, товарно-транспортная накладная);

- Счет на оплату.

Рекомендации по документированию:

Для обеспечения правильного учета КС 3 без НДС, рекомендуется:

- Составлять договор купли-продажи, счет-фактуру и акт сдачи-приемки в соответствии с требованиями действующего законодательства;

- Заполнять накладные (товарные накладные, товарно-транспортные накладные) с указанием всех необходимых данных о товарах;

- Оформлять счет на оплату в соответствии с Указанием Государственной налоговой службы № 417 от 25.05.2016 г.;

- Хорошо хранить все документы в случае возникновения проверки со стороны налоговых органов.

Подготовка к проверке:

Для успешной проверки кассовой машины КС 3 без НДС необходимо выполнить ряд подготовительных мероприятий. Следующие рекомендации помогут вам более эффективно пройти проверку:

1. Проверьте соответствие программного обеспечения требованиям:

Удостоверьтесь, что на кассовой машине установлена последняя версия программного обеспечения, которая соответствует требованиям Федерального закона о КС 3, а также локальным законодательным актам вашей страны.

2. Подготовьте необходимую документацию:

Составьте полный пакет документов, включающий в себя все необходимые документы, такие как: квитанция о покупке кассовой машины, регистрационное удостоверение, копию протокола испытаний, акт технической проверки и другие документы, подтверждающие соответствие КС 3 требованиям закона.

3. Проверьте правильность заполнения налоговой отчетности:

Перед проверкой убедитесь, что все налоговые отчеты были заполнены корректно и своевременно поданы в налоговую службу. В случае выявления ошибок или пропусков, исправьте их как можно скорее.

4. Поставьте все счетчики в ноль:

Перед проверкой кассовой машины обязательно обнулите все счетчики, включая счетчик налоговых ставок и суточный счетчик, чтобы предоставить проверяющему точные данные о текущих показателях.

5. Проверьте работоспособность технических средств:

Предварительно проверьте работоспособность технических средств кассовой машины, включая исправность клавиатуры, дисплея, печатающего устройства и других компонентов, а также убедитесь, что все необходимые соединения и кабели находятся в исправном состоянии.

Соблюдение данных рекомендаций поможет вам быть готовыми к проверке и эффективно пройти ее без возникновения проблем и недоразумений с проверяющими.

Оценка рисков:

1. Оценка финансовых рисков:

Один из основных рисков связан с финансовыми потерями, возникающими в результате неправильно проведенных операций без НДС. При оценке финансовых рисков необходимо учесть такие факторы, как:

- Правильность составления и подачи документов;

- Точность расчетов и учета без НДС;

- Соблюдение сроков платежей и договорных обязательств;

- Возможные процентные потери при задержке платежей или наложении штрафов.

2. Оценка юридических рисков:

Юридические риски связаны с возможностью возникновения споров, претензий или иных юридических проблем в процессе проведения сделки без НДС. При оценке юридических рисков следует обратить внимание на такие аспекты, как:

- Соблюдение требований и норм законодательства;

- Получение необходимых разрешений и документов;

- Соблюдение прав и интересов всех сторон сделки;

- Минимизация возможных рисков при заключении и исполнении договоров.

Для более точной оценки рисков рекомендуется провести аудит документации и юридического статуса вовлеченных сторон сделки без НДС. Также полезно обратиться к специалистам и получить консультацию по вопросам, связанным с оценкой и минимизацией рисков в проведении сделки без НДС.