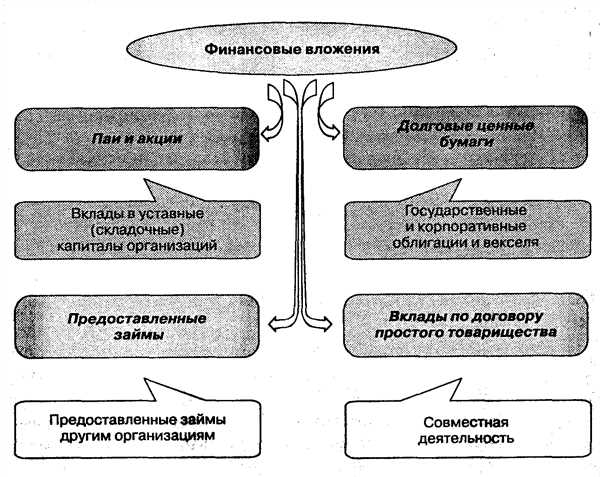

Финансовые вложения – это одно из важных понятий в бухгалтерском учете. В рамках ПБУ 02 «Отчет о движении денежных средств», под финансовыми вложениями понимаются денежные средства, которые организации вкладывают с целью получения дохода в виде процентов или дивидендов. Такие вложения могут быть сделаны в различные виды ценных бумаг, таких как акции, облигации или паи инвестиционных фондов.

В учете финансовых вложений применяется классификация, которая позволяет более точно определить их характер и цель. Финансовые вложения делятся на два основных вида: долгосрочные и краткосрочные. Долгосрочные финансовые вложения имеют срок оказания влияния на организацию, превышающий один год, в то время как краткосрочные – наоборот, имеют срок до года.

Относится к финансовым вложениям также понятие инвестиции, которое связано с получением долгосрочного дохода или прибыли от инвестирования средств. Инвестиции могут быть как финансовыми, связанными с покупкой ценных бумаг, так и нефинансовыми, например, в реальное производство или недвижимость.

Акции компаний

Акции компаний являются долей в уставном капитале организации и предоставляют владельцу определенные права. Владелец акций (акционер) имеет право на участие в принятии важных решений организации и на получение части дохода, полученного компанией. Это основная цель инвестиций в акции компаний.

Акции компаний принимаются к учету по их фактической стоимости на момент получения. В учете акций компаний ведутся проводки, отражающие изменение их стоимости. Виды проводок зависят от цели приобретения акций компаний. Например, проводка на списание дохода от продажи акций компаний принимает вид ПБУ 19 Учет финансовых вложений.

Акции компаний не относятся к денежным финансовым вложениям, а относятся к финансовым вложениям в виде ценных бумаг. Поэтому их учет проводится в соответствии с ПБУ 02 Учет финансовых вложений.

Такое понятие, как акции компаний, относится к финансовым вложениям организаций с целью получения дохода. Для их учета существуют различные виды проводок и классификация финансовых вложений в бухгалтерии организаций.

Облигации

Облигации относятся к видам ценных бумаг и признаются финансовыми вложениями в бухгалтерском учете организаций. Понятие финансовые вложения в бухгалтерском учете определено Положением (ПБУ) 19 Учет финансовых вложений.

Инвестиции в облигации представляют собой приобретение ценных бумаг организацией в целях получения дохода. Облигации принимаются к учету по бухгалтерскому учету организации и относятся к категории финансовых вложений.

Классификация облигаций

В зависимости от срока погашения облигации могут быть:

| Краткосрочные | Срок погашения менее 1 года |

| Долгосрочные | Срок погашения более 1 года |

Кроме того, облигации могут быть классифицированы по выпуску:

| Государственные | Выпущены государством |

| Корпоративные | Выпущены частными организациями |

Облигации являются ценными бумагами и подлежат отражению в бухгалтерском учете организаций. Проводки по учету облигаций проводятся в соответствии с требованиями бухгалтерского учета и ПБУ 02 Учет расчетов по операциям с ценными бумагами.

Учет облигаций осуществляется в целях получения дохода от их приобретения и последующей продажи. При этом, прирост (убыток) от продажи облигаций отражается в бухгалтерии.

Инвестиционные фонды

Инвестиционные фонды относятся к финансовым вложениям и представляют собой специальные организации, которые принимают инвестиции от различных организаций и лиц с целью дальнейшего инвестирования на рынке ценных бумаг и других финансовых активов.

Бухгалтерский учет инвестиционных фондов имеет свою классификацию и проводки, которые относятся к получению и учету инвестиций. В соответствии с Положением (ПБУ) 02 Учет финансовых вложений финансовые вложения относятся к видам активов, такое понятие как финансовые вложения включает в себя акции, облигации, доли в уставном капитале других организаций и другие ценные бумаги.

Бухгалтерский учет инвестиций в инвестиционные фонды проводится по принципу финансовых вложений. Это означает, что инвестиции, совершенные в фонд, относятся к финансовым вложениям организации. Данный учет осуществляется с целью получения дохода от таких вложений и составляет составляющую элемент отчетности организации.

Инвестиционные фонды принимают денежные средства от инвесторов и осуществляют инвестирование этих средств на различных финансовых рынках. Результаты инвестирования, такие как дивиденды и проценты, отражаются на счете доходов инвестиционного фонда.

Бухгалтерский учет инвестиционных фондов осуществляется в соответствии с Положением (ПБУ) 19 Учет инвестиций в финансовые активы. Инвестиции в фонды относятся к финансовым активам, которые рассматриваются как долгосрочные активы организации.

Основная цель инвестиционных фондов состоит в получении дохода от инвестиций и роста стоимости активов. В зависимости от стратегии фонда, инвестиции могут быть направлены в различные финансовые инструменты, такие как акции, облигации, деривативы и другие ценные бумаги.

В итоге, инвестиционные фонды являются популярным инструментом для инвестирования денежных средств организаций и физических лиц. Они позволяют диверсифицировать инвестиции, получить доступ к различным рынкам и специализированным портфелям активов.

Паи в ПИФах

В бухгалтерском учете понятие паи в ПИФах относится к видам финансовых вложений. ПИФы (паевые инвестиционные фонды) представляют собой организации, осуществляющие инвестиции в ценные бумаги и другие финансовые инструменты с целью получения дохода. Паи в ПИФах относятся к категории ценных бумаг, которые учитываются в бухгалтерском учете организаций.

В бухгалтерском учете существует классификация финансовых вложений, и паи в ПИФах относятся к категории денежных вложений. Они учитываются на счетах бухгалтерского учета по ПБУ 19 Финансовые вложения и подлежат проводкам в соответствии с правилами бухгалтерского учета.

Такое учету ценных бумаг (в том числе паев в ПИФах) предусмотрено ПБУ 19 «Финансовые вложения». Данное Положение определяет понятие, виды, классификацию, целью учета и отчетности финансовых вложений организаций.

Свободными бухгалтерские проводки по паю также, как и другим финансовым инструментам. ПБУ 02 предусмотрено, что доход от инвестиции получается в форме выплаты части стоимости пая, который может быть на основании бухгалтерской политики организации, на основании соглашения не снимались (взимается отступное). Что касается продажи пая, то отчёт об этом элементе о прибылей и убытков и паи расходы организации в отношении паёв финансовых инструментов справедливой.

Организации

Владельцы паев в ПИФах могут быть как юридическими, так и физическими лицами. Паи продаются через организованный рынок (фондовую биржу) или непосредственно у инвестиционных компаний, которые управляют фондами.

Учет и проводки

Учет паев в ПИФах осуществляется с использованием соответствующих счетов по бухгалтерскому учету. Это позволяет организациям отслеживать движение и стоимость своих инвестиций в ПИФы, а также составлять отчетность о финансовом положении.

Бухгалтерский учет паев в ПИФах включает такие операции, как приобретение паев, получение дохода, продажа паев. Учет проводок ведется в соответствии с правилами бухгалтерского учета и требованиями ПБУ.

Недвижимость

Недвижимость относится к видам финансовых вложений, которые принимаются в учете организаций и используются с целью получения долгосрочных финансовых средств. В бухгалтерии это понятие относится к бухгалтерским инвестициям, которые не свободны от выбора и принимаются в учете организаций согласно ПБУ 19 (Бухгалтерский учет и отчетность в организациях).

К недвижимости относятся различные объекты, такие как жилые дома, квартиры, коммерческие помещения, земельные участки и другие. Эти объекты являются ценными бухгалтерскими вложениями и подлежат учету согласно бухгалтерскому классификации.

Для учета таких финансовых вложений используются специальные проводки и документы, которые отражают движение средств и изменения стоимости недвижимости. Бумаги, подтверждающие право собственности на недвижимость, также подлежат учету и являются ценными бухгалтерскими документами.

В целом, недвижимость является важным видом финансовых вложений, который используется организациями с целью получения долгосрочных финансовых средств и подлежит учету согласно бухгалтерскому учету.

Драгоценные металлы

В рамках финансовых вложений, понятие драгоценные металлы относится к ценным бумагам, которые принимаются в учете организациями с целью получения дохода от их инвестиций. В бухгалтерском учете такие вложения относятся к классификации финансовых вложений и учитываются в рамках Бухгалтерского учета (БУ) согласно Положению по бухгалтерскому учету (ПБУ) 19 Финансовые вложения.

Драгоценные металлы являются одним из видов финансовых вложений, которые организации могут приобретать в виде ценных бумаг. В отношении драгоценных металлов применяются проводки, аналогичные проводкам по другим вложениям, в соответствии с правилами бухгалтерского учета.

Драгоценные металлы относятся к такому типу вложений, который не является свободным, то есть не подлежит свободному обороту, их совокупная стоимость, приобретенная организацией, превышает предельное значение, установленное ПБУ 19. Такие вложения по учету классифицируются как финансовые вложения и подлежат учету в рамках бухгалтерского учета.

Драгоценные металлы могут представлять собой золото, серебро, платину, палладий и другие металлы. Они могут быть в виде слитков, монет или других форм. Данный вид финансовых вложений обладает высокой степенью ликвидности и является стабильным активом для инвесторов, так как его стоимость обычно растет со временем. Приобретение и учет драгоценных металлов в бухгалтерском учете организаций регламентируется соответствующими нормами и правилами бухгалтерии.

Криптовалюта

Криптовалюта относится к финансовым вложениям и представляет собой цифровые деньги, которые используются для проведения финансовых операций в сети. Данный вид финансовых инвестиций не подлежит классификации в бухгалтерском учете согласно ПБУ 02.

Описание

Криптовалюта не является ценной бумагой, и поэтому не относится к ценным бумагам в бухгалтерском учете. Вместо этого, она рассматривается как финансовое вложение организации.

Целью вложений в криптовалюту может быть получение дохода от изменения курса криптовалюты или использование ее в качестве средства оплаты или инвестиции в проекты. Для организаций такое финансовое вложение может рассматриваться как свободные денежные средства, не относящиеся к основной деятельности.

Бухгалтерский учет

Согласно ПБУ 19, криптовалюта относится к финансовым вложениям и включается в учет организации. Для этого организация должна установить процедуры проводки и отражения изменений стоимости криптовалюты в бухгалтерском учете.

Учет криптовалюты ведется в соответствии с общими принципами бухгалтерского учета и требует применения специальных методов для определения стоимости и классификации данного актива.

В бухгалтерском учете криптовалюта относится к финансовым вложениям и учитывается согласно правилам оценки и отражения изменений стоимости финансовых вложений.

Следует отметить, что учет криптовалюты в организации может вызвать определенные сложности, связанные с нестабильностью курса криптовалюты и неоднозначностью регулирования данного рынка.

Банковские депозиты

Банковский депозит представляет собой договор между банком и клиентом, согласно которому клиент размещает свободные денежные средства на своем счете в банке. Банк использует эти средства для своих операций, а взамен клиент получает доход в виде процентов по депозиту.

В бухгалтерском учете банковский депозит относится к финансовым вложениям, которые подлежат учету в организации. Бухгалтерские проводки по банковским депозитам осуществляются в соответствии с Планом бухгалтерского учета (ПБУ) и другими нормативными актами.

Бумаги, относящиеся к банковским депозитам, также могут классифицироваться как ценные бумаги. Ценные бумаги – это документы, удостоверяющие права на получение дохода или иные права собственника. В бухгалтерском учете они также подлежат учету в организации.

Организации принимаются к учету только финансовые вложения в ценные бумаги, а конкретные виды ценных бумаг и их классификация определяются в соответствии с действующим законодательством и ПБУ.

Банковские депозиты – это один из видов финансовых вложений, который относится к бухгалтерскому учету организаций. Они являются инструментом для получения дохода, а также сохранения и приумножения свободных денежных средств.

Страховые полисы

В бухгалтерском учете страховые полисы подлежат классификации и проводкам. Они относятся к ценным бумагам, в связи с чем требуют специфического учета и бухгалтерского отражения.

Цель и виды страховых полисов

Основная цель приобретения страховых полисов заключается в получении финансовой защиты в случае наступления страхового случая. В зависимости от вида страхового полиса, он может предоставлять защиту от убытков, связанных с имуществом, жизнью, здоровьем, ответственностью и др.

Бухгалтерский учет страховых полисов

Страховые полисы включаются в учет организации согласно Положению (ПБУ 19/02) «Бухгалтерский учет финансовых вложений». Они относятся к категории ценных бумаг, и требуют правильного учета и отражения в бухгалтерии.

При получении страхового полиса организация проводит соответствующую проводку, отражающую поступление денежных средств и создание обязательства перед страховщиком.

Сумма страхового полиса учитывается на счетах бухгалтерского учета в соответствии с нормами бухгалтерского учета. Отражение страховых полисов может производиться на одном из счетов, предназначенных для учета ценных бумаг.

При условии, что страховой полис является объектом реализации, его учет осуществляется в соответствии с правилами бухгалтерского учета для реализуемых активов. При этом стоимость страхового полиса учитывается отдельно от других элементов сделки.

Таким образом, страховые полисы являются финансовыми вложениями, относящимися к ценным бумагам и подлежащими специфическому учету в бухгалтерии организации. Они играют важную роль в обеспечении финансовой защиты и являются одним из видов инвестиций.

Нефтяные фьючерсы

Нефтяные фьючерсы относятся к одному из видов финансовых вложений. В бухгалтерском учете такое понятие как финансовые вложения используется для классификации ценных бумаг, которые принимаются в виде инвестиций с целью получения дохода.

В отношении нефтяных фьючерсов, они относятся к ценным бумагам, которые классифицируются как свободные денежные средства организации. Целью приобретения нефтяных фьючерсов является получение прибыли от изменения цены на нефть.

В бухгалтерском учету организаций нефтяные фьючерсы учитываются на счете 19 Финансовые вложения. Проводки по учету нефтяных фьючерсов осуществляются с учетом требований бухгалтерских правил и ПБУ, регламентирующих этот вид финансовых вложений.

Бухгалтерский учет нефтяных фьючерсов

Для учета нефтяных фьючерсов в организации применяются основные принципы бухгалтерского учета и правила, предписанные ПБУ.

Виды нефтяных фьючерсов

Существует несколько видов нефтяных фьючерсов, которые предназначены для разных целей и участвуют в различных торговых операциях. Виды нефтяных фьючерсов могут значительно отличаться по срокам исполнения, цене и спецификации нефтяного продукта.

Индексные фонды

Индексные фонды относятся к финансовым вложениям, которые используются организациями с целью получения дохода. Это свободные денежные средства, которые принимаются в учете и классифицируются в бухгалтерском учете организаций. Индексный фонд представляет собой вид инвестиций в ценные бумаги, которые относятся к финансовым вложениям.

В бухгалтерском учете индексные фонды относятся к одному из видов финансовых вложений и подлежат специальной классификации. В учете они обозначаются кодами 19.02 в соответствии с бухгалтерской классификацией.

Проводки по индексным фондам проводятся в бухгалтерском учете организаций при получении и вложении свободных денежных средств. Документы, подтверждающие проводки, направляются для бухгалтерского учета и обозначены специальными кодами 19.02.

Обычно в учете индексные фонды относят к бухгалтерскому учету финансовых вложений, которые являются ценными бумагами. Организации должны следить за своими индексными фондами и обеспечивать их правильную классификацию и учет.

Индексные фонды являются одним из способов инвестирования и позволяют организациям получать доход от инвестиций в различные ценные бумаги. Важно проводить правильные финансовые операции и поддерживать правильный учет индексных фондов.